(foto: Aydinmutlu/iStock by Getty Images)[/caption]

(foto: Aydinmutlu/iStock by Getty Images)[/caption]

Por Martin Kaufman y Daniel Leigh

El mundo entró en la pandemia de COVID-19 en medio de una persistencia de desequilibrios externos preexistentes. La crisis ha causado una fuerte reducción del comercio y movimientos significativos de los tipos de cambio, pero una reducción limitada de los déficits y superávits en la cuenta corriente mundial. Las perspectivas siguen siendo sumamente inciertas ya que los riesgos de nuevas olas de contagio, cambio de sentido de los flujos de capital y un mayor deterioro del comercio mundial todavía se ciernen como una gran amenaza en el horizonte.

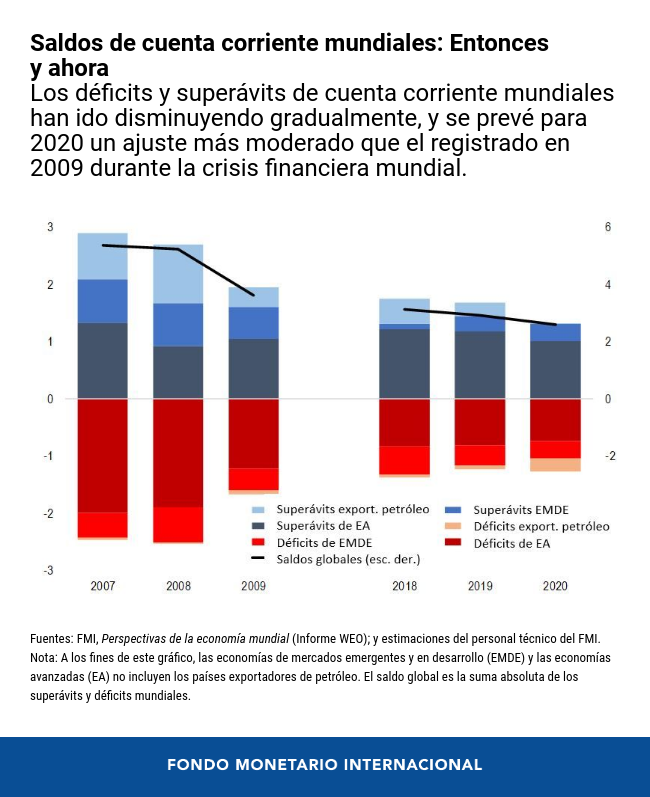

Nuestro nuevo Informe sobre el sector externo muestra que en general los déficits y superávits en cuenta corriente fueron en 2019 apenas inferiores al 3% del PIB mundial, un nivel levemente más bajo que el de un año antes. Nuestros últimos pronósticos para 2020 implican solo una nueva contracción equivalente a alrededor de 0,3% del PIB mundial, una disminución más moderada que la registrada tras la crisis financiera mundial 10 años atrás.

Las prioridades inmediatas en materia de políticas son brindar alivio de importancia crucial y promover la recuperación económica. Una vez que la pandemia se disipe, reducir los desequilibrios externos en el mundo exigirá esfuerzos colectivos de reforma por parte de los países que registren tanto superávits como déficits excesivos. La imposición de nuevas barreras al comercio no será una herramienta eficaz para reducir los desequilibrios.

Por qué los desequilibrios importan

Los déficits y superávits externos no son necesariamente un motivo de preocupación. Existen buenas razones para que los países los contraigan en determinados momentos. Pero las economías que toman demasiados préstamos del exterior con demasiada rapidez, incurriendo en déficits externos, pueden volverse vulnerables a ceses repentinos de los flujos de capital. Los países también enfrentan riesgos al invertir demasiados ahorros propios en el extranjero, en vista de las necesidades de inversión interna. El desafío consiste en determinar cuándo los desequilibrios son excesivos o plantean un riesgo. Nuestro enfoque se concentra en el saldo global en cuenta corriente de cada país y no en su balanza comercial bilateral con diversos socios comerciales, ya que la segunda refleja principalmente la división internacional del trabajo antes que factores macroeconómicos.

Estimamos que alrededor de 40% de los déficits y superávits mundiales en cuenta corriente fueron excesivos en 2019 y, como en los últimos años, se concentraban en las economías avanzadas. Los saldos en cuenta corriente más altos que lo justificado se registraban en su mayoría en la zona del euro (impulsados por Alemania y los Países Bajos), mientras que existían saldos en cuenta corriente más bajos que lo justificado principalmente en Canadá, Estados Unidos y el Reino Unido. Al igual que en 2018, la posición externa evaluada de China se mantuvo acorde en líneas generales con los fundamentos macroeconómicos y las políticas deseables, debido a medidas que contrarrestaron las brechas de política y las distorsiones estructurales.

Nuestro informe ofrece evaluaciones de los desequilibrios externos y tipos de cambio respecto de cada una de las 30 economías más grandes. A lo largo del tiempo, esos desequilibrios se han acumulado, encontrándose ahora los activos y pasivos externos en sus máximos históricos, lo cual eleva potencialmente los riesgos tanto para los países deudores como para los acreedores. La persistencia de desequilibrios mundiales y una creciente percepción de condiciones de competencia desiguales para el comercio han alimentado sentimientos proteccionistas, provocando un aumento de las tensiones comerciales entre Estados Unidos y China. En general, muchos países presentaban vulnerabilidades preexistentes y distorsiones de política al momento de enfrentar la crisis.

COVID-19: Un fuerte shock externo

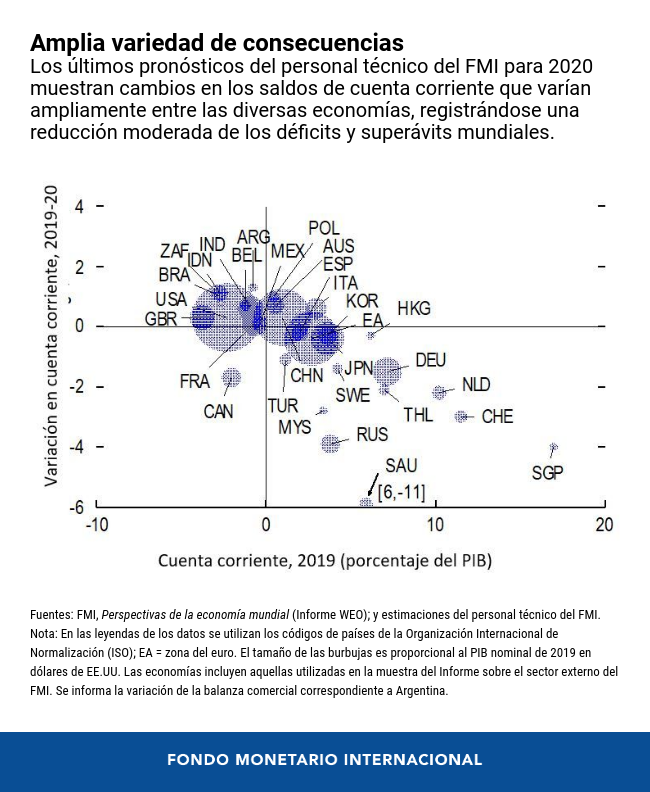

En momentos en que la economía mundial está aún lidiando con la crisis de la COVID-19, las perspectivas externas son sumamente inciertas. Aun cuando prevemos una leve contracción de los desequilibrios mundiales en 2020, en el mundo la situación es diversa. Las economías dependientes de factores gravemente afectados, como el petróleo y el turismo, o que necesitan de las remesas, podrían experimentar una caída de sus saldos en cuenta corriente superior al 2% del PIB. Esos shocks externos tan fuertes pueden tener efectos duraderos y exigir sustanciales ajustes económicos. A nivel mundial, nuestros pronósticos implican una reducción más limitada de los saldos en cuenta corriente que la registrada tras la crisis financiera mundial hace una década, lo cual refleja en parte que los desequilibrios mundiales previos a la crisis eran esta vez menores que durante el auge de precios de las viviendas y los activos a mediados de los años 2000.

A principios de la crisis de la COVID-19, las condiciones de financiamiento externo más restrictivas desencadenaron repentinas salidas de capital con fuertes depreciaciones de la moneda en numerosas economías de mercados emergentes y en desarrollo. Las excepcionalmente contundentes respuestas de política fiscal y monetaria, especialmente en las economías avanzadas, han promovido desde entonces una recuperación del ánimo de los inversionistas a nivel mundial, con cierta relajación de los fuertes movimientos iniciales de las monedas. Pero aún persisten muchos riesgos, como nuevas olas de contagio, cicatrices económicas y una reanudación de las tensiones comerciales.

Otro brote de tensión financiera mundial podría disparar más cambios de sentido de los flujos de capital y presiones cambiarias, y elevar más el riesgo de una crisis externa para las economías con vulnerabilidades preexistentes, tales como grandes déficits en cuenta corriente, una alta proporción de deuda en moneda extranjera y reservas internacionales limitadas, como se destacó en el capítulo analítico de este año. Un deterioro de la pandemia de COVID-19 podría también quebrar las cadenas mundiales de comercio y suministro, reducir la inversión y entorpecer la recuperación económica mundial.

Proporcionar alivio y reequilibrar la economía mundial

En el corto plazo las iniciativas de política deberían continuar focalizándose en brindar asistencia indispensable y promover la recuperación económica. Para los países con tipos de cambio flexibles sería beneficioso seguir permitiendo que estos se ajusten en respuesta a las condiciones externas, cuando sea factible. La intervención cambiaria, cuando sea necesaria y haya reservas suficientes, podría ayudar a paliar las condiciones de mercado desordenadas. Para las economías que enfrenten presiones de balanza de pagos desestabilizadoras y que carezcan de acceso al financiamiento externo privado, el financiamiento oficial y las líneas de crédito recíproco (swap) pueden contribuir a brindar alivio económico y preservar los gastos sanitarios cruciales.

Deben evitarse las barreras arancelarias y no arancelarias al comercio, especialmente para equipamiento y suministros médicos, así como eliminarse las nuevas restricciones al comercio recientemente impuestas. La utilización de aranceles para abordar los saldos comerciales bilaterales es costosa para el comercio y el crecimiento, y tiende a provocar movimientos compensatorios de las monedas. Generalmente los aranceles también resultan ineficaces para reducir los excesos de desequilibrios externos y desalineación de las monedas, lo cual exige resolver las distorsiones macroeconómicas y estructurales subyacentes. Sería conveniente modernizar el sistema de comercio multilateral basado en reglas y fortalecer las normas relativas a los subsidios y la transferencia de tecnología, por ejemplo ampliando el reglamento sobre servicios y comercio electrónico y garantizando que la OMC cuente con un sistema de resolución de controversias que funcione adecuadamente.

En el mediano plazo, para reducir los desequilibrios excesivos en la economía mundial se requerirán esfuerzos conjuntos por parte de los países que presentan un exceso tanto de superávits como de déficits. Las distorsiones económicas y normativas que antecedieron a la crisis de la COVID-19 podrían persistir o incluso empeorar, lo cual señala la necesidad de emprender reformas adaptadas a las circunstancias específicas de cada país.

En aquellas economías donde la existencia de déficits excesivos en cuenta corriente antes de la crisis reflejaba déficits fiscales mayores que lo deseable (como en Estados Unidos) y donde persisten tales desequilibrios, una consolidación fiscal en el mediano plazo promovería la sostenibilidad de la deuda, reduciría la brecha excesiva de cuenta corriente y facilitaría aumentar las reservas internacionales cuando fuese necesario (como en el caso de Argentina). Los países que enfrentan dificultades en materia de competitividad exportadora se beneficiarían con la adopción de reformas que incrementen la productividad.

En las economías donde persisten superávits excesivos en cuenta corriente que ya existían antes de la crisis, se justificaría priorizar reformas que fomenten la inversión y desalienten un exceso de ahorro privado. En las economías que aún cuenten con espacio fiscal, una política fiscal orientada al crecimiento fortalecería la resiliencia económica y reduciría el exceso de superávit en cuenta corriente. En algunos casos, quizá también se justifique aplicar reformas para desalentar un excesivo ahorro precautorio (como en el caso de Tailandia y Malasia), como por ejemplo una ampliación de la red de protección social.