10 de abril de 2018

(Versiones en English, Português)

Los supervisores que vigilan el estado de salud del sistema financiero saben que una rápida acumulación de deuda durante un boom económico puede encerrar peligros más adelante; es por eso que se mantienen atentos al volumen global de crédito en la economía. Cuando las empresas se endeudan a diestra y siniestra, los supervisores y los reguladores pueden optar por poner freno a la expansión del crédito.

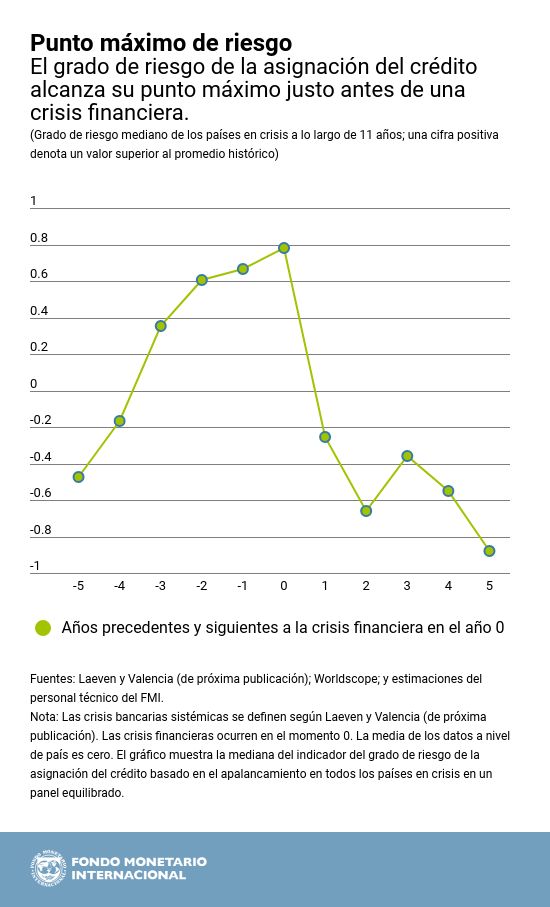

El problema radica en que la medición del volumen del crédito pasa por alto una cuestión importante: ¿qué proporción de ese dinero adicional lo captan empresas más riesgosas, que tienen más probabilidades de transformarse en deudores morosos cuando surgen problemas, en contraposición a empresas más solventes? La última edición del FMI del Informe sobre la estabilidad financiera mundial (informe GFSR, por sus siglas en inglés) busca responder esa pregunta mediante nuevos indicadores del grado de riesgo de la asignación del crédito, construidos con la finalidad de ayudar a las autoridades a avistar nubarrones en el horizonte económico.

Nuestros investigadores analizaron 25 años de datos sobre empresas no financieras de 55 economías emergentes y avanzadas, y determinaron que cuando el crédito crece con rapidez, las empresas cuya deuda aumentó con más velocidad se vuelven cada vez más riesgosas, comparadas con las empresas de trayectorias de endeudamiento más lentas. Ese aumento del grado de riesgo de la asignación del crédito, a su vez, es indicativa de una mayor probabilidad de desaceleración económica grave o de una crisis bancaria hasta tres años después.

Dosis extra

El aumento del volumen de crédito concedido a empresas relativamente menos solventes representa una dosis extra de riesgo, que se suma a los peligros que puede acarrear de por sí una rápida expansión del crédito global. Naturalmente, prestar dinero a empresas riesgosas puede ser perfectamente racional y redituable. Pero también puede ser peligroso si refleja una selección más defectuosa de prestatarios o una toma excesiva de riesgos.

Afortunadamente, de ser necesario los reguladores pueden tomar medidas para proteger el sistema financiero. Pueden exigirles a los bancos que reserven más capital o pueden imponer límites a la expansión del crédito bancario, restringiendo su capacidad de asunción de riesgos y reforzando sus mecanismos de protección. Esos riesgos también pueden mantenerse acotados salvaguardando la independencia de los supervisores bancarios, haciendo cumplir la normativa en materia de otorgamiento de crédito y fortaleciendo la gobernabilidad de las empresas al proteger a los accionistas minoritarios.

¿Por qué reciben más crédito las empresas más riesgosas durante las épocas de prosperidad? Es posible que los inversionistas sientan un optimismo desmedido en torno a las perspectivas económicas y que eso los lleve a conceder crédito a empresas más vulnerables. Si las tasas de interés son inusualmente bajas, los bancos y los inversionistas pueden sentirse tentados a prestar fondos, en forma de crédito o de bonos, a empresas más riesgosas que pagan tasas de interés relativamente más altas. Esta “búsqueda de rentabilidad” se observó en las economías avanzadas en los últimos años debido al prolongado período durante el cual las tasas de interés se mantuvieron a niveles ultrabajos. El grado de riesgo de la asignación del crédito puede ser, por lo tanto, un buen barómetro del apetito de riesgo.

Patrón mundial

En nuestro estudio observamos un patrón mundial claro en la evolución de este nuevo indicador de vulnerabilidad financiera. Partiendo de niveles elevados a fines de la década de 1990, el grado de riesgo de la asignación de crédito se moderó entre 2000 y 2004, luego de las crisis financieras de Asia y Rusia y de la burbuja informática. Tras tocar mínimos históricos en 2004, el grado de riesgo aumentó y llegó a un máximo en 2008, cuando estalló la crisis financiera internacional. Luego, disminuyó con fuerza antes de volver a subir a un nivel próximo a su promedio histórico a fines de 2016, el último punto de datos de nuestro estudio. El grado de riesgo quizás haya continuado aumentando en 2017, dado que la volatilidad de los mercados y las tasas de interés se mantuvieron muy bajas en la economía mundial.

El informe GFSR encierra una lección clara para las autoridades y los reguladores: lo que importa es tanto el volumen total de crédito como el grado de riesgo de su asignación. Un período de rápido crecimiento tiene más probabilidades de ir seguido de una desaceleración económica grave si las empresas riesgosas reciben una proporción más grande de ese crédito. Las autoridades deberían prestar atención a ambos indicadores, y tomar las medidas del caso cuando saltan las alarmas.