(Versiones en English, Português)

Las políticas de manejo de los riesgos vinculados a las fluctuaciones de los precios de las materias primas —entre ellas el petróleo— son críticas para afianzar la resiliencia macroeconómica, sobre todo en los países exportadores de materias primas.

Las marcadas fluctuaciones de los precios del petróleo han coincidido con variaciones sustanciales de la actividad económica y de la inflación en muchos países. En el caso de los exportadores netos de petróleo, las consecuencias negativas de las caídas de precios, como la ocurrida en 2014-16, se ven amplificadas también por los crecientes costos del endeudamiento soberano.

Al plantearse cómo manejar mejor estos riesgos, las autoridades suelen comenzar con el caso de México, que desde hace mucho tiempo recurre a opciones de venta para cubrir el riesgo del precio del petróleo.

Todos los años, el Tesoro mexicano adquiere opciones de venta —es decir, el derecho a vender el petróleo a un precio fijado de antemano, que se conoce como precio de ejercicio)— para protegerse de caídas inesperadas de precios. Ahora bien, ¿es preferible recurrir a esa estrategia en lugar de autoasegurarse directamente? Nuestro análisis lleva a pensar que la respuesta es afirmativa.

¿Cuál es la estrategia de México?

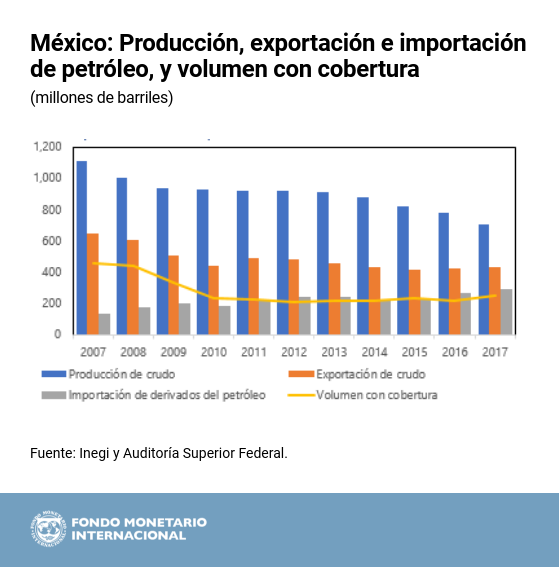

El Tesoro mexicano adquiere opciones de venta con un precio de ejercicio cercano al precio del petróleo contemplado en el presupuesto fiscal. Aunque ha ido perdiendo importancia con el correr de los años, el ingreso fiscal derivado del petróleo representó 17 por ciento del ingreso fiscal total en 2017, frente a un promedio de 34 por ciento en 2004-16. Como México también importa derivados del petróleo, el Tesoro cubrió en promedio apenas 29 por ciento de la producción total en los últimos 10 años.

México utiliza opciones de venta asiáticas, que se ejercen cuando el precio de ejercicio supera el precio promedio del petróleo durante un período determinado (en el caso de México, un año). Esta estrategia le permite al Tesoro mexicano asegurar un precio promedio mínimo durante la totalidad de un año fiscal. El programa de cobertura se ejecuta a través de docenas de transacciones con bancos extranjeros que actúan como contraparte.

Tal como está concebido el programa, el Tesoro mexicano tiene que elegir el tipo de petróleo cuyo precio servirá de referencia para las opciones; ese petróleo actúa como lo que se denomina activo subyacente. La mayoría de los contratos utilizan la variedad maya, un tipo de crudo pesado que representa aproximadamente 80 por ciento del volumen de exportación del país. Como las opciones con crudo maya no se utilizan con regularidad en los mercados financieros, México recurre a transacciones extrabursátiles en las operaciones de cobertura, es decir, instrumentos adaptados a sus necesidades específicas.

Desde 2001, México ha gastado anualmente 0,1 por ciento del PIB, en promedio, en estas opciones. Las ejerció solo en tres ocasiones —2009, 2015 y 2016— y le generó al gobierno federal un ingreso de alrededor de 0,5, 0,6 y 0,3 por ciento del PIB, respectivamente. Pero para evaluar los beneficios del programa no basta con analizar ex post estos flujos netos de dinero.

Cobertura mediante opciones de venta: Beneficios y costos

La cobertura es comparable a un contrato de seguro. Garantiza al Tesoro mexicano que se compensará al menos una porción de la pérdida de ingresos resultado de caídas inesperadas de los precios del petróleo. De esta forma, da tranquilidad al eliminar parte de la incertidumbre asociada con las fluctuaciones de los precios del petróleo.

Además, la cobertura puede facilitar las transacciones financieras entre el asegurado y los acreedores, de modo similar a cuando los prestamistas hipotecarios condicionan los créditos hipotecarios o con garantía hipotecaria a que el propietario de la vivienda esté asegurado. Los acreedores del Tesoro mexicano pueden estar dispuestos a ofrecer condiciones crediticias más favorables al notar que, mediante coberturas financieras, se ha transferido a una tercera parte una fracción del riesgo asociado con los precios del petróleo.

Pero contratar un seguro implica ventajas y desventajas. Adquirir opciones de venta implica incurrir en un costo inicial independientemente de que el riesgo se concrete o no, utilizando recursos que podrían dedicarse a otros fines. Volviendo al ejemplo del seguro del hogar, uno paga primas anuales incluso si nunca se desata un incendio, en cuyo caso no recibe pago alguno. Sin embargo, uno puede de todos modos preferir tal pérdida, predecible y asequible (es decir, las primas anuales), en lugar de perder su hogar de manera repentina.

El costo del seguro es clave para determinar si la cobertura tiene beneficios netos positivos. Tal costo depende de la probabilidad de que se concrete el riesgo de un mal resultado y sus consecuencias, la pérdida prevista. La contraparte de las opciones (es decir, el asegurador) puede exigir un precio por las opciones que supere al necesario para compensar esta pérdida prevista a fin de obtener una ganancia razonable.

¿Recurrir o no a la cobertura?

Para determinar los beneficios netos de la cobertura para México consideramos todos los elementos antes mencionados: los beneficios de la cobertura generados por un flujo de ingresos petroleros más uniforme; el hecho de que los acreedores externos incorporan a sus precios el riesgo de una cesación de pagos de México considerando la exposición de las finanzas públicas a los riesgos de los precios del petróleo; y los costos de las opciones.

Concluimos que la cobertura es preferible a apoyarse por completo en el autoaseguramiento. Observamos que su mayor beneficio consiste en mejorar las condiciones de crédito para el Tesoro mexicano. Los acreedores ven las finanzas públicas de México resguardadas del riesgo ocasionado por menores precios del petróleo y, por lo tanto, exigen una menor compensación por el riesgo de cesación de pagos. Nuestro análisis sugiere que los costos del endeudamiento soberano estarían 19 puntos básicos más arriba sin las coberturas petroleras.

Los beneficios de la cobertura disminuyen a medida que el costo de las opciones aumenta muy por encima de lo necesario para asegurar ganancias razonables a las contrapartes de las opciones. No obstante, nuestro análisis parece indicar que este exceso en el costo debería ser sustancial para que la cobertura sea una mala decisión financiera.

Conclusiones

El programa de cobertura de México ha sido beneficioso para el país. Otros países expuestos al riesgo de los precios de las materias primas también podrían beneficiarse de recurrir en mayor medida al seguro de mercado para protegerse de las fluctuaciones de precios de las materias primas. Sin embargo, solo algunos países han recurrido al seguro de mercado. El motivo puede radicar en las limitaciones de economía política.

Debido a estas consideraciones de economía política, la decisión a nivel nacional es un tema más complejo que a nivel individual o empresarial. A nivel nacional, es necesario que la sociedad dé su aprobación por medio del congreso, cuyos miembros pueden tener diferentes prioridades. Por ejemplo, un representante de una jurisdicción en particular, cuya economía local no dependa del petróleo, puede preferir que la asignación presupuestaria para la cobertura se reasigne a construir más escuelas en su distrito. A nivel de los hogares, el proceso de toma de decisiones es más simple dado que implica una cantidad de personas mucho menor cuyos incentivos están en mayor sintonía.

México parece haber logrado un buen equilibrio entre estas limitaciones de economía política y las ventajas de los instrumentos del mercado para protegerse del riesgo de los precios de petróleo.