(Versión en English)

Los presupuestos pueden ser un baúl de sorpresas, y no siempre de las buenas. A menudo la deuda aumenta considerablemente al materializarse una obligación no prevista. Estos pasivos contingentes, como se les conoce en la jerga económica, pueden acarrear importantes costos económicos y fiscales. De hecho, en muchas ocasiones, los aumentos fuertes e inesperados de la deuda en diferentes partes del mundo se debieron a la materialización de pasivos contingentes. De ahí que se los suela llamar déficits ocultos.

Para comprender mejor estos pasivos, en un estudio reciente elaboramos un nuevo conjunto de datos en el que se documentan más de 200 episodios de materialización de pasivos contingentes (en 80 países durante el período 1990–2014).

En pocas palabras, un pasivo fiscal contingente es una obligación potencial del gobierno, que depende de una eventualidad futura. La cosa funciona así: si un gobierno garantiza un préstamo de una empresa pública o privada y esa empresa no cumple los pagos, el prestamista exigirá la garantía. Y la consecuencia será que el gobierno tendrá que asumir el préstamo. Estos pasivos pueden estar incorporados en contratos explícitos, como una garantía de préstamos, pero también pueden ser de carácter implícito.

Por ejemplo, a menudo se espera que los gobiernos cubran las deudas de las autoridades locales o de las empresas estatales cuando estas no pueden pagar. A veces los gobiernos también tienen que asumir costos importantes cuando rescatan al sector financiero. Países como Australia y el Reino Unido registran, vigilan, declaran y gestionan estos pasivos potenciales para reducir a un mínimo los riesgos que representan para sus presupuestos. Sin embargo, en la mayoría de los casos los contribuyentes se enteran cuando ya es demasiado tarde. Es decir, cuando estos pasivos ya no son “potenciales” sino “reales”.

¿Cuánto cuestan?

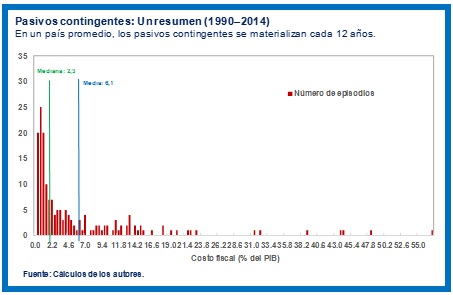

La conclusión básica es que los costos fiscales de estos pasivos son altos. En promedio equivalen a 6% del producto interno bruto (PIB), y en algunos casos superan el 20% del PIB (véase el gráfico). Dado que en un país promedio esto sucede cada 12 años, el costo potencial es de aproximadamente ½% del PIB por año. Pero este promedio oculta importantes diferencias entre países. La probabilidad de que se materialicen estos costos no es la misma en todos los países. Por ejemplo, en Brasil ocurrieron en promedio cada 5–6 años, a un costo de 8,3% del PIB. La incidencia fue mucho menor en países como Canadá, Hong Kong e Israel.

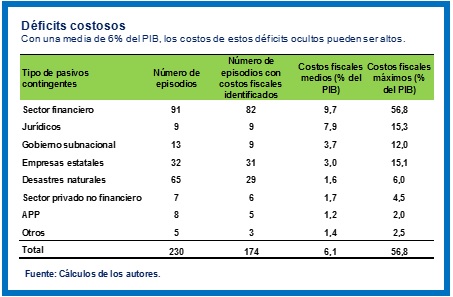

Un análisis más a fondo revela que la mayor proporción de estos costos imprevistos es atribuible al apoyo que se brinda al sector financiero, incluidos los rescates. Tales fueron los casos de Indonesia, Tailandia y Corea durante la crisis asiática, o los de Islandia e Irlanda durante la reciente crisis financiera mundial. Los rescates de gobiernos subnacionales, el apoyo a empresas estatales y los pasivos jurídicos también son causa de importantes costos (véase el cuadro), como se observa por ejemplo en los casos de Argentina (2001–2004), Grecia (2007–2010) y Macedonia (a partir de 1999).

Nuestro análisis asimismo muestra que los pasivos tienden a materializarse después de períodos de fuerte crecimiento y dentro de períodos de bajo crecimiento y crisis bancarias. Y, además, suelen ocurrir al mismo tiempo, lo cual genera importantes tensiones sobre las finanzas públicas. Cuando llueve, truena. La crisis asiática y la crisis financiera mundial son claros ejemplos.

También observamos que los países con mejor calidad institucional y en los que el crecimiento es menos volátil suelen verse menos afectados por la materialización de pasivos contingentes. De hecho, en los países con instituciones públicas sólidas el costo puede ser 30% inferior al promedio.

Evitar las sorpresas desagradables

¿Qué enseñanzas pueden extraer las autoridades?

• En primer lugar, los países tienen que crear instituciones sólidas para evitar que surjan estos pasivos. Esto implica una mejor gestión de gobierno a nivel de los gobiernos locales, las empresas estatales y las asociaciones público-privadas. También significa una supervisión más estricta y mejores regímenes de resolución para las instituciones del sector financiero, a fin de evitar que los contribuyentes tengan que pagar por los rescates, la fuente más costosa de pasivos.

• En segundo lugar, los gobiernos tienen que adoptar mecanismos más transparentes y eficaces para divulgar y vigilar sus pasivos contingentes. En particular, se deben reforzar los marcos fiscales para mejorar la disciplina y limitar el crecimiento excesivo de los pasivos contingentes. Esto reviste especial importancia ya que los datos apuntan a que estos déficits ocultos tienden a surgir durante períodos de tensión financiera, cuando las finanzas públicas son más débiles.

Sobra decir que conviene evitar las sorpresas desagradables en los presupuestos durante estos tiempos difíciles.