Las bonanzas de flujos de capitales se han vuelto más frecuentes después de la relajación a nivel mundial de las restricciones a los movimientos de capitales en las últimas décadas.

En economías emergentes, los influjos de capital contribuyen a financiar la inversión, estimulando el crecimiento económico. Sin embargo, dichos flujos pueden también inducir fuertes expansiones monetarias y crediticias, creando vulnerabilidades asociadas a descalces de monedas y distorsiones en los precios de los activos. Estas vulnerabilidades están generalmente en el centro de las crisis financieras, en especial en el contexto de reversiones de flujos de capitales.

Ante una fuerte entrada de capital, la flexibilidad cambiaria puede tener un impacto importante sobre la magnitud en la que el crédito se expande.

- En principio, los tipos de cambio fijo limitan las respuestas de política para contener expansiones monetarias asociadas con flujos de capital. Pueden también proveer implícitamente garantías inapropiadamente valuadas, y contribuir a un mayor crecimiento del crédito que en regímenes flexibles al aumentar las oportunidades de expansión bancaria vía financiamiento externo, generando un mayor apalancamiento del sistema bancario.

- Regímenes cambiarios menos flexibles pueden estimular el endeudamiento en moneda extranjera en el contexto de fuertes flujos de capital. El mayor apalancamiento bancario genera incentivos en los bancos a incrementar colocaciones de crédito en moneda extranjera—evitando así el descalce de monedas en su hoja de balance.

- Asimismo, en regímenes fijos creíbles, diferenciales de tasas de interés entre créditos en moneda doméstica y extranjera estimulan a endeudarse en moneda extranjera, en especial en presencia del “riesgo moral” dado por las garantías cambiarias implícitas del régimen cambiario.

La evidencia empírica

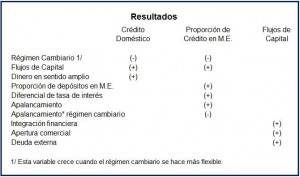

En un trabajo reciente mostramos que durante períodos de fuertes influjos de capital, el crédito crece más rápidamente y su composición se sesga hacia la moneda extranjera en regímenes cambiarios menos flexibles.

En nuestro estudio de 25 economías emergentes de América Latina, Europa, y Asia definimos bonanzas de flujos de capital en periodos en que se observan quiebres de tendencia o desviaciones positivas con respecto a su tendencia. Nos enfocamos en tres variables: crédito bancario al sector privado, proporción de crédito en moneda extranjera, y el balance de las cuentas financiera y de capital. La principal variable explicativa es el régimen cambiario de facto —es decir, el efectivamente implementado.

La evidencia sugiere que:

- Existe un mayor crecimiento del crédito doméstico en economías con regímenes cambiarios menos flexibles.

- Existe un mayor crédito en moneda extranjera (M.E.) en economías con regímenes cambiarios menos flexibles. Asimismo, la falta de flexibilidad cambiaria exacerba el efecto de grandes entradas de capitales en la composición del crédito, aumentando la proporción de crédito en moneda extranjera.

- No se observa una relación sistemática entre las entradas de capitales y el régimen cambiario.

- En economías avanzadas, el impacto de la flexibilidad cambiaria y los flujos de capital en el crédito domestico podrían ser también relevantes.

Implicaciones de política económica

Los resultados sugieren que la flexibilidad cambiaria contribuye a contener los efectos de los ingresos de capitales sobre el crédito bancario. La falta de flexibilidad cambiaria podría ser complementada con políticas macroprudenciales enfocadas al financiamiento bancario externo y los incentivos a prestar/endeudarse en moneda extranjera. Algunas de estas políticas incluirían:

- Requerimientos de liquidez diferenciados por moneda (domestica vs. extranjera)—inclusive en combinación con efectivos mínimos marginales sobre el financiamiento bancario externo. Ambos contienen el crédito doméstico y reducen incentivos a endeudarse en moneda extranjera al reducir el diferencial de tasa de interés entre préstamos en moneda doméstica y extranjera.

- El aumento de requerimientos de capital sobre préstamos en moneda extranjera y/o introducir previsiones dinámicas sobre préstamos en moneda extranjera (previsiones que aumentan al incrementarse la proporción de préstamos en moneda extranjera), en especial en países con una proporción significativa de prestatarios expuestos a riesgo cambiario. Así, aumentarían los incentivos de los bancos a internalizar el mayor riesgo crediticio asociado a potenciales descalces de monedas de los prestatarios. También facilitaría la construcción de colchones para enfrentar reversiones de flujos de capitales.

- Reducir los cocientes de deuda/ingreso y préstamo/valuación (condicional en la moneda de endeudamiento) para contener directamente el crecimiento del crédito.

******

Carmen M. Reinhart es la Investigadora Principal Dennis Weatherstone en el Instituto Peterson de Economía Internacional. Anteriormente, se desempeñó como Profesora de Economía y Directora del Centro de Economía Internacional de la Universidad de Maryland (E.E.U.U.). Ha escrito sobre variados tópicos de macroeconomía, finanzas internacionales y comercio internacional, habiendo publicado sus trabajos en las principales revistas académicas.