《基金组织概览》杂志 : 全球性因素推高新兴市场公司债务

2015年9月29日

- 过去十年公司借贷翻了两番

- 低利率、投资者寻求更高的收益,这两个因素发挥着越来越大的作

- 新兴市场必须为利率提高作好准备

国际货币基金组织最新研究显示,由于发达经济体的低利率和其他全球性因素,新兴市场经济体的公司债务水平升高,尤其是建筑和油气部门。

土耳其的一个建筑工程:公司债务,尤其是建筑部门的公司债务,已经上升 (图片: Claudia Wiens/Corbis﹚

全球金融稳定报告

美国、欧洲和日本等发达经济体的低利率鼓励了公司借贷。公司债务与资产比率(即常说的杠杆)上升,通常包括外币负债比例增加。

利用杠杆能促进投资并因此推动经济更快增长,因此是有利的,但也会引起风险。

基金组织在《全球金融稳定报告》最新研究中称,低利率、发达经济体投资者寻求更高的收益和大宗商品价格等全球性因素似乎已经成为新兴市场经济体公司债务升高相对更重要的决定性因素。

新兴市场公司债务升高

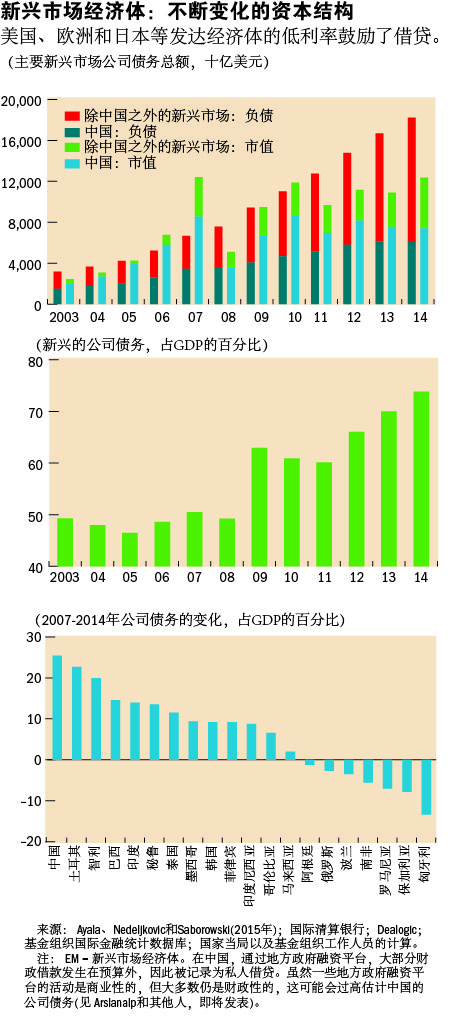

主要新兴市场非金融公司的公司债务水平从2004年的约4万亿美元激增至2014年的远超18万亿美元(图)。

基金组织表示,新兴市场公司债务与GDP比率同期上升了26个百分点,但各国情况迥异。尽管中国和土耳其的公司杠杆估值明显上升,但包括智利、巴西、秘鲁、墨西哥和哥伦比亚在内的许多拉美国家的公司负债额也显著增加。

新兴市场债务构成也发生了变化。特别是尽管银行贷款仍是公司债务的最大部分,但债券所占比例在过去十年里几乎翻了一番,2014年达到17%。

对有利的全球金融条件的依赖导致公司脆弱性

基金组织分析发现,近年来公司和国家具体层面的因素对新兴市场借贷和债券发行的相对驱动作用减弱。全球性因素似乎成了后危机时期相对更重要的决定性因素。尽管资产负债表情况更加疲软,但新兴市场公司仍能发行收益率更低且期限更长的债券。

基金组织全球金融稳定处处长Gaston Gelos说:“这些发展变化使新兴市场经济体在面临利率升高、美元升值和全球风险厌恶加剧时更加脆弱。”

一旦某些发达经济体利率开始上升,借债最多的公司需负担的偿债成本上升幅度最大。另外,发达经济体政策利率升高带来的本币贬值使得没有充分对冲的新兴市场公司更加难以偿还外币计价的债务。同时,大宗商品价格下降减少了从事相关业务公司的自然对冲。

审慎政策和加强监管

有证据表明,发达经济体终究会提高利率,新兴市场应为此做好准备。Gelos说:“政策制定者们尤其要监管脆弱的、具有系统重要性的公司以及与其密切联系的银行和其他部门。加强监管要求改善对公司部门财务状况(包括外币敞口)的数据收集工作。”

为了帮助抑制风险进一步累积,各国可采取旨在确保金融体系整体安全的宏观审慎政策,限制银行过度借贷以及由此引起的公司部门杠杆率上升。可使用的工具包括提高外汇敞口的资本要求,和设置该敞口在银行资产负债表中所占比例的上限。政策制定者们还可以采取微观审慎措施,以保护单个机构。比如,监管部门可以开展涉及外币风险的银行压力测试,包括衍生品头寸。但是倘若资本外流发生混乱,政策制定者将不得不根据各国具体情况,采取货币、财政和金融部门组合政策,以确保经济和金融稳定。

最后,新兴市场应作好准备应对发达经济体利率提高造成的企业困境和时有发生的企业倒闭,如有必要应改革破产制度。

基金组织将于10月7日发布更多《全球金融稳定报告》中的研究。