近几十年来,亚洲借款增加,这使得该地区更容易受到利率上升和市场波动加剧的影响。

正如我们最近所指出,亚洲地区的政府、企业、消费者和金融机构的借款远高于全球金融危机前的水平。特别是,在低利率环境下迅速加杠杆的行业目前已成为一个值得关注的关键领域,在亚洲尤其如此。虽然我们预计亚洲经济将保持稳定增长并贡献今年全球增长的三分之二,但央行可能在更长时间将利率维持在更高水平以抑制通胀,而金融环境也可能进一步收紧。

在货币政策和金融环境持续处于紧缩状态的情况下,高杠杆企业面临着更大的违约风险。即使经济增长保持稳健,借款成本的上升也可能导致企业付息超过其收益,从而降低其偿债能力。

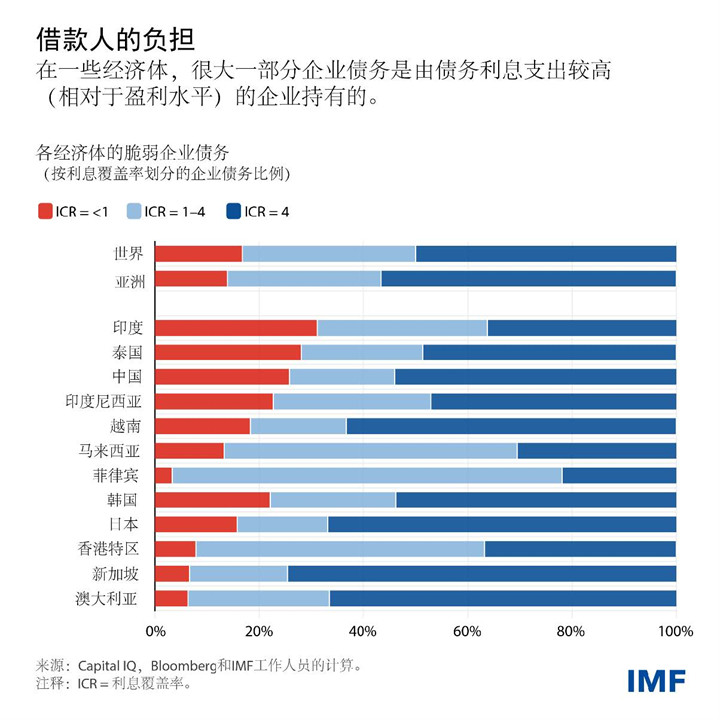

如本周图表所示,亚洲的企业债务集中在利息覆盖率较低的企业中。当这个比率(该指标衡量了企业盈利可支付多少债务利息)低于或接近1时,企业便可能无法偿还债务。

截至2022年年中,亚洲的企业债务中有17%由利息覆盖率低于1的企业持有,另有三分之一的债务由利息覆盖率介于1至4之间的企业持有。

在中国、印度和泰国,企业债务在更大程度上集中于利息覆盖率低于1的企业。当利息覆盖率低于这一水平时,意味着企业较易发生违约。在菲律宾、马来西亚和香港特别行政区,大量企业债务由利息覆盖率略高于1的企业持有。随着借款成本上升,这些企业可能会出现违约。亚洲地区存在的一个普遍现象是,在房地产和建筑行业,相当大一部分企业的利息覆盖率接近或低于1。

近年来积累的现金缓冲可以暂时缓解利率上升带来的压力,但如果借款成本在更长时间内保持在较高水平,这些缓冲可能是不够的。在整个亚洲地区,利息覆盖率较低的企业持有的现金普遍较少,这些企业原本就更容易受到借款成本上升的影响;在印度、印度尼西亚和越南,这些脆弱企业的现金持有量相对于利息成本而言特别低,使它们面临破产的风险。

此外,鉴于亚洲的短期债务比例较高,如果信贷环境收紧、短期贷款的供给减少,那么即使是现金储备充足的企业,也可能面临巨大的压力。

关注金融稳定

在利率可能长期处于较高水平、信贷和金融环境可能收紧的环境下,IMF将密切监测亚洲地区上述风险的变化情况。我们最近访问了菲律宾,与菲律宾央行一起为亚洲的政策制定者举办了一次金融稳定会议。

在金融稳定委员会亚洲地区咨询工作组会议期间,我们在菲律宾宿务召开了一次会议,与会的亚洲地区央行和监管机构代表讨论了本地区的系统性风险,以及在全球银行承压环境下如何予以应对。亚洲地区的企业债务脆弱性便是讨论的内容之一。

在不确定性上升、债务负担高企、偿债成本上升的环境下,金融监管机构必须保持警惕,并应根据需要调整相关的宏观审慎工具,解决部分企业存在的脆弱性问题。与此同时,央行应将货币政策目标与金融稳定目标分开,利用流动性和贷款工具等专门工具来维护金融稳定,同时继续校准货币政策以应对通胀压力。