Ответ на этот вопрос зависит от распределения шоков для экономики и от того, как будут реагировать центральные банки

Наблюдающееся в последнее время во всем мире ускорение инфляции для многих стало сюрпризом. К середине 2022 года как общий уровень инфляции (цены всех товаров и услуг), так и базовая инфляция (за вычетом продовольствия и энергии) в большинстве стран значительно превысили целевые показатели. Согласно стандартной экономической теории, инфляция может выйти из-под контроля при длительном сохранении сочетания определенных мер денежно-кредитной и налогово-бюджетной политики, однако вопрос о том, сохранится ли инфляция на таком уровне, требует дальнейшего исследования. Ответ на него зависит как от распределения шоков для экономики, так и от того, как будут реагировать центральные банки (и министерства финансов).

Устойчивость инфляции

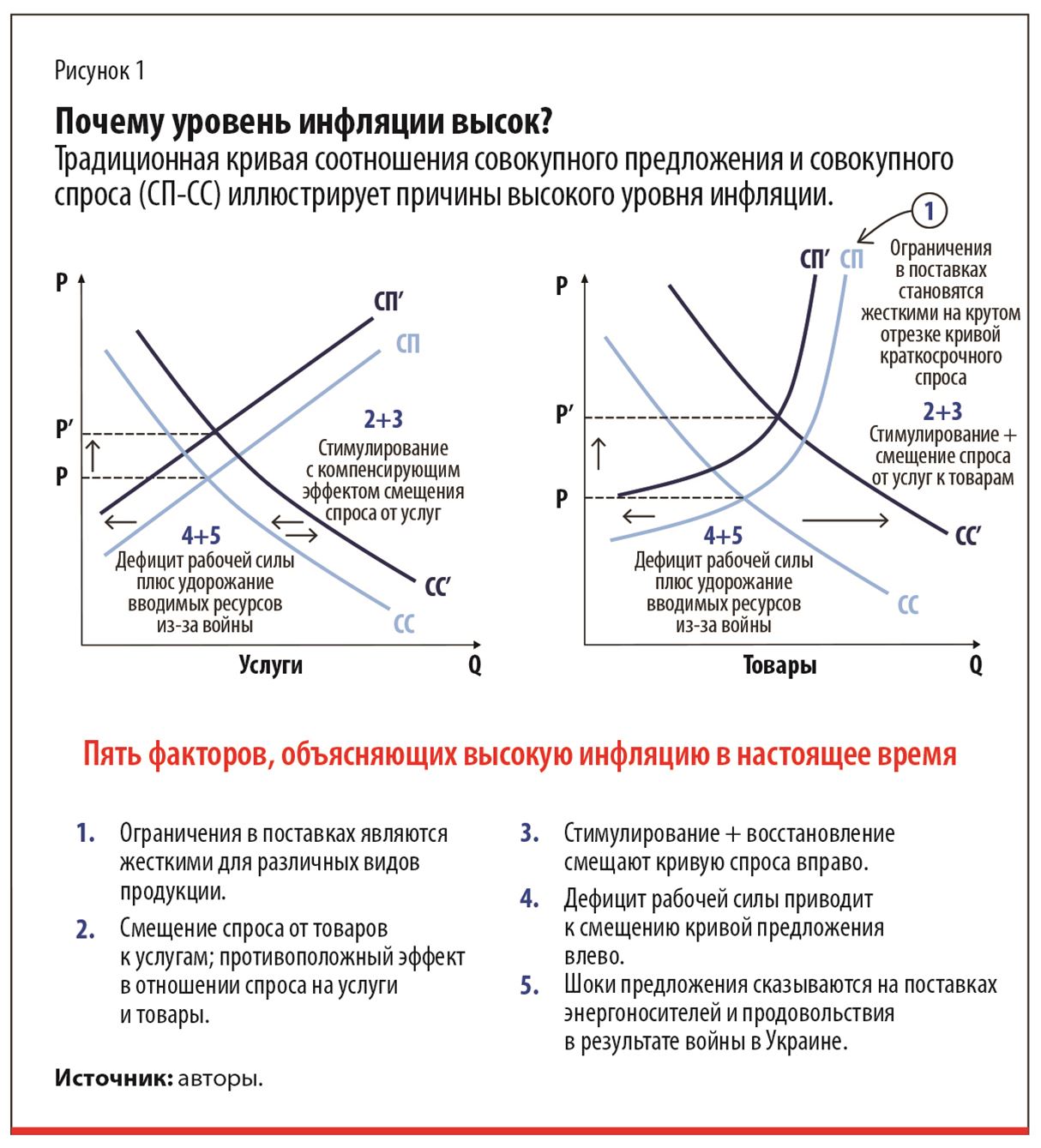

Вопрос о том, почему темпы инфляции высоки и станет ли она устойчивой, сейчас активно обсуждается. Мы видим пять ключевых драйверов нынешнего всплеска инфляции, которые имеют отношение к этому обсуждению.

Во-первых, узкие места в цепочках поставок. Пандемия оказала двоякое воздействие на глобальные цепочки поставок. На ее ранней стадии локдауны и ограничения свободы передвижения привели к сильным разрывам в различных цепочках поставок, вызвав краткосрочный дефицит. Многие из этих нарушенных связей с тех пор наладились, однако недавний всплеск штамма Омикрон в Китае и в других странах вновь начал оказывать давление на некоторые цепочки поставок. На более поздней стадии пандемии, однако, в цепочках поставок возникли различные узкие места. Согласно недавней оценке Rees and Rungcharoenkitkul (2021), самые узкие места затрагивают сырье, товары промежуточной переработки и грузовой транспорт. Станут ли они устойчивыми? Одним из показателей состояния глобальных цепочек поставок является то, сколько времени занимает транспортировка товаров морем согласно Показателю своевременности океанских перевозок Flexport. На конец апреля 2022 года эти показатели оставались близкими к своим историческим максимумам, что говорит о том, что давление может сохраняться как минимум еще какое-то время.

Во-вторых, смещение спроса от услуг к товарам. Пандемия первоначально вызвала значительное изменение того, что именно покупают потребители; расходы на товары стремительно возросли. В результате значительная часть первоначального подъема инфляции отражала рост цен на товары длительного пользования (включая автомобили с пробегом), в то время как инфляция услуг ускорилась лишь умеренно. Возможно, такие сдвиги будут сохраняться только в течение активной фазы пандемии, но по меньшей мере часть сдвига спроса от услуг к товарам может стать устойчивой с учетом того, как пандемия переформатировала все общество. Хотя сдвиг в пользу товаров длительного пользования произошел в масштабах всего мира, некоторые страны почувствовали на себе его влияние сильнее других (например, благодаря взрывному росту спроса на автомобили с пробегом в США).

В-третьих, совокупные меры стимулирования и постпандемийное восстановление. В глобальных масштабах для борьбы с пандемией было объявлено о налогово-бюджетных мерах на сумму 16,9 трлн долларов США, причем в развитых экономиках эта поддержка была относительно большей по объему. Только в Соединенных Штатах налогово-бюджетное стимулирование (Американский план спасения) составило 1,9 трлн долларов. Группа, известная под названием «Команда Устойчивость», предупреждала о том, что мощная программа налогово-бюджетного стимулирования приведет к высокой и устойчивой инфляции. Название этой группы восходит к предупреждениям об инфляции, сделанным в начале 2021 года, среди прочих, Лэрри Саммерсом и Оливье Бланшаром (Summers, 2021). Наблюдатели, ставшие известными под названием «Команда Переходность», возражали против этой точки зрения и утверждали, что инфляционные последствия государственных программ стимулирования, скорее всего, будут временными или незначительными. К концу года фактические данные по нескольким странам стали указывать на правоту «Команды Устойчивость». Домашние хозяйства тратили накопленные на более ранней стадии пандемии сбережения (созданные в том числе благодаря стимулам и трансфертам), что привело к всплеску совокупного спроса и более активному, чем ожидалось, восстановлению экономики. Сохранение высокого совокупного спроса будет в конечном итоге зависеть от того, как отреагирует центральный банк. Эта тема по-прежнему дает пищу для ожесточенных споров, к которым мы еще вернемся в одном из следующих разделов.

В-четвертых, шок предложения рабочей силы. Вызванные пандемией сбои на рынке трудовых ресурсов сохраняются и спустя два года после ее начала. В нескольких странах коэффициент участия населения в рабочей силе остается ниже допандемийных уровней. Среди стран с развитой экономикой этот эффект относительно сильнее проявляется в США, где коэффициент участия сейчас примерно на 1,5 процента ниже, чем до пандемии (то есть работников стало примерно на 4 миллиона меньше). Сохранится ли этот шок? Мнения на этот счет разделились. В своем недавнем тематическом документе (Domash and Larry Summers, 2022) Алекс Домэш и Лэрри Саммерс исследуют различные показатели рынка трудовых ресурсов и приходят к выводу о том, что «даже при оптимистичных итогах COVID-19 большая часть дефицита рабочей силы, вероятно, сохранится» и «будет вносить значительный вклад в инфляционное давление в США на протяжении некоторого времени».

В-пятых, шоки предложения на рынках энергоносителей и продовольствия из-за российского вторжения в Украину. Вторжение привело к повышению цен на энергоносители и продовольствие, что способствовало ускорению инфляции во всем мире. И Россия, и Украина являются экспортерами важнейших сырьевых товаров, и вызванные войной и санкциями нарушения поставок привели к сильному росту глобальных цен, особенно на нефть и природный газ. Подскочили и цены на продовольствие. Цены на пшеницу находятся на рекордных уровнях— на Украину и Россию приходится 30 процентов мирового объема экспорта пшеницы. Эти эффекты могут привести к тому, что инфляция сохранится дольше, чем первоначально ожидалось. Вероятно, воздействие будет более сильным на страны с низкими доходами и с формирующимся рынком, где продовольствие и энергоносители составляют более высокую долю потребления (доходящую в Африке, например, до 50 процентов).

Мы иллюстрируем эти пять эффектов с помощью классических кривых совокупного предложения и спроса (СП-СС) (см. рис. 1). Хотя методика СП-СС следует традиционным подходам, она тем не менее полезна и для анализа текущей ситуации. Эффекты пяти драйверов инфляции отображены раздельно для рынков товаров и рынков услуг.

В целом, несмотря на значительные различия между странами, инфляция ускорилась практически во всем мире. Основные моменты неопределенности сегодня связаны с продолжительностью ограничений рынка трудовых ресурсов и сохранения узких мест в цепочках поставок, а также с тем, как центральные банки будут реагировать на высокие темпы инфляции.

Реакция центральных банков

Как же центральные банки будут реагировать на инфляцию? Если обратиться к прошлому опыту и экстраполировать его на будущее, будет полезно сначала рассмотреть то, как центральные банки действовали до пандемии. До конца 1970-х годов центральные банки относились к инфляции более терпимо. Но впечатляющая дезинфляция в Великобритании при Маргарет Тэтчер (еще до того, как Банк Англии получил операционную независимость) и в США в результате действий ФРС при Поле Волкере совершила революцию в том, как центральные банки реагируют на инфляцию. Этим двум ярким примерам вскоре последовали многие другие центральные банки, что привело к снижению инфляции в большей части мира к середине 1980-х годов. Это потребовало значительных институциональных реформ в плане независимости центральных банков, а от некоторых из них — способности идти наперекор воле политиков и успешно отстаивать свою фактическую независимость.

Кроме этого, различные реформы позволили ввести в штат центральных банков экономистов и других специалистов, получивших подготовку в области причин «Великой инфляции» 1970-х годов и методов ее обуздания, что, вероятно, также сыграло свою роль в этой центробанковской революции.

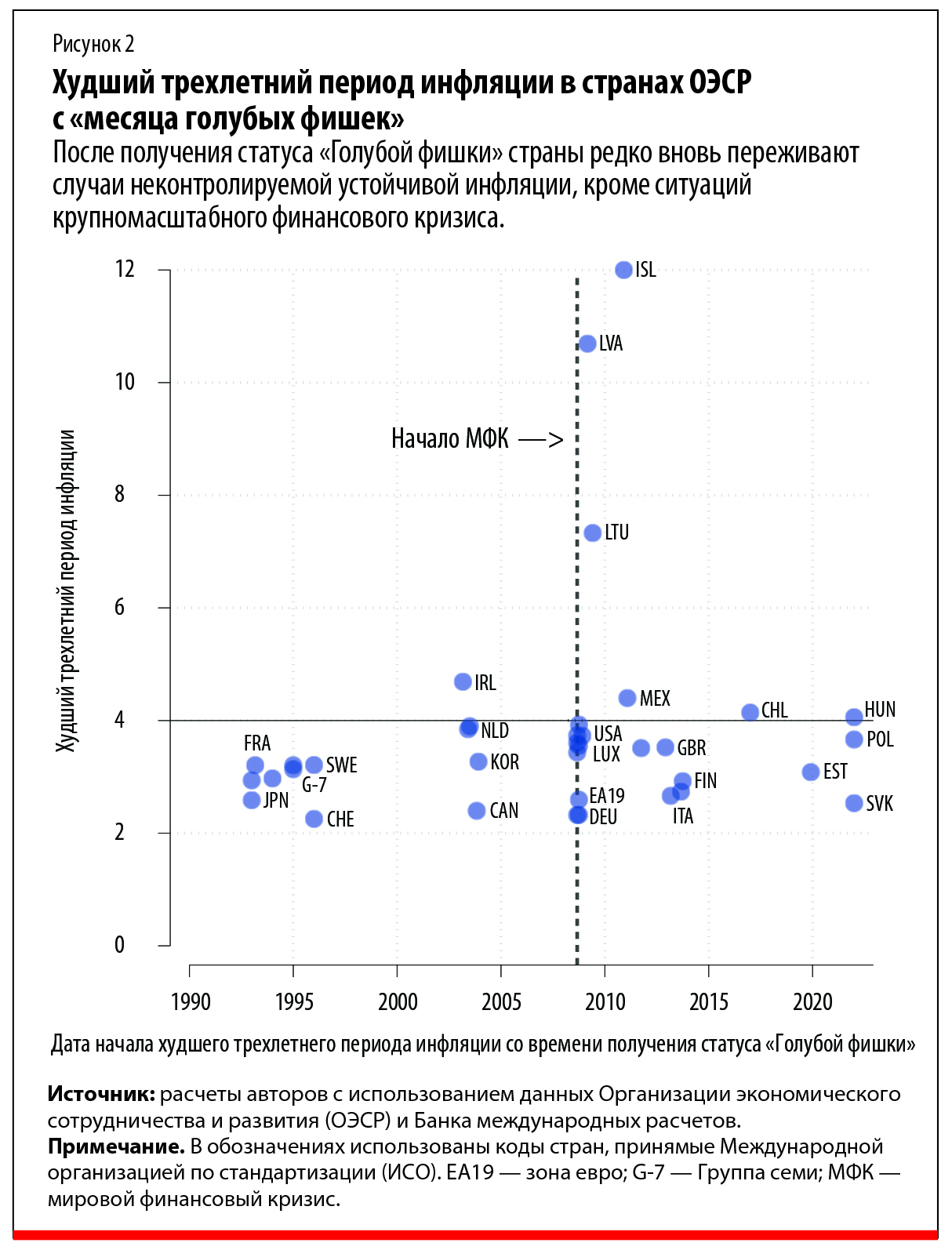

Наш анализ показывает, что лишь очень немногие из стран, взявших инфляцию под контроль, впоследствии столкнулись со всплеском неконтролируемой устойчивой инфляции. То есть очень немногие страны, протрезвев после высокой инфляции (или оставаясь трезвыми до начала 1990-х годов), скатились к прежнему. В этом есть заслуга и институциональных реформ, которые позволили центральным банкам противостоять политическому запросу на генерирование роста за счет открытия вентиля инфляции в нужные моменты.

Говоря про это, мы используем конкретные определения для некоторых из наших эмпирических упражнений. «Взятие инфляции под контроль» определяется как трехлетний срок начиная с 1990 года, в течение которого квартальная инфляция остается ниже 4 процентов. Когда какой-либо центральный банк впервые достигает этого показателя, мы называем это его Месяцем Голубой фишки. Члены «Анонимных алкоголиков» и других 12-шаговых групп обычно получают специальный жетон или «фишку» трезвости, отмечающие срок, в течение которого они воздерживаются от алкоголя. Эти фишки должны их мотивировать продолжать в том же духе. Аналогичным образом, наш Месяц Голубой фишки отмечает три года инфляционной трезвости центральных банков.

Мы не изучаем страны с низкими доходами и страны с формирующейся рыночной экономикой, поскольку только очень немногие из них достигли статуса Голубой фишки. На сегодняшний день единственной страной — членом Организации экономического сотрудничества и развития (ОЭСР), еще не достигшей этой вехи, является Турция. Под «всплеском неконтролируемой инфляции» мы понимаем 36-месячный период инфляции выше 4 процентов. В целом, если центральный банк страны-члена ОЭСР зарабатывает Голубую фишку, он редко возвращается к неконтролируемой устойчивой инфляции — если только не сталкивается с финансовым кризисом эпических масштабов (как, например, в Исландии и странах Балтии в ходе мирового финансового кризиса). Это можно видеть на рис. 2, показывающем наихудшие трехлетние эпизоды инфляции в каждой стране-члене ОЭСР после получения ими статуса Голубой фишки.

Одним из показателей глубоко укоренившихся антиинфляционных настроений является относительная редкость, с которой сотрудники центральных банков призывают к повышению целевых показателей инфляции. В целом же, по нашему мнению, за исключением масштабного кризиса, центральному банку пришлось бы забыть о своей нелюбви к инфляции, чтобы инфляция вышла из-под контроля.

Кроме того, одним из последствий нулевой нижней границы является то, что фактическая реакция центральных банков на инфляцию выше и ниже 2-процентного целевого показателя крайне асимметрична. Центральные банки толерантны к инфляции ниже 2 процентов, но действуют так, как если бы издержки инфляции выше 2 процентов для благосостояния были высокими. Одним из последствий этого асимметричного отношения является то, что со временем инфляционные ожидания постепенно сместились вниз (в нескольких странах даже ниже 2 процентов) и относительно укоренились, снизив вероятность ослабления их фиксации в случае кратковременной высокой инфляции.

Что нас ждет впереди?

Продолжительность нынешнего инфляционного эпизода будет зависеть, во-первых, от взаимосвязи устойчивости ограниченного рынка трудовых ресурсов и узких мест в цепочках поставок с реакцией центральных банков и, во-вторых, от продолжительности войны в Украине и ее влияния на цены энергоресурсов и продовольствие и на глобальные темпы роста. Исторические данные свидетельствуют о том, что нам не грозит неконтролируемый всплеск инфляции больше чем на пару ближайших лет. (Однако некоторые страны, скорее всего, утратят свой статус Голубых фишек — в значительной мере из-за инфляции, которая уже имела место во время пандемии.) И все же эта оценка может оказаться неверной по ряду причин.

Во-первых, нелюбовь центральных банков к инфляции может быть подавлена такими факторами, как сохраняющееся долгосрочное воздействие пандемии, неопределенность относительно перспектив восстановления экономики и соблазн разделаться с возросшим в глобальных масштабах долговым бременем с помощью инфляции. Выступающие с призывами воздержаться от преждевременного завершения экономического восстановления приводят в качестве аргумента пониженный коэффициент участия в рабочей силе по сравнению с допандемийными уровнями. Неясен и ответ на вопрос, изменилась ли функция реакции в постпандемийный период. Хотя центральные банки стран с развитой экономикой могут по-прежнему не любить инфляцию, их нынешние заявленные планы — как явствует из их текущих точечных графиков (или их эквивалентов) — могут отставать от того, что было бы необходимо для возвращения инфляции в ее прежнее русло. Стандартные расчеты по Правилу Тейлора показывают, что в ряде стран меры по сокращению инфляции вполне могли бы потребовать повышения процентных ставок до целых 7 процентов.

Во-вторых, Джон Кохрейн (Varadarajan, 2022) утверждает, что повышение процентных ставок для борьбы с инфляцией — это грубый инструмент, особенно если ее источником является налогово-бюджетная политика. Он сравнивает сохранение мягкой налогово-бюджетной политики и использование повышенных процентных ставок для контроля над инфляцией с водителем автомобиля, пытающимся давить на газ и на тормоз одновременно. Фактически он утверждает, что если люди начнут сомневаться в намерении правительства погашать свой долг без инфляционного дисконта, инфляция может намного ускориться.

Несмотря на шоки для мировой экономики, поведение инфляции после 2025 года зависит в основном от двух вещей: степени решимости центральных банков взять инфляцию под контроль и уверенности рынка облигаций в том, что правительства твердо намерены оплачивать свои долги без того, чтобы сокращать их с помощью инфляции.

Мнения, выраженные в статьях и других материалах, принадлежат авторам и необязательно отражают политику МВФ.

Литература:

Domash, A., and L. H. Summers. 2022. “How Tight Are US Labor Markets? NBER Working Paper 29739, National Bureau of Economic Research, Cambridge, MA.

Krugman, P. 2021. “The Year of Inflation Infamy.” New York Times, December 16.

Rees, D., and P. Rungcharoenkitkul. 2021. “Bottlenecks: Causes and Macroeconomic Implications.” BIS Bulletin 48.

Summers, L. 2021. ”The Biden Stimulus Is Admirably Ambitious, but It Brings Some Big Risks Too.” Washington Post, February 4.

Varadarajan, Tunku. 2022. “How Government Spending Fuels Inflation.” Wall Street Journal, February 18.