As moedas detidas pelos bancos centrais como reservas cambiais têm se mantido basicamente estáveis ao longo de décadas. Pode-se dizer que, na melhor das hipóteses, a composição dessas reservas varia a um ritmo glacial. Contudo, as mudanças geopolíticas e revoluções tecnológicas estão remodelando a economia mundial e o uso internacional das moedas. Essas forças, bem como as consequências da pandemia de COVID-19, poderiam acelerar ainda mais as transformações nas reservas dos bancos centrais.

O status quo

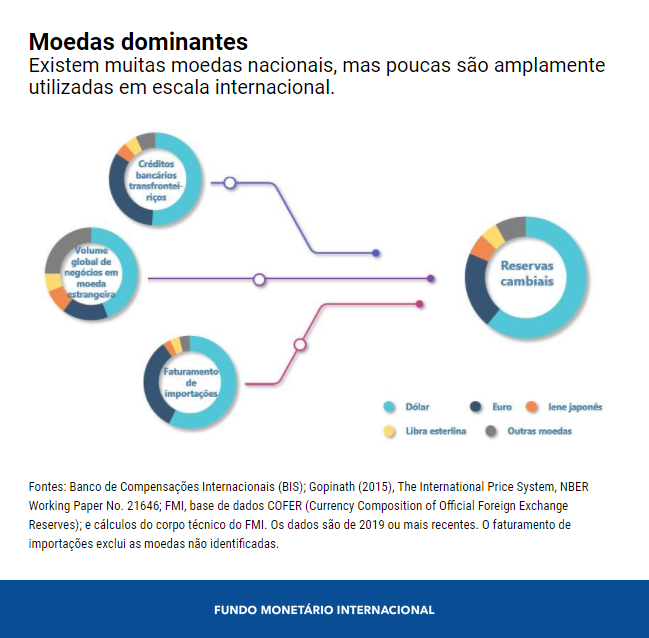

Atualmente, existem cerca de 180 moedas nacionais, mas apenas algumas são usadas amplamente em transações internacionais, como o faturamento e pagamento de importações, a emissão de dívida e o investimento no exterior. Essas moedas são o dólar norte-americano, o euro e, em menor grau, o iene japonês, a libra esterlina e algumas poucas outras. Quando ocorre uma crise, as empresas e os investidores normalmente buscam a segurança do dólar.

Os bancos centrais há muito tempo mantêm reservas internacionais nessas mesmas moedas. Isso não chega a surpreender, pois as reservas se destinam a apoiar transações internacionais como as citadas acima, permitindo às autoridades nacionais financiar as necessidades da balança de pagamentos, intervir nos mercados cambiais e fornecer divisas aos agentes nacionais.

O ritmo lento de alteração das reservas

Com base em um novo conjunto de dados, um novo estudo do FMI analisou a composição e os fatores determinantes das reservas cambiais dos bancos centrais nas últimas décadas e a evolução desses fatores.

Uma constatação importante é que, dada a dominância internacional do dólar (e, em certa medida, do euro), as alterações nas reservas dos bancos centrais têm sido, até o momento, mínimas.

Por exemplo, apesar da participação crescente da China na economia global, o renminbi chinês conquistou apenas um espaço pequeno nas transações internacionais, como a emissão de dívida externa ou o comércio no mercado mundial de divisas.

O estudo também constatou que os vínculos financeiros parecem ser um fator fundamental para a composição das moedas de reserva, sobretudo na última década. Isso sugere que, enquanto o dólar continuar a dominar comércio e as finanças mundiais, sua predominância como moeda de reserva parece destinada a perdurar.

No entanto, assim como o lento avanço das geleiras às vezes sofre uma aceleração repentina, a composição das moedas de reserva pode passar por uma transformação inesperada, imprevista e acelerada.

O futuro das moedas de reserva

Nosso estudo sugere uma série de tendências econômicas e financeiras que poderiam impactar a composição das reservas no futuro. A evolução nos campos geopolítico e tecnológico pode revelar-se tão significativa quanto as considerações econômicas e, combinada com a atual pandemia de COVID-19, poderia acelerar futuras transformações. Entre os possíveis determinantes, destacam-se:

- Mudanças nas finanças internacionais: a forte resposta à emissão de títulos em larga escala pela Comissão Europeia em outubro realça a demanda em potencial por alternativas à dívida denominada em dólar. Os países em desenvolvimento e de mercados emergentes também poderiam emitir mais dívida nas moedas de credores emergentes, como a China, para ajudar a suprir as crescentes necessidades de financiamento. Nosso estudo constata que a moeda de denominação da dívida pública é um determinante de especial importância das reservas dos países em desenvolvimento e de mercados emergentes e, provavelmente, reflete o desejo dos bancos centrais de se protegerem contra riscos associados às obrigações da dívida.

- · Mudanças nos vínculos comerciais e práticas de faturamento também poderiam alterar a demanda por moedas internacionais. Tanto a pandemia quanto as recentes tensões comerciais puseram em relevo a fragilidade das cadeias produtivas globais. Os países estão agora mais interessados do que nunca em garantir suprimentos cruciais. Uma transição para a produção local reduziria a demanda por moedas internacionais. Por outro lado, a menor dependência de um único parceiro comercial poderia diversificar a demanda por moedas. A recente conclusão da Parceria Econômica Regional Abrangente na Ásia – um acordo de livre comércio entre quinze nações da região – pode significar um papel maior para moedas alternativas que atualmente representam uma pequena parcela das reservas internacionais.

- A credibilidade das políticas dos países emissores de dívida é fundamental para a confiança em suas moedas. A pandemia de COVID-19 deixou bem claro que os emissores atuais e futuros precisam adotar políticas econômicas e sanitárias adequadas para preservar seu potencial de crescimento.

- O uso internacional de moedas também pode refletir considerações estratégicas. Por exemplo, as decisões sobre a carteira de moedas de reserva podem ser influenciadas por considerações de política externa e laços de segurança. As consequências das tensões comerciais e sanções internacionais podem levar os países a estudar mudanças em suas reservas e estimular possíveis emissores a procurar internacionalizar suas moedas.

- A pandemia acelerou os avanços nas tecnologias financeiras e de pagamento. A possível concorrência de emissores privados como o Diem, o sistema de pagamento do Facebook baseado em blockchain, incentivou os principais bancos centrais a acelerar o trabalho de desenvolvimento de suas próprias moedas digitais e na área de pagamentos transfronteiriços. O Banco Central Europeu e o Banco Popular da China, entre outros, estão explorando a emissão de suas próprias moedas digitais, o que poderia aumentar a demanda por suas moedas.

Plataformas tecnológicas mais avançadas também poderiam ajudar as novas moedas a superar algumas das vantagens das moedas tradicionais. Dependendo do grau de adoção e uso do dinheiro digital público ou privado , os bancos centrais talvez tenham de repensar o que constitui reservas, e como mantê-las, no futuro.

Atualmente, não há sinais de grandes alterações na composição das moedas de reserva dos bancos centrais. Contudo, o ritmo glacial de mudanças nas últimas décadas não deve ser tomado como uma indicação do futuro. Há uma incerteza considerável em torno das tendências econômicas e financeiras mundiais, bem como da evolução geopolítica e tecnológica. Assim, há margem para uma transformação mais dinâmica no futuro.

*****

Alina Iancu é Subchefe de Unidade no Departamento de Estratégia, Políticas e Avaliação do FMI, onde ajuda a supervisionar o trabalho sobre a estratégia do FMI, as relações com o G-20 e o CMFI e o sistema monetário internacional. Seu trabalho analítico e operacional concentra-se no sistema monetário internacional e na rede mundial de proteção financeira, bem como em questões macrofinanceiras. Antes de ingressar no FMI, foi analista de estudos na Franklin Templeton Investments e professora assistente na Universidade Drexel. É doutora em Economia pela Michigan State University.

Neil Meads é Economista Sênior no Departamento de Estratégia, Políticas e Avaliação do FMI, atuando como Assistente Especial do Diretor e na equipe do FMI encarregada da Romênia. Anteriormente, trabalhou em questões estratégicas para o sistema monetário internacional, incluindo o DES, e tem apoiado o trabalho do FMI em Ruanda. Começou sua carreira no Banco da Inglaterra, na área de política monetária. Seus estudos anteriores concentraram-se em temas como habitação, consumo e tomada de decisões de política monetária. É mestre em Economia pela Universidade de York.

Martin Mühleisen é ex-diretor do Departamento de Estratégia, Políticas e Avaliação (SPR) do FMI. Nessa função, liderou o trabalho sobre o direcionamento estratégico do FMI e a formulação, implementação e avaliação das políticas da instituição. Além disso, supervisionou as interações do FMI com outros organismos internacionais, como o G-20 e a ONU.

Yiqun Wu é Economista do Departamento de Estratégia, Políticas e Avaliação do FMI, onde analisa temas estratégicos para os recursos e a governança do Fundo, bem como o sistema monetário internacional. Suas atribuições anteriores incluem a supervisão econômica e programas de empréstimos do FMI em uma variedade de economias de baixa renda e de mercados emergentes na Ásia-Pacífico e na África. Sua experiência também abrange questões regionais da Ásia e Pacífico. É doutor em Economia pela State University of New York em Buffalo. Seus estudos e publicações cobrem uma ampla gama de temas em macroeconomia internacional, comércio e crescimento.