新興市場国では、新型コロナウイルスのパンデミック(世界的流行)によって景気がかつてない打撃を受けたことにより、2020年にGDPが3.3%縮小すると予測されている。新興市場国の中央銀行は、自ら前例のない対策をとることによって、迅速かつ力強い対応を行った。様々な政策ツールを活用し、市場を安定化させてその機能を維持させるのに大きく貢献した。

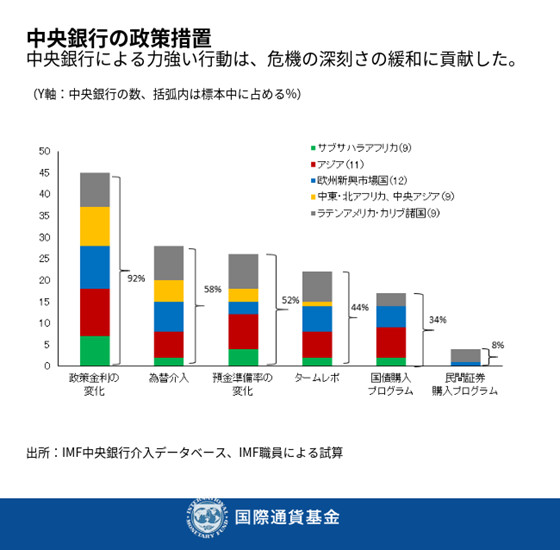

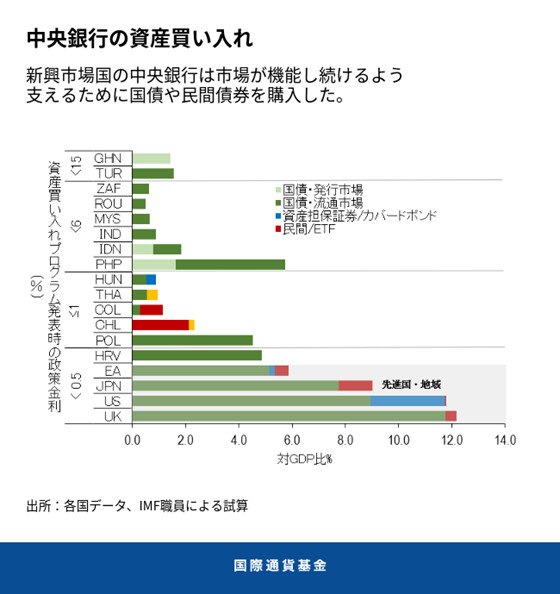

ほぼすべての中央銀行が金利を引き下げたほか、大半の中央銀行が為替市場に介入した。また、約半数の中央銀行が銀行の預金準備率を引き下げ、それが金融システムに対する流動性の供給と金融環境の緩和をもたらした。さらに、新興市場国約20か国の中央銀行が、初めて量的緩和を導入した。これは、公式には資産買い入れプログラムとして知られており、国債や民間債務を購入して金融ストレスの緩和を図り、市場が機能し続けるのを助けるものだ。「国際金融安定性報告書(GFSR)」における私たちの最近の分析によれば、こうした資産買い入れブログラムは概して効果的であり、国内の金融市場の安定に役立ったことなどが判明している。

新興市場国にとって初となる量的緩和

新興市場国の中央銀行が量的緩和を行った理由は国によって異なる。下のグラフに示すとおり、こうした資産買い入れの政策目標は主に3つに分けられる。第一に、政策金利がゼロを大きく上回っていたところでは、中央銀行が資産買い入れを債券市場の機能改善ツールとして用いる傾向があった(インド、南アフリカ、フィリピン)。第二に、政策金利がゼロ金利制約に近い中央銀行(チリ、ポーランド、ハンガリー)は、先進国中央銀行と同様の路線を部分的に追求した。つまり、市場機能と流動性に関する目的に加えて、金融環境を緩和し、追加的な金融刺激策を講じるために量的緩和を活用するという路線である。第三に、一部の中央銀行は、パンデミックに伴う政府の資金調達難を一時的に緩和することが目的のひとつであると明示的に述べた(ガーナ、グアテマラ、インドネシア、フィリピン)。

資産買い入れに効果はあったか?

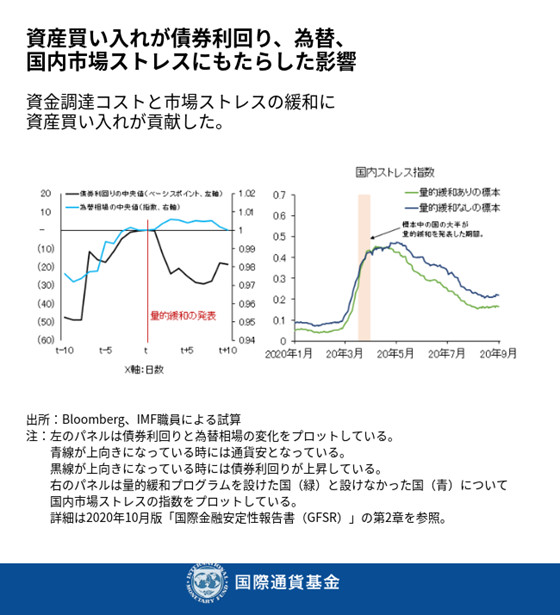

量的緩和の導入から約半年が経過したが、私たちの分析では、こうした資産買い入れによって各国の金融市場に概してプラス影響がもたらされたことが示唆されている。重要なのは、政策金利の引き下げや、米連邦準備制度が追加で実施した大規模な資産買い入れ、また、世界的に見たリスク選好の強力な回復を考慮した上でもこの点が言えるという点だ。とりわけ、新興市場国の中央銀行が行った資産買い入れは、自国通貨の下落を同時に招くことなく国債利回りを引き下げるのに役立った。また、自国市場のストレスを徐々に緩和することにも貢献した。

政策ツールキットの拡充

資産買い入れに関するプラスの経験は、今回のパンデミックにとどまらず、特に伝統的政策の余地が限られる場合に、より多くの新興市場国の中央銀行が非伝統的金融政策を政策ツールキットの重要な要素として検討するきっかけとなりうる。資産買い入れは、それを問題なく実施する能力と市場条件次第だが、一部の中央銀行にとって適切となる場合がある。

しかし政策担当者は、量的緩和に伴う便益と甚大な潜在的コストの両方を勘案する必要がある。将来的に、資産買い入れが定期的に行われ、特に大規模かつ無期限となる場合には、いくつかのリスクが生じる可能性がある。すなわち、制度と中央銀行の信頼性が低下し、ファンダメンタルズが弱い国を中心に資本流出圧力が高まり、また、投資家の間で財政支配に関する懸念が生じかねない。中央銀行が政策の転換とその実行に乗り出す前に、こうしたリスクを測定する必要がある。

さらになすべきこと

結論としては、新興市場国の資産買い入れプログラムは有益となりうるが、特に今後も継続される場合には、その有効性に関するデータがより多く入手可能になった時点でさらなる評価を行うことが求められる。

いくつかの教訓がすでに明らかになっている。資産買い入れは、より広範なマクロ経済政策パッケージの一環として一体的に行われる場合に効果が大きくなると見られる。資産買い入れに関する中央銀行の信頼性に対するリスクを最小限に抑えるためには、透明性と明確なコミュニケーションが非常に重要である。制度的枠組みが脆弱な国ではなおさらだ。多くの場合、資産買い入れプログラムは期間と規模を限定し、明確な目標にリンクさせる必要がある。最後に、資産買い入れは流通市場で実施されることが望ましい。発行市場または市場価格以下で買い入れを行えば、債券の適正価格を決定するプロセスに影響を与えかねない。また、発行市場での買い入れは、国家財政に資金を供給するために中央銀行が物価の安定という本来の使命を犠牲にするのではとの懸念、つまり財政支配への懸念を高めることにもなる。

*****

ディミトリス・ドラコプロスはIMF金融資本市場局の金融セクターエキスパート。

ロヒト・ゴエルはIMF金融資本市場局の金融セクターエキスパート。「国際金融安定性報告書(GFSR)」(第1章)の執筆に貢献し、IMFの市場監視チームの一員である。新興市場国の金融安定性リスク、市場流動性のトレンド、アセットクラス全体の定量モデリングに焦点を当てて、広く取り組んできた。この他、これまでに力を注いだ業務には、アメリカの企業安定性や世界的な銀行分析がある。IMFでの勤務開始前には、Barclays Asia Equitiesにアシスタント・ヴァイス・プレジデント、ライティング・アナリストとして4年間務めた。インド工科大学デリー校でコンピューターサイエンス学士号とインド経営大学院バンガロール校で経営学修士号を取得。CFA協会認定証券アナリストであり、CAIAとFRMの資格を有する。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。

エバン・パパゲオルギオは、IMF金融資本市場局国際市場監視分析課の課長補佐。新興市場やソブリン信用リスク、債券市場、持続可能な金融に関連する事項についての「国際金融安定性報告書(GFSR)」の執筆者。以前にはIMF欧州局で北欧を担当し、マクロプルーデンス政策や家計貯蓄、対外部門に関するテーマを担当。IMF勤務前には、ニューヨークとロンドンで、新興市場国の国内金利や為替相場を専門とするセルサイドの債券ストラテジストを務めた。プリンストン大学からオペレーションズ・リサーチと金融工学の博士号を取得。