L’inflation a atteint dans le monde des niveaux jamais observés depuis des décennies. L’inflation globale ralentit de façon régulière, mais l’inflation sous-jacente (qui exclut l’alimentation et l’énergie) se révèle plus ancrée dans de nombreux pays et la croissance des salaires a accéléré.

Les anticipations sur l’inflation future jouent un rôle essentiel dans l’évolution de l’inflation effective, étant donné que ces appréciations orientent les décisions de consommation et d’investissement, lesquelles peuvent influer sur les prix et les salaires aujourd’hui. Il est devenu encore plus important que les appréciations des individus sur l’inflation reposent sur des informations précises sachant que l’envolée des prix a avivé les craintes que l’inflation ne s’installe durablement.

Dans un chapitre analytique de la dernière édition des Perspectives de l’économie mondiale, nous étudions les effets des anticipations d’inflation sur l’inflation effective et les mesures de politique monétaire qui peuvent influencer ces anticipations de sorte à obtenir un atterrissage en douceur, c’est-à-dire un scénario où la banque centrale ramène l’inflation vers sa cible sans faire plonger la croissance ou l’emploi.

L’importance croissante des anticipations d’inflation

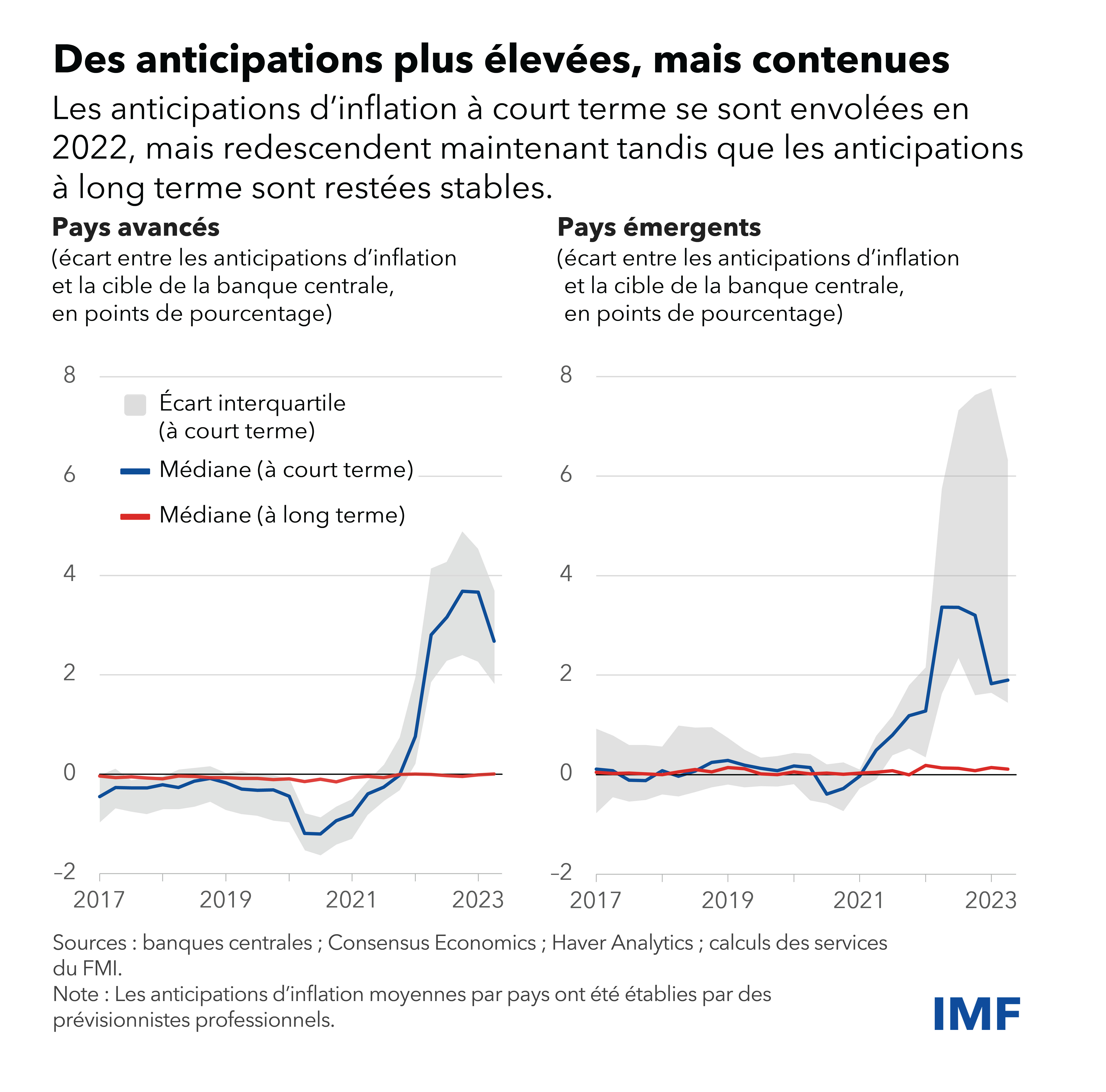

Des enquêtes menées auprès de prévisionnistes professionnels indiquent que les anticipations d’inflation pour les 12 prochains mois (anticipations à court terme) ont commencé à augmenter de façon régulière en 2021 tant dans les pays avancés que dans les pays émergents, avant de monter en flèche l’an dernier lorsque les hausses de prix effectives se sont accentuées. En revanche, les anticipations d’inflation à cinq ans sont restées stables, leurs niveaux moyens étant bien ancrés autour de l’objectif fixé par la banque centrale.

Plus récemment, les anticipations d’inflation à court terme semblent avoir changé de cap et prendre désormais une trajectoire légèrement descendante. En dehors du monde des prévisionnistes professionnels, nous observons des tendances moyennes similaires en matière d’anticipations d’inflation chez les entreprises, les individus et les investisseurs sur les marchés financiers.

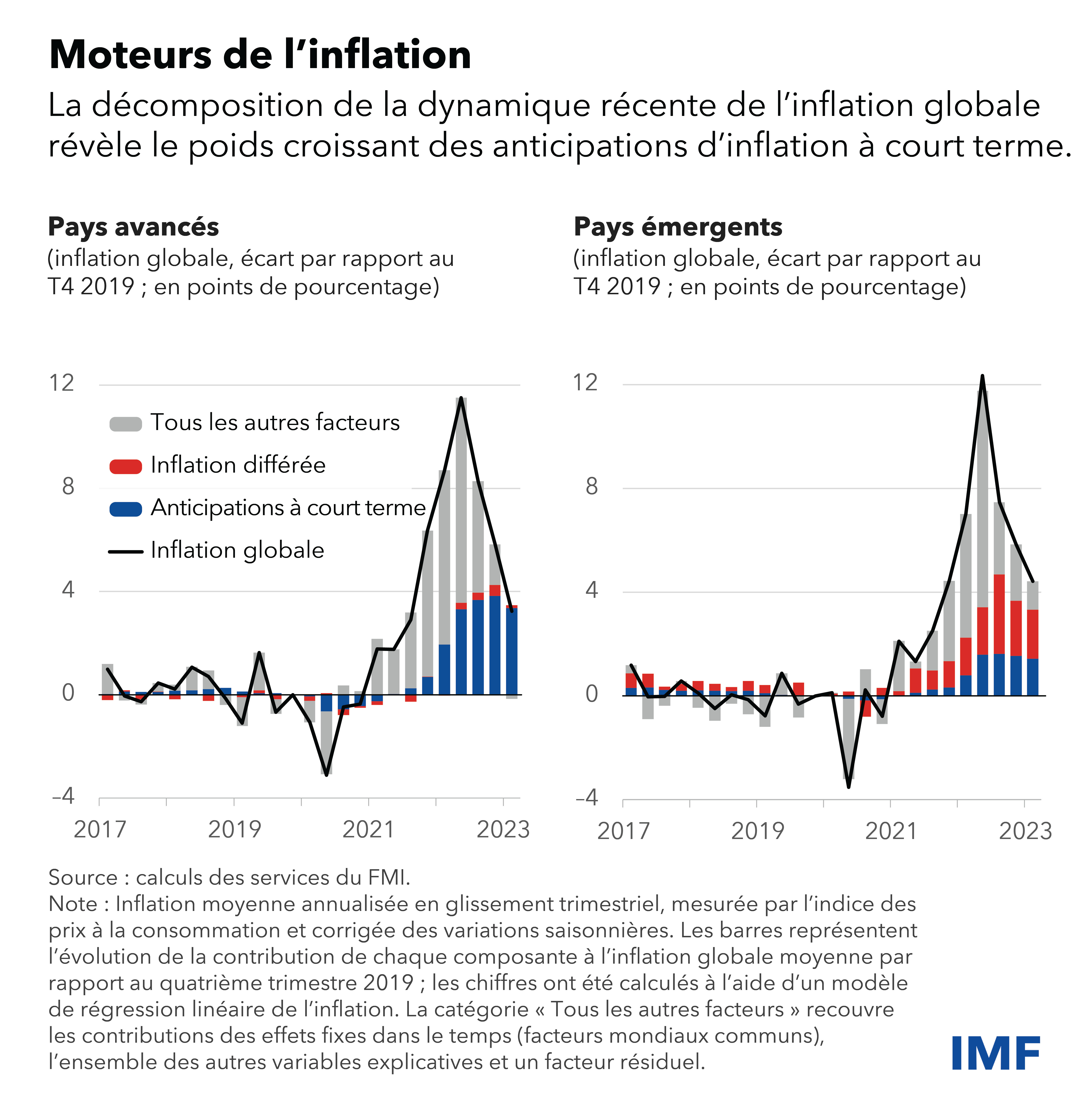

Les variations des anticipations à court terme sont importantes sur le plan économique pour la dynamique de l’inflation. D’après notre nouvelle analyse statistique, le poids des anticipations à court terme dans l’inflation effective s’est accru depuis que les effets des chocs inflationnistes survenus en 2021 et au début de 2022 ont commencé à s’estomper.

Pour un pays avancé moyen, les anticipations à court terme sont désormais le principal moteur de la dynamique de l’inflation. Pour un pays émergent moyen, les anticipations jouent un rôle de plus en plus déterminant, mais l’inflation antérieure reste un facteur plus important, ce qui laisse penser que, dans ces pays, les individus suivraient davantage une approche rétrospective. Ce comportement pourrait en partie tenir au fait que l’inflation est habituellement plus élevée et plus volatile dans beaucoup de ces pays.

De fait, nos résultats montrent qu’une augmentation de 1 point de pourcentage des anticipations d’inflation s’accompagne généralement d’une hausse de l’inflation d’environ 0,8 point dans les pays avancés, mais de seulement 0,4 point dans les pays émergents.

L’un des éléments qui pourraient expliquer cette différence est l’importance relative des approches rétrospectives et prospectives dans la population de ces groupes de pays. Ainsi, lorsque les informations sur les perspectives d’inflation sont limitées et que les messages de la banque centrale manquent de clarté ou de crédibilité, les individus ont tendance à se forger un avis sur l’évolution future des prix à partir de leur expérience actuelle ou antérieure, autrement dit, selon une approche plutôt rétrospective. À l’inverse, s’ils s’appuient sur une plus grande variété de données susceptibles d’avoir une incidence sur la situation économique future, comme les interventions et les déclarations de la banque centrale, ils forment leurs anticipations selon une approche davantage prospective.

Implications de ces approches pour la politique monétaire

Ces différences ont des conséquences majeures pour les banques centrales. Comme le soulignent des simulations réalisées à partir d’un nouveau modèle qui tient compte des disparités dans l’acquisition de connaissances et la formation des anticipations d’inflation, le resserrement monétaire a un effet de freinage sur les anticipations d’inflation à court terme et sur l’inflation plus faible lorsque la part des individus ayant une approche rétrospective est élevée.

Ce résultat tient au fait que les individus qui accordent une plus grande place aux données antérieures n’internalisent pas les conséquences futures du relèvement des taux d’intérêt aujourd’hui, à savoir une contraction de la demande qui fera refluer l’inflation. Par conséquent, si l’approche rétrospective est dominante, alors la banque centrale devra davantage durcir sa politique pour obtenir une certaine baisse de l’inflation. Autrement dit, la réduction des anticipations d’inflation et de l’inflation a un coût plus lourd en termes de production lorsque la part d’individus ayant une approche rétrospective est élevée.

Accroître l’efficacité de la politique monétaire

Les banques centrales peuvent favoriser la formation prospective des anticipations d’inflation en renforçant l’indépendance, la transparence et la crédibilité de la politique monétaire et en instaurant une communication plus claire et plus performante. De tels changements peuvent permettre aux individus de mieux comprendre les interventions des banques centrales et leurs conséquences économiques et, par là, accroître la part des individus qui forgent leurs anticipations selon une approche prospective.

Les simulations effectuées à partir de ce nouveau modèle montrent comment des mesures visant à améliorer les cadres et les messages de politique monétaire peuvent contribuer à réduire la perte de production nécessaire pour faire reculer l’inflation et les anticipations d’inflation, situation dans laquelle la banque centrale a plus de chances de parvenir à un atterrissage en douceur.

Les banques centrales peuvent notamment renforcer leur communication en s’exprimant sur leurs objectifs et leurs actions de façon simple, répétée et adaptée aux différents acteurs de l’économie.

Cela étant, améliorer les cadres de politique monétaire et concevoir de nouvelles stratégies de communication sur mesure pour orienter la dynamique de l’inflation peut s’avérer long ou difficile à réaliser. Il s’agit là d’actions complémentaires aux mesures de durcissement monétaire plus traditionnelles, lesquelles demeureront essentielles pour ramener l’inflation vers sa cible dans les meilleurs délais.