À l’issue d’une reprise résiliente au sortir de la pandémie, l’Europe a subi de plein fouet les contrecoups de l’invasion de l’Ukraine par la Russie. La croissance a affiché un recul considérable, l’inflation est montée en flèche, et des périodes de tensions financières ont vu le jour. Cela dit, grâce à l’adoption de mesures décisives, la plupart des pays ont évité de peu, l’hiver dernier, de tomber en récession. Désormais, l’Europe est confrontée à l’épineuse tâche de soutenir la reprise, de combattre l’inflation et de garantir la stabilité financière.

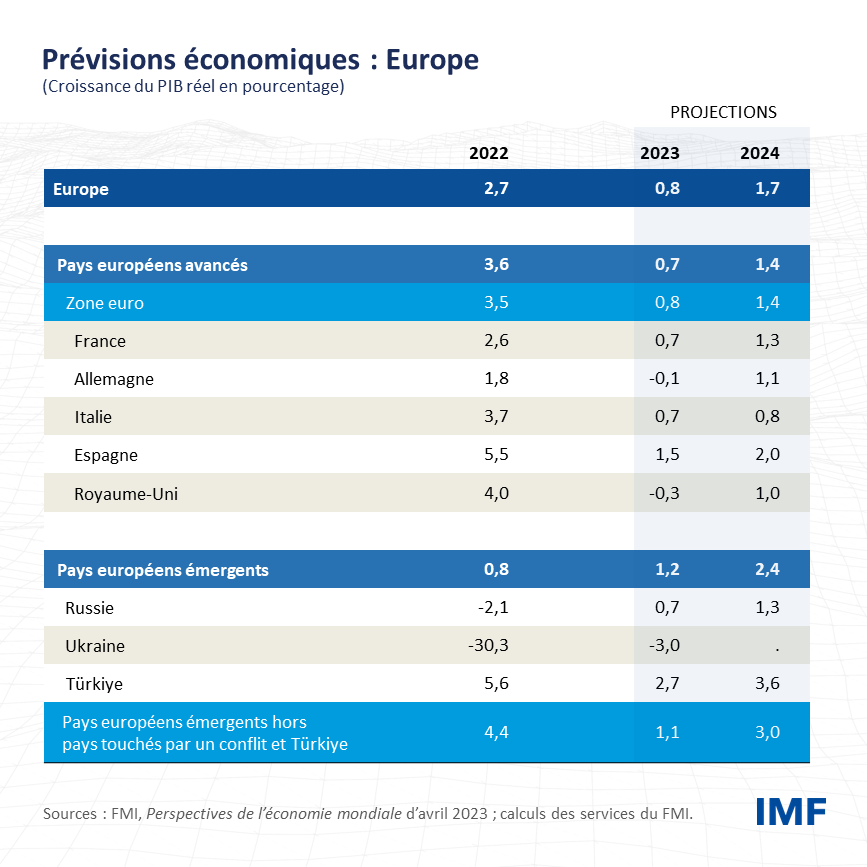

Dans les pays avancés de l’Europe, la croissance connaîtra un ralentissement, passant de 3,6 % l’an dernier à 0,7 % cette année. Quant aux pays émergents (hors Türkiye, Bélarus, Russie et Ukraine), la croissance devrait connaître un fort recul, s’établissant à 1,1 % cette année contre 4,4 %. Selon nos dernières Perspectives économiques régionales, la croissance rebondira légèrement l’année prochaine pour s’établir à 1,4 % et à 3 % respectivement, dans ces deux groupes de pays par niveau de revenu, à mesure que les salaires réels augmentent et que la demande extérieure se redresse.

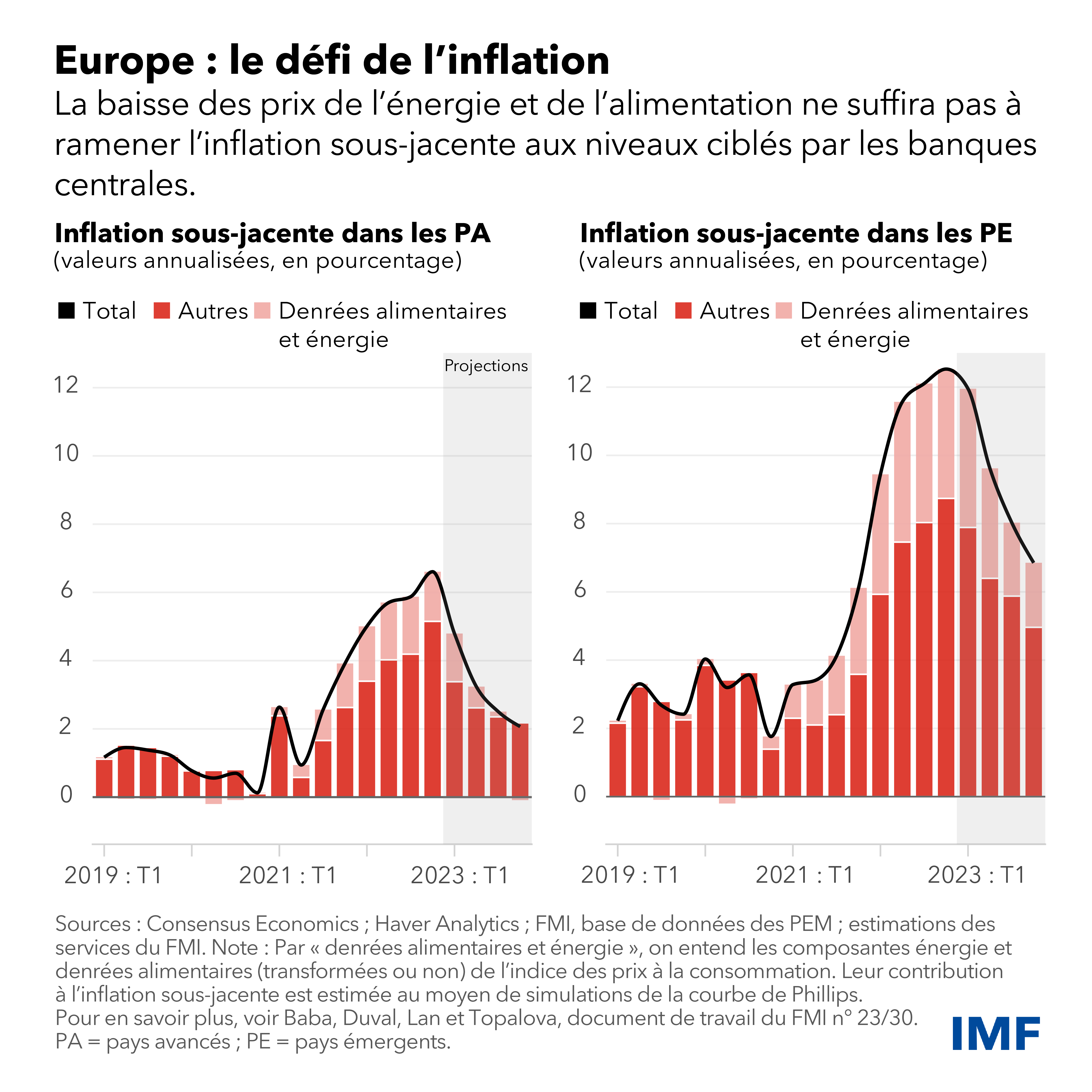

L’inflation globale poursuit sa baisse, mais l’inflation sous-jacente (hors énergie et aliments) demeurera persistante et à un niveau trop élevé, même d’ici la fin de l’année prochaine, par rapport aux cibles des banques centrales. La baisse récente des prix de l’énergie et les baisses prévues alimenteront un recul de l’inflation sous-jacente, mais cela ne suffira pas à la faire baisser rapidement.

Ces prévisions supposent que tout rentrera dans l’ordre. La Banque centrale européenne et d’autres autorités monétaires réussiront à réduire progressivement l’inflation. Toute nouvelle manifestation de tension financière demeurera maîtrisée. Il n’y aura pas d’escalade de la guerre menée par la Russie en Ukraine et des sanctions qui en découlent, permettant de maîtriser les prix de l’énergie. Une fragmentation géoéconomique plus large, qui constitue un autre risque de « stagflation » entraînant une baisse de la croissance et une augmentation de l’inflation, sera également tenue en échec.

Et pourtant, la situation pourrait s’aggraver sur tous les fronts, les risques pesant sur la croissance, l’inflation et la stabilité financière rendant alors plus compliqués les arbitrages par les pouvoirs publics.

Risques d’inflation

Prenons l’inflation, qui pourrait demeurer plus élevée encore longtemps. Les prix de l’énergie pourraient s’envoler de nouveau. Les salaires pourraient connaître une augmentation plus forte que prévu si les travailleurs obtiennent une indemnisation plus importante pour les pertes de pouvoir d’achats récemment essuyées au sein de marchés du travail tendus. Par conséquent, une progression plus rapide des salaires rendrait l’inflation sous-jacente plus persistante, ce qui constitue un risque non négligeable dans la plupart des pays émergents d’Europe, où la croissance des salaires nominaux est à deux chiffres.

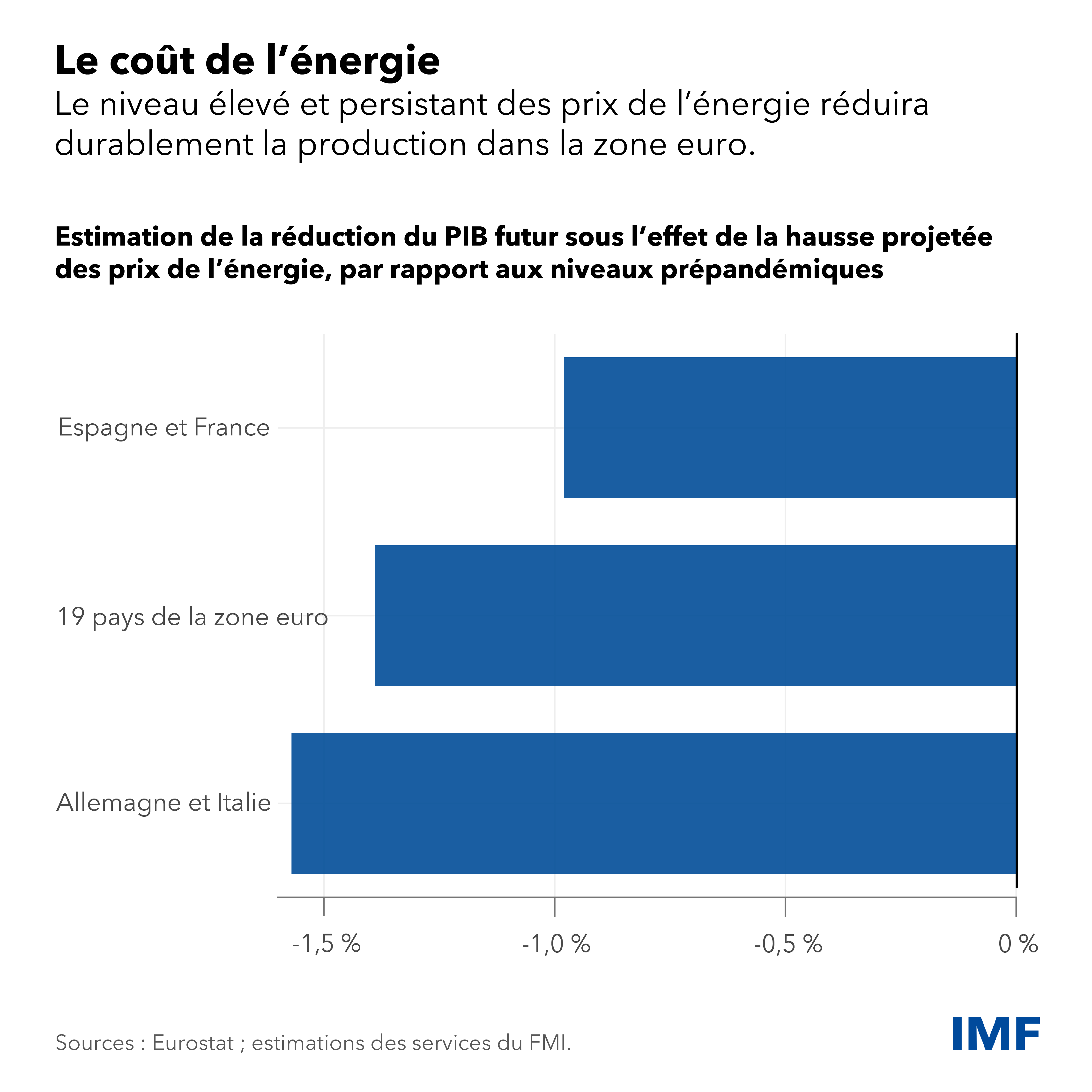

Il est possible par ailleurs que nous sous-estimions encore l’ampleur des effets des deux crises successives qu’ont été la COVID-19 et la flambée des prix de l’énergie sur la capacité de production européenne et sur l’aggravation des risques d’inflation. Si les entreprises ont trouvé des façons d’améliorer leur efficacité énergétique l’année dernière, la hausse persistante des cours de l’énergie réduira la production de la zone euro de plus de 1 % en moyenne à moyen terme, entraînant des pertes plus importantes dans les pays à plus forte intensité énergétique tels que l’Allemagne ou l’Italie.

De même, la désaffection des travailleurs pour des horaires plus longs et la hausse du nombre de jours de travail perdus pour cause de maladie liée à de longues périodes de COVID pourraient réduire durablement l’offre de main-d’œuvre et compliquer l’appariement entre travailleurs et postes vacants. De manière plus générale, les calculs en temps réel effectués par les économistes ont tendance à sous-estimer les séquelles permanentes des crises et, par conséquent, à surestimer l’ampleur des capacités de production inutilisées, dont la pleine mesure ne se manifeste qu’avec un décalage. Traditionnellement, lors de périodes de reprise, les estimations des capacités de production inutilisées au sein des pays européens ont été révisées à la baisse d’un point de pourcentage complet un an après une crise, et d’un pourcentage encore plus élevé par la suite.

Une politique monétaire restrictive sur une période plus longue

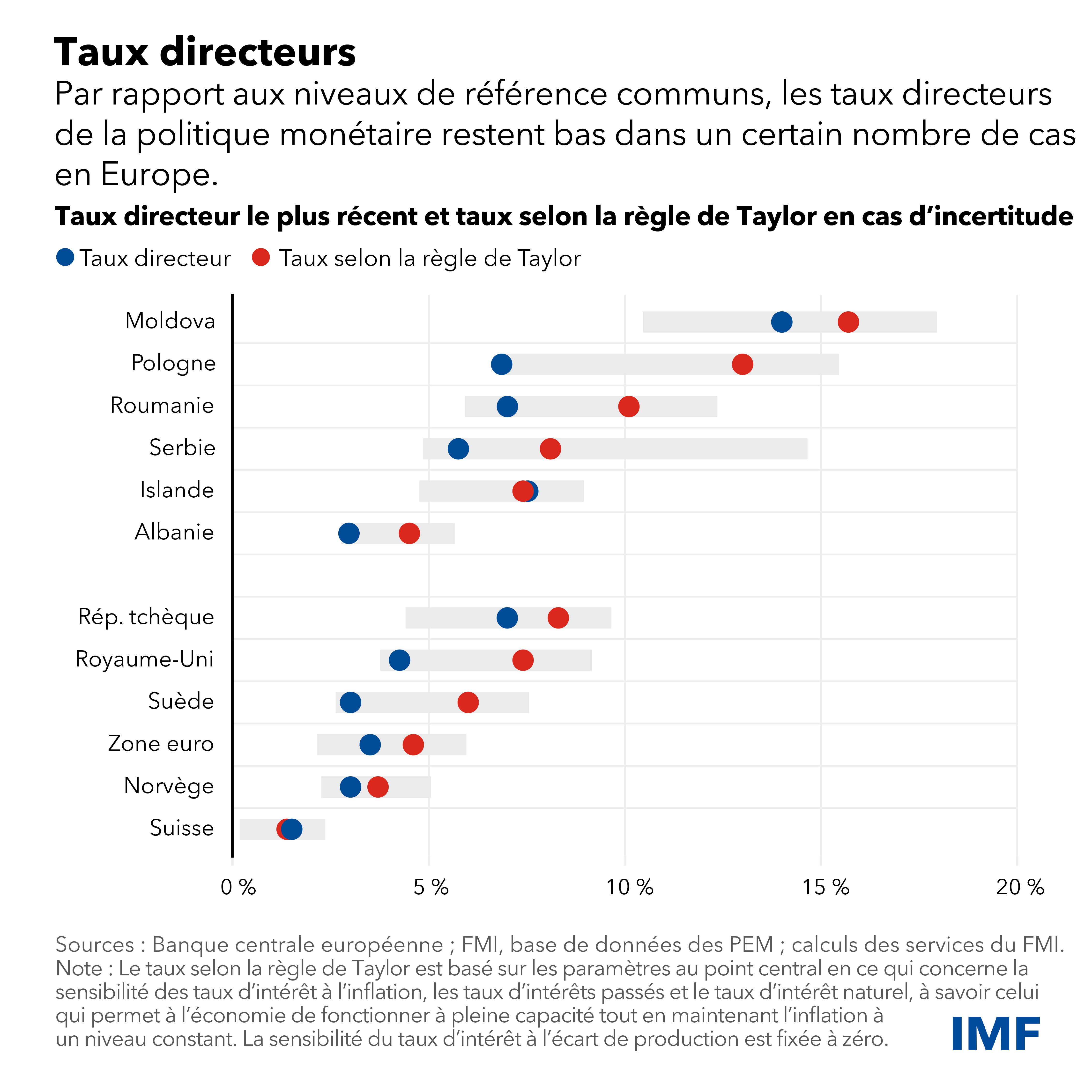

Compte tenu d’une telle incertitude, les banques centrales devraient maintenir une politique monétaire restrictive jusqu’à ce que l’inflation sous-jacente soit clairement sur une trajectoire décroissante pour renouer avec les cibles d’inflation des banques centrales. De nouveaux relèvements des taux directeurs sont nécessaires dans la zone euro, tandis que dans les pays émergents d’Europe, les banques centrales devraient se tenir prêtes à resserrer davantage leur politique là où les taux réels sont bas, les marchés du travail sont tendus et l’inflation sous-jacente est persistante.

En fait, une conjoncture marquée par une forte incertitude appelle davantage une politique monétaire restrictive. Si les perspectives d’inflation semblent incertaines, il est plus risqué de prendre des mesures trop tardives que trop précoces : sous-estimer la persistance de l’inflation entraînerait un ancrage de l’inflation élevée et contraindrait les banques centrales à un resserrement de leur politique monétaire plus tardivement et pour une période plus longue. Il faudrait alors probablement une forte récession pour ramener l’inflation aux niveaux cibles des banques centrales.

Dans la même veine, lorsque le volume des capacités de productions inutilisées est incertain, les autorités monétaires devraient accorder plus d’importance à l’inflation et à la dynamique du marché du travail qui encouragent désormais une augmentation des taux d’intérêt. De plus, même en intégrant un contexte d’incertitude élevée, les taux directeurs d’un certain nombre de pays se situent dans la partie inférieure des repères couramment utilisés, ce qui donne à penser que des taux plus élevés pourraient s’avérer nécessaires pour juguler l’inflation.

Si les conditions financières venaient à se durcir en raison de facteurs tels que les problèmes du secteur bancaire, les banques centrales n’auront pas besoin de recourir à une politique monétaire aussi restrictive pour atteindre leurs objectifs. Toutefois, il serait malavisé d’interrompre ou d’inverser prématurément le resserrement, en raison d’une crainte légitime que des taux d’intérêt plus élevés n’entraînent des risques accrus pour la stabilité financière.

Agir à l’unisson

Cependant, les banques centrales des pays d’Europe ne pourront résoudre à elles seules les problèmes actuels. Pour parvenir à combattre une inflation persistante tout en évitant une crise financière et une récession, toutes les politiques macroéconomiques, financières et structurelles doivent agir à l’unisson.

Pour préserver la stabilité financière, il faudra assurer une surveillance et un suivi étroits des établissements financiers bancaires et non bancaires, établir des plans d’intervention d’urgence et prévoir des mesures correctives rapides. Dans l’Union européenne, la stabilité pourrait être renforcée en élargissant la portée des instruments de résolution bancaire, en précisant la disponibilité des ressources du Fonds de résolution unique, en ratifiant le traité modifié du mécanisme européen de stabilité et en adoptant une garantie paneuropéenne des dépôts.

Dompter l’inflation exige également que les gouvernements des pays européens poursuivent une consolidation budgétaire plus ambitieuse que ne le prévoient leurs plans actuels. Un bon point de départ consisterait à éliminer progressivement la plupart des mesures d’allègement de la facture énergétique et à cibler les mesures restantes de manière plus précise pour privilégier les ménages vulnérables. Une politique budgétaire plus restrictive aiderait également les banques centrales à atteindre leurs objectifs au moyen de taux d’intérêt plus bas. Cela réduirait le coût du service de la dette et renforcerait davantage la stabilité financière, en diminuant la vulnérabilité des pays de la zone euro aux risques de fragmentation financière, et la vulnérabilité des pays européens émergents aux conséquences du resserrement de la politique monétaire de la BCE et, plus généralement, de la hausse des taux d’intérêt au niveau mondial.

Enfin, les réformes relatives à l’offre pourraient contribuer à soutenir la croissance économique dans une conjoncture de politiques macroéconomiques restrictives. Celles qui pourraient atténuer les pressions inflationnistes sous-jacentes entraînent un coût élevé, telles que la réduction des tensions sur le marché du travail en augmentant le taux d’activité des femmes et des travailleurs âgés et un meilleur appariement des offres et des demandes d’emploi. Au sein de l’Union européenne, les progrès dans la mise en œuvre des plans pour la reprise et la résilience et de l’union des marchés des capitaux pourraient débloquer des investissements nécessaires pour accroître les capacités de production affectées par la crise, atteindre les objectifs climatiques de l’Union européenne et améliorer la sécurité énergétique.

****

Alfred Kammer est directeur du département Europe du Fonds monétaire international depuis août 2020. En cette qualité, il dirige les activités du FMI en lien avec l’Europe.

M. Kammer était auparavant chef de cabinet de la Directrice générale, qu’il a conseillée sur les questions stratégiques et opérationnelles, tout en supervisant les activités de l’équipe de direction. Il a également occupé le poste de directeur adjoint du département de la stratégie, des politiques et de l’évaluation, et piloté les travaux du FMI en matière de stratégie et de surveillance. En tant que directeur adjoint du département Moyen-Orient et Asie centrale, il était chargé de la surveillance des évolutions économiques régionales et des questions relatives au secteur financier. En tant que directeur du bureau de la gestion de l’assistance technique, il a conseillé la direction sur les opérations d’assistance technique et orchestré les collectes de fonds et les partenariats internationaux pour le renforcement des capacités. Il a également occupé le poste de conseiller du directeur général adjoint. M. Kammer a aussi rempli les fonctions de représentant résident du FMI en Russie. Depuis son entrée au FMI, il a travaillé aux côtés de pays d’Afrique, d’Asie, d’Europe et du Moyen-Orient sur un large éventail de questions générales et stratégiques.