Certains outils tels que les interventions sur le marché des changes peuvent atténuer les effets des chocs mais il faut prendre soin de les mettre en balance avec leurs coûts potentiels à plus long terme.

Les pays d’Afrique subsaharienne sont confrontés à des défis de politique monétaire importants. La pandémie a freiné la croissance économique et encore aujourd’hui, malgré la reprise, on peut s’attendre à ce que la production soit cette année inférieure à sa tendance d’avant la crise. Plusieurs pays de la région ont également connu une hausse de l’inflation et dans certains cas, cette difficulté a été exacerbée par la domination de la politique budgétaire du fait de l’endettement public élevé.

Beaucoup d’entre eux risquent en outre d’être confrontés à des sorties de capitaux à mesure que les principales banques centrales des pays avancés mettront fin aux mesures de relance et relèveront les taux d’intérêt. Les répercussions économiques du conflit qui fait rage en Ukraine, notamment la forte hausse des prix énergétiques et alimentaires, va vraisemblablement aggraver les difficultés.

Comment les pays d’Afrique subsaharienne doivent-ils faire face à cette conjoncture instable ?

Considérations sur la politique de change

Les pays qui ont un régime de change dirigé ou flottant ont généralement intérêt à laisser les monnaies s’ajuster tout en axant leur politique monétaire sur des objectifs intérieurs.

Cela dit, de nombreux pays d’Afrique subsaharienne dotés d’un régime de change flottant possèdent des caractéristiques et des facteurs de vulnérabilité qui peuvent réduire les avantages de taux de change entièrement flexibles. Ainsi, fixer les prix dans la monnaie dominante (avec des prix à l’exportation rigides en dollar des États-Unis) risque de réduire les avantages du rééquilibrage des échanges qui va de pair avec les taux de change flexibles.

De plus, les marchés peu développés, c’est-à-dire peu liquides, peuvent amplifier les fluctuations des taux de change et provoquer une volatilité excessive. Dans de nombreux pays de la région, les marchés des changes sont généralement peu développés, comme en témoignent les vastes écarts entre les cours acheteurs et les cours vendeurs.

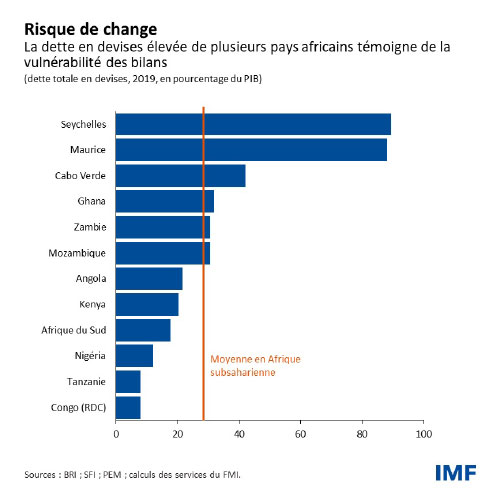

Les passifs importants libellés en monnaie étrangère sont un autre facteur de vulnérabilité essentiel dans plusieurs pays. Lorsque les bilans présentent un grand déséquilibre entre les monnaies de libellé des actifs et passifs, une dépréciation du taux de change peut compromettre la santé financière des entreprises et des ménages. De plus, si la banque centrale manque de crédibilité, les fluctuations du taux de change peuvent avoir davantage d’effet sur l’inflation (leurs répercussions sont fortes). Ce déséquilibre et ces fortes répercussions peuvent faire évoluer la production et l’inflation dans des directions opposées à la suite de chocs, et partant aggraver les arbitrages que doivent opérer les décideurs.

De plus, il est avéré que la répercussion du taux de change dans les pays à faible revenu est sensiblement plus forte que dans les pays plus avancés, ce qui pose un problème particulier car ils sont souvent très dépendants des importations de produits alimentaires et énergétiques.

Comment les pays qui présentent ces faiblesses doivent-ils réagir ?

Premièrement, il demeure important de réduire les facteurs de vulnérabilité au fil du temps. Il faut notamment diminuer les asymétries de bilan, développer les marchés monétaires et des changes et limiter la transmission du taux de change en renforçant la crédibilité de la politique monétaire. Dans nombre de ces domaines, le FMI peut apporter une assistance technique.

À court terme cependant, tant que les vulnérabilités restent élevées, les travaux du FMI sur le cadre stratégique intégré montrent que d’autres outils peuvent aider les pouvoirs publics à faire des arbitrages à court terme face à certains chocs. Plus particulièrement, lorsque les réserves sont adéquates et que ces outils sont disponibles, des interventions sur le marché des changes, des politiques macroprudentielles et des mesures de flux de capitaux peuvent contribuer à rendre la politique monétaire plus autonome, accroître la stabilité financière et la stabilité des prix et réduire la volatilité de la production.

Ainsi, des simulations avec les modèles de ce cadre stratégique portent à croire que face à un fort durcissement des conditions financières mondiales ou à un autre choc financier exogène négatif, un pays qui présente ce type de vulnérabilités peut améliorer ses résultats économiques immédiats en recourant à des interventions sur le marché des changes pour réduire la dépréciation du taux de change et ainsi limiter les effets inflationnistes et réduire les conséquences négatives sur le bilan. Ce pays peut alors augmenter la production et réduire l’inflation davantage qu’il ne l’aurait pu sans recourir à cet instrument supplémentaire.

Si l’utilisation conjointe de plusieurs outils peut atténuer les arbitrages à court terme, il faut prendre soin de mettre en balance leurs avantages avec leurs coûts potentiels à long terme. Parmi ces coûts, on peut citer par exemple une diminution des incitations à développer le marché et pour le secteur privé, à bien gérer les risques.

De plus, il peut être très difficile de faire comprendre pourquoi on fait appel simultanément à de multiples outils dans un cadre plus complexe, et l’élargissement de l’éventail de mesures possibles peut exposer les banques centrales à des pressions politiques. Les banques centrales devront donc peser les avantages et les effets négatifs éventuels sur leur propre transparence et leur propre crédibilité, en particulier si les cadres stratégiques ne sont pas encore bien établis.

* * * * *

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier et le renforcement des capacités dans ce domaine, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Federal Reserve Bank de New York et directeur adjoint du Research and Statistics Group. M. Adrian a enseigné à l’Université de Princeton et à l’Université de New York et est l’auteur de publications dans des revues économiques et financières, dont l’American Economic Review et le Journal of Finance. Ses recherches portent sur les conséquences globales des évolutions à l’œuvre sur les marchés de capitaux. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’Université Goethe de Francfort et d’une maîtrise de l’Université Paris-Dauphine.

Gaston Gelos est sous-directeur du département des marchés monétaires et de capitaux du FMI, où il dirige la division des politiques monétaires et macroprudentielles. Auparavant, il a occupé plusieurs fonctions au département des marchés monétaires et de capitaux, à l’Institut du FMI, au département des études et dans les départements Europe et Hémisphère occidental, notamment en qualité de représentant résident du FMI en Argentine et en Uruguay. Ses travaux de recherche portent sur une série de questions macrofinancières et ont été largement publiés dans des revues universitaires. Il est titulaire d’un doctorat de l’Université Yale et d’un diplôme de l’Université de Bonn.

David Hofman est chef adjoint de la division des politiques monétaires et macroprudentielles au sein du département des marchés monétaires et de capitaux du FMI. Il a participé étroitement à l’élaboration du cadre stratégique intégré du FMI. Il était auparavant au département Europe et au département de la stratégie, des politiques et de l’évaluation du FMI. Il a travaillé sur un large éventail de pays et a dirigé des missions au titre de l’article IV et du programme d’évaluation du secteur financier au Bélarus, au Danemark, en Finlande et en Norvège. Il est titulaire d’un doctorat en économie de l’Université d’Amsterdam.