« Les vaccins sont là ! » ce cri entendu et salué aux quatre coins du monde a nourri les espoirs d’une reprise de l’économie mondiale en 2021. Toutefois, tant que les vaccins ne sont pas largement disponibles, le redressement des marchés et la reprise économique sont tributaires du soutien continu des politiques monétaires et budgétaires.

Les risques qui pèsent sur la stabilité financière ont été maîtrisés jusqu’à présent, mais nous ne pouvons en aucun cas baisser la garde.

Les cours des actions, des obligations d’entreprise et d’autres actifs à risque ont affiché une nouvelle hausse suite aux annonces de déploiement des vaccins. Les marchés financiers n’ont pas tenu compte de l’augmentation du nombre de cas de COVID-19 et ont misé sur le soutien continu des pouvoirs publics qui compensera d’éventuels mauvais résultats économiques à court terme et servira de tremplin vers l’avenir. Comme le décalage apparent entre l’exubérance des marchés financiers et le retard persistant de la reprise économique se poursuit, il fait craindre une éventuelle correction des marchés si les investisseurs réévaluent les perspectives économiques ou l’ampleur et la durée du soutien des pouvoirs publics.

Une foi inébranlable

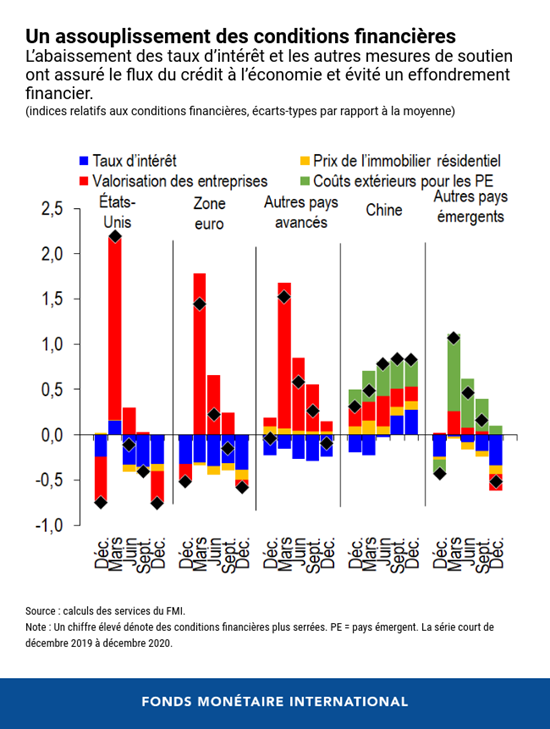

Grâce au soutien inédit des pouvoirs publics, les conditions financières ont été considérablement assouplies l’an dernier, mettant fin au net resserrement intervenu lors de la tourmente de mars 2020 dans la plupart des pays et favorisant ainsi la croissance économique.

Malgré la hausse du nombre de cas de COVID-19, les cours boursiers des entreprises de secteurs tels que l’aéronautique, l’hôtellerie et les services à la consommation ont rebondi car les investisseurs, à la recherche de bonnes affaires, continuent de se tourner vers ces secteurs auparavant en difficulté. Dans les pays avancés, les écarts de taux (différence de rendement entre obligations d’entreprise et titres du trésor à échéance comparable) se sont nettement resserrés pour toutes les entreprises, qu’elles soient mieux ou moins bien notées, s’approchant ou passant en dessous des niveaux enregistrés avant la pandémie. Les taux d’intérêt, qui n’ont jamais été aussi bas, ont abaissé les coûts de financement pour les entreprises, mais ont aussi incité les investisseurs à prendre davantage de risques en recherchant des rendements plus élevés sur leurs investissements.

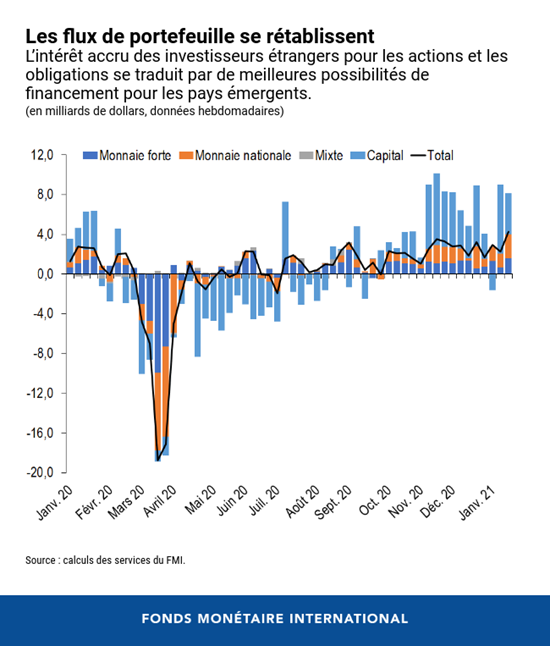

Les pays et les entreprises des marchés émergents ont également bénéficié de l’optimisme des marchés et ont émis des volumes d’obligations records en 2020. Là encore, les écarts de rendement entre les dettes des États et des entreprises des pays émergents et les titres du trésor américain se sont sensiblement résorbés. En outre, les investissements étrangers en actifs financiers des pays émergents (actions et obligations) ont redémarré, offrant ainsi davantage d’options pour répondre aux besoins élevés de refinancement de la dette de ces pays en 2021.

La recrudescence des infections à la COVID-19 et les restrictions de santé publique correspondantes qui ont été imposées par les autorités depuis la fin de l’année 2020 peuvent porter préjudice à l’activité économique dans nombre de pays. Toutefois, les investisseurs semblent voir avec optimisme les perspectives de croissance pour 2021, convaincus que les dirigeants soutiendront les marchés financiers sur la voie de la reprise.

Deux perceptions de la réalité

Divers analystes et investisseurs continuent de s’inquiéter du fait que la vraie valeur des actifs à risque, tels qu’obligations d’entreprise et actions, semble être bien loin de leur valeur de marché. Ils soulignent, par exemple, les décalages entre les cours (très élevés) des marchés boursiers et les valorisations découlant de fondamentaux économiques (encore faibles), surtout au regard des fortes incertitudes économiques.

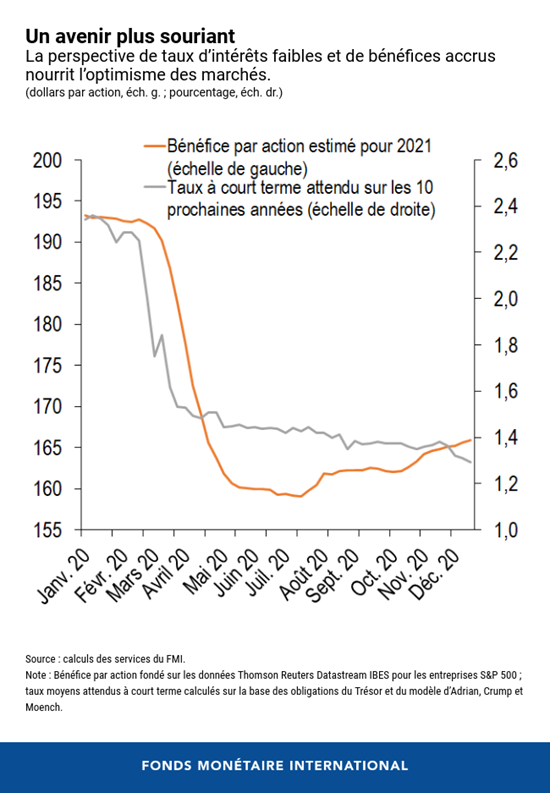

Pour d’autres acteurs du marché, toutefois, les valorisations actuelles des marchés peuvent s’expliquer en tenant compte du contexte de taux d’intérêt qui resteront « plus bas plus longtemps ».

Pour justifier le rebond des marchés boursiers, ils expliquent que les investisseurs s’attendent à des taux d’intérêt très bas dans un proche avenir (malgré la toute récente hausse des taux longs aux États-Unis), ainsi qu’à des révisions à la hausse des perspectives de bénéfices des entreprises depuis les annonces de vaccins. Ils mentionnent également la volatilité toujours relativement élevée des marchés boursiers, mesurée par l’indice VIX S&P500, baromètre de l’humeur des marchés, alors que l’on pourrait s’attendre à une volatilité plus basse si les investisseurs étaient vraiment exubérants. Ces acteurs avancent des considérations du même ordre sur le soutien des pouvoirs publics pour les marchés du crédit.

Le soutien des pouvoirs public reste fondamental

Les dirigeants doivent préserver les progrès accomplis jusqu’à présent et tirer parti du déploiement des vaccins pour revenir à une croissance durable : ils doivent maintenir une politique monétaire accommodante, apporter des liquidités aux ménages et aux entreprises et contenir les risques financiers.

Réduire ou mettre fin au soutien des pouvoirs publics à ce stade pourrait mettre en danger la reprise de l’économie mondiale.

Exubérance et complaisance : quelle est la gravité du risque de correction des marchés ?

Même s’il n’y a pour le moment aucune alternative au maintien du soutien des pouvoirs publics, il est légitime de craindre des prises de risque excessives et une exubérance démesurée des marchés. Cette situation place les dirigeants face à un grave dilemme : maintenir des conditions financières accommodantes pour assurer un tremplin vers les vaccins et vers la reprise économique, mais en même temps protéger le système financier contre les conséquences involontaires de leurs politiques publiques, tout en restant en conformité avec leurs objectifs.

Comme les investisseurs misent sur une garantie sans faille des pouvoirs publics, un sentiment de complaisance semble se répandre sur les marchés qui, conjugué à une position apparemment unanime des investisseurs, augmente le risque d’une correction ou d’une « réévaluation » par les marchés. Une correction brutale et soudaine des prix des actifs, en raison par exemple d’une hausse persistante des taux d’intérêt, provoquerait un resserrement des conditions financières, qui pourrait interagir avec les vulnérabilités financières existantes et donc avoir des répercussions sur la confiance et mettre en péril la stabilité macrofinancière.

Les risques pour la stabilité financière sont maîtrisés jusqu’à présent, mais des mesures s’imposent pour atténuer les vulnérabilités mises en évidence par la pandémie. Il s’agit notamment de la hausse de la dette des entreprises, des fragilités du secteur des institutions financières non bancaires, de l’augmentation de la dette souveraine, des problèmes d’accès aux marchés pour un certain nombre de pays en développement et de la baisse de la rentabilité dans un certain nombre de systèmes bancaires.

Les dirigeants doivent profiter du moment pour préserver la stabilité financière en adoptant des mesures macroprudentielles (surveillance prudentielle et macroprudentielle plus stricte, par exemple, avec notamment des tests de résistance ciblés dans les banques et des outils prudentiels pour les emprunteurs très endettés), ainsi qu’en élaborant de nouveaux outils le cas échéant. Des dirigeants s’interrogent, par exemple, sur la nécessité de renforcer le cadre macroprudentiel des institutions financières non bancaires pour remédier aux lacunes mises en évidence lors des turbulences de mars dernier.

Il est indispensable de lutter contre les vulnérabilités au moyen de ces politiques publiques pour éviter de mettre en péril la croissance économique et pour empêcher l’instabilité du secteur financier de perturber l’économie mondiale.

*****

Tobias Adrian est conseiller financier et directeur du département des marchés monétaires et de capitaux du FMI. À ce titre, il dirige les travaux du FMI sur la surveillance du secteur financier, les politiques monétaires et macroprudentielles, la réglementation financière, la gestion de la dette et les marchés de capitaux. De plus, il supervise les activités de renforcement des capacités dans les pays membres du FMI. Avant d’entrer au FMI, M. Adrian était premier vice-président de la Banque fédérale de réserve de New York et directeur adjoint du Research and Statistics Group. Il a enseigné à l’université de Princeton et à l’université de New York et est l’auteur de nombreuses publications dans des revues économiques et financières, dont American Economic Review et Journal of Finance. Il consacre ses travaux de recherche aux conséquences globales de l’évolution des marchés de capitaux. Il est titulaire d’un doctorat du Massachusetts Institute of Technology, d’une maîtrise de la London School of Economics, d’un diplôme de l’université Goethe de Francfort et d’une maîtrise de l’université Paris-Dauphine.

Fabio M. Natalucci est l’un des directeurs adjoints du département des marchés monétaires et de capitaux. Il est chargé du Rapport sur la stabilité financière dans le monde, qui présente l’évaluation par le FMI des risques pesant sur la stabilité du système financier mondial. Avant de rejoindre le FMI, M. Natalucci occupait le poste de directeur associé principal à la division des affaires monétaires du Conseil des gouverneurs du Système fédéral de réserve des États-Unis. D’octobre 2016 à juin 2017, il a rempli les fonctions de secrétaire adjoint chargé de la stabilité et de la réglementation financières internationales au département du Trésor des États-Unis. Il a obtenu son doctorat en économie à l’université de New York.