|

EI FMI y África: Una panorámica

África procura sentar las bases para el crecimiento

La capacidad de escuchar y el diálogo son los dos elementos que definen

cada vez más las relaciones del FMI con los países africanos y la sociedad

civil. El FMI ha solicitado con vivo interés las opiniones de jefes

de Estado, funcionarios públicos, representantes de empresas y sindicatos

y de la sociedad civil de África, y sus consejos se han traducido en

una condicionalidad simplificada y mayor identificación de los países

con los programas de reforma (véase "Condicionalidad").

|

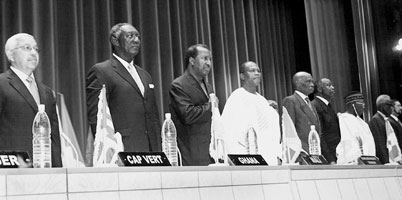

| Los Presidentes de Cabo Verde, Pedro Pires; Ghana,

John Kufuor; Malí, Alpha Omar Konare; el Secretario Ejecutivo de

la CEDEAO, Mohamed Chambas; y los Presidentes de Senegal, Abdoulaye

Wade; Côte d’Ivoire, Laurent Gbagbo; Nigeria, Olusegun Obasanjo,

y Benin, Mathieu Kerekou, en la cumbre de la Nueva Asociación para

el Desarrollo de África, mayo de 2002. |

Por ejemplo, la búsqueda de esta identificación de los países ha sido

primordial en la elaboración del documento de estrategia de lucha contra

la pobreza, proceso que sufrió un examen exhaustivo (véase "Reducción

de la pobreza"). El FMI y el Banco Mundial están trabajando arduamente

para lograr el éxito de la Iniciativa reforzada para los países pobres

muy endeudados y para ofrecer un alivio de la deuda más amplio, profundo

y rápido y fortalecer los vínculos entre el alivio de la deuda, la reducción

de la pobreza y la política social (véase "Estrategia

ante la deuda"). También hay una mayor aceptación de que el

buen asesoramiento económico no es independiente de la comprensión de

los procesos políticos y la dimensión social del desarrollo

| Hay dudas sobre el vigor

de la recuperación de la economía mundial |

|

Al momento de los ataques terroristas del 11 de septiembre

de 2001 a Estados Unidos, el crecimiento económico

mundial era débil, pero la desaceleración que se inició

a mediados de 2000 parecía estar próxima a tocar fondo.

Algunos países principales (Estados Unidos, Japón

y Alemania) estaban en recesión o cerca de ella, pero

otros (China, India y Rusia) mantenían un fuerte ímpetu

de crecimiento.

Los ataques terroristas suscitaron nuevas dudas,

pero los efectos económicos inmediatos de los ataques

resultaron moderados. A principios de 2002, al parecer

se había iniciado una recuperación económica mundial

liderada por Estados Unidos. No obstante, a mediados

de año, la atonía de los mercados emergentes y de

los mercados accionarios maduros, indicaban un aumento

de la aversión al riesgo entre los inversionistas.

Este sentimiento, a su vez, creó dudas sobre la solidez

de la recuperación. Las dificultades financieras de

algunas economías de mercados emergentes, sobre todo

de América Latina, indicaban, al mismo tiempo la importancia

de que el FMI siguiera trabajando en la prevención

y resolución de crisis.

El Suplemento del Boletín del FMI describe las

políticas y operaciones de la institución en el marco

de la evolución eco-nómica y financiera mundial y

se actualiza cada año en función de los cambios suscitados

por los sucesos mundiales. Una novedad del Suplemento

del Boletín del FMI es la sección especial sobre el

FMI y África. En el futuro, se seguirán

elaborando secciones especiales sobre temas a los

que el FMI haya dedicado gran atención en el ejercicio

examinado.

|

|

|

Cada vez más, el FMI considera que el progreso en los países africanos

puede mostrar el camino a seguir. Los propios líderes africanos han

diseñado y pondrán en práctica la Nueva Asociación para el Desarrollo

de África, un plan para reactivar el continente y acabar con su marginación.

En el marco de la Nueva Asociación, los países africanos se han comprometido

a fomentar la paz, la democracia y el buen gobierno; a diseñar e implementar

planes de desarrollo de los sectores de salud, educación, infraestructura

y agricultura que favorezcan a los pobres; a lograr la integración económica

regional y mundial construyendo un sector privado fuerte y creando un

clima propicio para la inversión interna y externa, y a desarrollar

alianzas más productivas con los socios bilaterales y multilaterales

en el desarrollo de África.

|

| Empresarios kenianos han iniciado la primera subasta

de café por Internet de África oriental. |

El FMI está comprometido a apoyar totalmente la Nueva Asociación. Consciente

de que el mayor obstáculo para el crecimiento sostenible de las economías

africanas no suele ser la falta de voluntad política sino de capacidades,

el FMI selló su compromiso creando Centros de Asistencia Técnica Regional

en África con sede en Abidján y Dar es Salam. En estos centros, expertos

residentes del FMI y especialistas contratados a corto plazo ofrecerán

ayuda a los países de África occidental y oriental para desarrollar

las capacidades locales de gestión económica y financiera. En estrecha

colaboración con el Banco Mundial, el Banco Africano de Desarrollo y

los donantes, el FMI se centrará en temas de su especialización básica

(política macroeconómica, política tributaria y administración de rentas,

gestión del gasto público, sector financiero y estadísticas macroeconómicas).

Estos centros, que empezarán a funcionar a finales de año, serán los

primeros de los cinco que se crearán en la región.

|

| Ghana fomenta el desarrollo de altas tecnologías

para reducir su dependencia de la minería y la agricultura. |

Por su capacidad de generar ingresos y reducir la dependencia de la

ayuda, el comercio es una importante fuente de autoayuda y la piedra

angular de la Nueva Asociación, y es un arma esencial en la lucha contra

la pobreza. Un respaldo mayor y más coordinado de los países ricos en

forma de flujos de ayuda más generosos también es un componente importante

de esta lucha. El FMI sigue exhortando a los países industriales a que

incrementen su asistencia para el desarrollo de los países pobres que

aplican políticas acertadas y a que abran sus mercados eliminando subsidios

y otras barreras que distorsionan el comercio.

El FMI también apoya una mayor implementación de iniciativas regionales

en África, como forma de incrementar el acceso a los mercados internos

y externos, mejorar la competitividad e impulsar el crecimiento económico.

La cooperación y la integración regional son esenciales para el desarrollo

de África (véase recuadro).

|

| Centro médico en Burkina Faso: Un buen ejemplo

de atención a la salud en el marco de la Nueva Asociación. |

La implementación del “Consenso de Monterrey”, que surgió de la Conferencia

Internacional sobre la Financiación para el Desarrollo realizada en

Monterrey, México, en marzo de 2002 (véase recuadro),

es un importante paso de la comunidad internacional en su empeño por

mejorar las condiciones de vida en África. El FMI sigue comprometido

con este empeño mundial a través de su asesoramiento de política económica

y su asistencia financiera y técnica.

| Respaldo a la integración regional |

|

África oriental y meridional

En África oriental y meridional, se está fomentando

la integración regional mediante varios acuerdos subregionales,

a los que a veces pertenecen los mismos países. Entre

éstos figuran la Comunidad del Desarrollo de África

Meridional (SADC), que está creando una zona de libre

comercio para 2008, el Mercado Común para África Meridional

y Oriental (COMESA), que creó una zona de libre comercio

entre nueve de sus miembros en 2000 y planea una unión

aduanera para 2004; la Unión Aduanera de África Meridional

(SACU); y la Comunidad de África Oriental (CAO), que

planea una zona de libre comercio y un arancel externo

común para 2004. Los objetivos a largo plazo de COMESA

y CAO incluyen una moneda común y, en el caso de la

SADC, la formulación de pautas para la convergencia

de las políticas macroeconómicas y el fomento de la

estabilidad económica.

El FMI brinda respaldo analítico y asesoramiento

a las secretarías de la SADC y el COMESA sobre temas

comerciales y macroeconómicos, así como sobre la modernización

y la reforma del sector financiero, las estadísticas

macroeconómicas y el impacto fiscal de la reforma

del comercio. El FMI también apoya el trabajo del

Foro para la Facilitación de la Integración Regional

(FFIR), sobre todo en sus planes de fomento de la

reforma económica, coordinación de las actividades

de integración regional y supervisión de las políticas

macroeconómicas y otras políticas conexas.

África occidental

Los planes de integración en África occidental se subdividen

en dos zonas de la Comunidad Económica de los Estados

de África Occidental (CEDEAO), creada hace 27 años e

integrada por 14 estados. No obstante, la integración

regional no ha avanzado al ritmo propuesto. En particular,

la zona de libre comercio hipotética es ineficaz.

Ocho integrantes de la CEDEAO pertenecen a un grupo

regional más pequeño, la Unión Económica y Monetaria

del África Occidental (UEMAO), cuya moneda común es

el franco CFA, que emite un banco central común, el

Banco Central de los Estados del África Occidental

(BCEAO), y que ha estado vinculado al franco francés

desde 1948 y al tipo de cambio de conversión entre

el franco francés y el euro desde 1999. La UEMAO es

la agrupación más avanzada de África en la senda de

la integración. Además de mantener con éxito la unión

monetaria por 52 años, sus miembros han aplicado criterios

de convergencia macroeconómica y un eficaz mecanismo

de supervisión, han adoptado una unión aduanera y

un arancel externo común (a principios de 2000), han

armonizado las normas sobre impuestos indirectos y

han emprendido políticas estructurales y sectoriales

regionales.

El FMI ha prestado considerable asistencia técnica

a la UEMAO y sus instituciones, apoyo analítico y

asesoramiento en política macroeconómica, fiscal y

comercial, y modernización y reforma del sector financiero.

Desde 1999, la UEMAO ha aprovechado los contactos

oficiales para complementar las consultas del Artículo

IV con sus países miembros.

En 2000, los otros seis miembros de la CEDEAO decidieron

crear una segunda zona monetaria (la Zona Monetaria

del África Occidental, ZMAO) en 2003, y fusionarla

con la UEMAO en 2004. El FMI está prestando asistencia

técnica al proyecto en áreas como gestión estadística

y de datos y capacitación al Instituto Monetario del

África Occidental (IMAO), una institución transitoria

creada para allanar el camino hacia un banco central

común. El FMI considera que la convergencia a nivel

de políticas entre las economías de la ZMAO no es

suficiente para cumplir el plazo establecido para

la unión monetaria.

África central

La integración en África central se concentra en la

Comunidad Económica y Monetaria de África Central (CEMAC),

que agrupa a seis países. La moneda común de la CEMAC

también es el franco CFA, emitido por el Banco de los

Estados del África Central (BEAC) y, que al igual que

el franco CFA de la UEMAO, ha estado vinculado al franco

francés desde 1948 y al tipo de cambio de conversión

entre el franco francés y el euro desde 1999. Pese a

haber mantenido una unión monetaria durante mucho tiempo,

los planes de integración de la CEMAC en otras áreas

no están muy avanzados. No se ha aplicado plenamente

el arancel externo común adoptado en 1994 y la armonización

de las políticas tributarias y la adopción de políticas

sectoriales y estructurales comunes ha sido lenta.

En el curso de los años, el FMI ha prestado asistencia

técnica a la CEMAC y sus instituciones, apoyo analítico

y asesoramiento en política macroeconómica, fiscal

y comercial, y modernización y reforma del sector

financiero. Desde 1999, se han realizado consultas

regionales oficiales para complementar las consultas

del Artículo IV con cada país miembro.

|

|

|

Se inician las actividades de los Consejos Asesores

Mejora el clima para la inversión en África

A principios del presente año dio fruto la iniciativa conjunta del

Director Gerente del FMI, Horst Köhler, y el Presidente del Banco Mundial,

James Wolfensohn, con la inauguración de Consejos Asesores de Inversión

(CAI) en Ghana y Tanzanía con el fin de fomentar el diálogo entre el

gobierno y los altos funcionarios de empresas locales e internacionales

sobre la forma de mejorar el clima para la inversión.

El CAI de Ghana se creó en mayo de 2002 bajo el liderazgo del Presidente

John Kufuor, y la participación de Köhler y altos ejecutivos ghaneses

y extranjeros. En su sesión inaugural, el consejo identificó varias

áreas prioritarias para la actuación del gobierno, entre ellas: reformas

de las reglas relativas a la propiedad de la tierra, la minería y el

trabajo; seguridad; infraestructura, especialmente de energía, telecomunicaciones

e informática; infraestructura de servicios financieros; consideración

del sector privado por parte del sector público; restablecimiento de

la competitividad del sector minero; dependencia de la ayuda y exportación

de productos básicos y necesidad de alianza entre el gobierno, la industria

privada y los trabajadores. El consejo se reunirá nuevamente en noviembre

para evaluar los avances y actualizar sus recomendaciones.

La mesa redonda de inversionistas de Tanzanía, liderada por el Presidente

Benjamin Mkapa, realizó su sesión inaugural en julio de 2002 con la

presencia del Sr. Wolfensohn. Los preparativos para la creación de un

CAI en Senegal antes del final del año están muy avanzados, y otros

países africanos han manifestado interés en crear sendos consejos.

Los funcionarios del FMI y el Banco Mundial planean asistir como observadores

a reuniones futuras de los CAI y brindar la ayuda y el apoyo que se

requiera. Las oficinas residentes de ambas instituciones están dispuestas

a cooperar con los grupos de trabajo de los CAI y brindarles información.

El FMI y el Banco Mundial también examinarán las solicitudes de asistencia

técnica relacionada con el trabajo de los consejos, especialmente en

el seguimiento de proyectos y el fortalecimiento de las capacidades

en sus respectivas áreas de competencia.

| El Consenso de Monterrey |

|

La Conferencia Internacional de la ONU

sobre la Financiación para el Desarrollo marcó un hito

en la alianza para el desarrollo mundial. La conferencia,

celebrada del 18 al 22 de marzo de 2002, en Monterrey,

México, reunió a más de 50 jefes de Estado, 300 ministros,

y representantes de organismos internacionales, la sociedad

civil y las empresas, para ponerse de acuerdo sobre

una visión común de lo que se requiere para superar

la pobreza mundial.

La conferencia se ha considerado todo un éxito, y

los participantes adoptaron el Consenso de Monterrey,

un plan de desarrollo sostenible que define las prioridades

del desarrollo y la manera de lograrlas. Si bien en

la Cumbre del Milenio, una conferencia organizada

por la ONU hace dos años, se fijaron objetivos generales

de desarrollo (como la reducción de la pobreza a la

mitad y la universalización de la educación primaria

para 2015), el Consenso de Monterrey se centra en

la mejor manera de financiar el plan de trabajo.

Se pide una alianza entre los países desarrollados

y en desarrollo basada en un compromiso mutuo y verificable

de fomentar el crecimiento y reducir la pobreza. Los

países en desarrollo deben tomar la iniciativa para

mejorar la gobernanza, aplicar medidas acertadas,

fortalecer los sistemas financieros internos, invertir

en infraestructura económica y social y ofrecer un

clima transparente y estable para la inversión. Los

países desarrollados, por su parte, deben igualar

estos esfuerzos dando un gran impulso a la ayuda;

reduciendo las barreras al libre comercio; otorgando

medidas de alivio de la deuda, como la plena aplicación

de la Iniciativa reforzada para los países pobres

muy endeudados, y ayudando a los países a desarrollar

sus capacidades institucionales y su capital humano.

Al FMI y otras instituciones financieras internacionales

les corresponde una función coordinadora y reguladora

de la alianza, propiciar también el uso más eficiente

de la ayuda para el desarrollo y ofrecer la asistencia

técnica vital para el desarrollo de las capacidades.

El siguiente paso es obtener respaldo para el Consenso

de Monterrey en los países que lo han adoptado, a

fin de pasar de la visión abstracta a los hechos concretos.

Los documentos de estrategia de lucha contra la pobreza

serán importantes en este proceso (véase

"Reducción de la pobreza"), ayudando

a los países a formular políticas con las que se identifiquen

y congruentes con los objetivos de la reforma, pero

aunque el Consenso de Monterrey prepara el camino

para el trabajo futuro, faltan por definir algunos

detalles: uno de ellos es la forma de evaluar el avance

en el logro de las metas del desarrollo, o incluso

cómo se debe definir el progreso. El diálogo continúa

a la luz de estos interrogantes.

|

|

|

Estrategia ante la deuda

Los países pobres buscan reducir la deuda, luchar

contra la pobreza y alcanzar el crecimiento

El FMI presta una ayuda importante a los países para hacer frente al

problema de la deuda externa brin- dándoles asesoramiento de política

y respaldo financiero. El objetivo final es velar por que los países

deudores logren un crecimiento sostenible y la viabilidad de la balanza

de pagos, y establezcan relaciones normales con sus acreedores, incluido

el acceso a los mercados financieros internacionales. Aunque los instrumentos

que utiliza han ido evolucionando, la estrategia del FMI con respecto

a la deuda sigue basándose en:

- Promover un ajuste orientado hacia el crecimiento y reformas estructurales

en los países deudores.

- Mantener un entorno económico favorable a escala mundial.

- Obtener respaldo financiero adecuado de fuentes oficiales (bilaterales

y multilaterales) y privadas.

Club de París

Los países deudores que solicitan reprogramar su deuda bilateral oficial

acuden normalmente al Club de París, que es un grupo informal de gobiernos

acreedores, principalmente de la OCDE. En virtud de estos acuerdos,

los países deudores generalmente reprograman sus pagos atrasados y los

vencimientos corrientes del servicio de la deuda admisible, con plazos

de rembolso a muchos años. Para garantizar que el alivio contribuya

a restablecer la viabilidad de la balanza de pagos y alcanzar un crecimiento

económico sostenible, el Club de París vincula el alivio de la deuda

a la formulación de un programa económico respaldado por el FMI. Además,

al determinar la cobertura y las condiciones de los acuerdos de reprogramación,

los acreedores del Club de París se basan en el análisis y la evaluación

que hace el FMI de la balanza de pagos y la deuda de los países.

En las últimas dos décadas, los acuerdos de reprogramación han ayudado

a algunos países de ingreso mediano en situación crítica a recuperar

la estabilidad financiera. En el caso de los países de bajo ingreso,

a fines de los años ochenta el Club de París comenzó no sólo a reprogramar

sino también a reducir sus deudas.

New approach needed

e necesita un nuevo enfoque Si bien con el correr del tiempo las condiciones

del Club de París se hicieron más concesionarias a fin de brindar un

alivio más duradero, muchos países pobres no crecieron con la rapidez

prevista, y el nivel de su deuda siguió siendo alto. Los acreedores,

entonces, reconocieron la necesidad de adoptar un nuevo enfoque para

estos países.

La Iniciativa para los países pobres muy endeudados (PPME), que se

creó en 1996, reunía por primera vez a acreedores multilaterales, el

Club de París y otros acreedores oficiales bilaterales y multilaterales

en un esfuerzo por reducir la deuda externa de los países pobres más

endeudados del mundo a “niveles sostenibles”, es decir, niveles que

les permitan atender el servicio de la deuda con los ingresos de la

exportación, la ayuda y la afluencia de capital sin comprometer el crecimiento

económico a largo plazo orientado a reducir la pobreza. Esta asistencia

excepcional supone una reducción del valor neto actualizado (véase

recuadro) de la deuda externa pública que le permitirá al país liberar

recursos para reducir la pobreza y acelerar el crecimiento.

La asistencia en virtud de la Iniciativa se limita a los países cuyos

ingresos per cápita bajos los habilitan para los servicios de préstamo

concesionarios del Banco Mundial y el FMI, y cuya carga de la deuda

no es viable ni siquiera con el alivio tradicional (véase

recuadro). La gran mayoría de los países habilitados se encuentra

en África.

Modificación de la Iniciativa

Tras la revisión y amplias consultas públicas sobre la Iniciativa PPME,

en 1999 se aprobaron cambios a fin de ofrecer un alivio de la deuda

más amplio, profundo y acelerado y fortalecer los vínculos entre el

alivio de la deuda, la reducción de la pobreza y las políticas sociales.

| Valor neto actualizado de la

deuda |

|

El valor nominal de la deuda externa

no es una buena medida de la carga de la deuda de

un país cuando una parte importante de ella se ha

contraído en condiciones concesionarias a una tasa

de interés inferior a la del mercado. El valor neto

actualizado de la deuda tiene en cuenta el grado de

concesionalidad y se define como la suma de todas

las obligaciones futuras (interés y principal) correspondientes

al servicio de la deuda actual, descontadas a la tasa

de interés del mercado. Cuando la tasa de interés

del préstamo es inferior a la tasa del mercado, el

valor neto actualizado será inferior al nominal, y

esta diferencia representa el factor de donación.

|

|

|

Pero la Iniciativa reforzada para los PPME no es

una panacea. El alivio de la deuda, no importa cuán generoso sea, es

sólo el primer paso hacia la recuperación económica de estos países.

La viabilidad de la deuda a largo plazo sólo se logrará si primero se

atienden directamente los factores que originan el problema. Para no

regresar a una situación en la que se sacrifican inversiones que ayudan

a reducir la pobreza por estar rembolsando una deuda cada vez mayor,

los países deben utilizar el producto del alivio para sentar las bases

de un crecimiento y una reducción de la pobreza sostenidos.

¿Qué ha logrado la Iniciativa PPME?

Al mes de julio de 2002, 26 países habían alcanzado el punto de decisión

de la Iniciativa reforzada para los PPME, comprometiéndose más de US$40.000

millones (en cifras nominales) para alivio de la deuda. Esta Iniciativa,

junto con otros alivios, reducirá en unos dos tercios el valor neto

actualizado de su deuda externa (de US$62.000 millones a US$22.000 millones).

Los recursos se asignarán a educación, salud (incluidos la prevención

y el tratamiento del VIH/SIDA), desarrollo rural y abastecimiento de

agua, e infraestructura vial. Seis países—Bolivia, Burkina Faso,

Mauritania, Mozambique, Tanzanía y Uganda—han recibido incondicionalmente

todo el alivio de la deuda contemplado en la Iniciativa. Se ha considerado

otorgar alivio con carácter provisional a otros dos países, Côte d’Ivoire

y la República Democrática del Congo, que se espera que alcancen pronto

el punto de decisión.

Retos futuros

El primer reto es lograr que más PPME alcancen el punto de decisión.

Esto es particularmente difícil porque muchos de los países que aún

no han reunido los requisitos para el alivio están sumidos en conflictos

armados internos o internacionales, o acaban de salir de ellos. Su necesidad

de alivio de la deuda es muy aguda porque padecen una extrema pobreza

y deben iniciar enormes tareas de reconstrucción. Muchos también sufren

de graves problemas de gobernanza. Estos países necesitan ayuda para

generar un historial de buenas políticas económicas que les permita

alcanzar el punto de decisión y comenzar a recibir alivio de la deuda.

La segunda tarea es lograr que los países que ya llegaron al punto de

decisión pongan en práctica políticas vigorosas de reducción de la pobreza

para poder llegar al punto de culminación y alcanzar un crecimiento

sostenible.

| Cómo funciona la Iniciativa para

los PPME |

|

Para poder recibir la asistencia, el

PPME debe aplicar firmes políticas económicas respaldadas

por el FMI y el Banco Mundial. Los esfuerzos del país

se complementan con la ayuda concesionaria de los donantes

e instituciones pertinentes y el alivio tradicional

de la deuda que otorgan los acreedores bilaterales (incluido

el Club de París).

En esta fase se analiza detalladamente la situación

de deuda externa del país. Si su coeficiente de deuda

externa, tras un alivio tradicional total de la deuda,

supera el 150% del valor neto actualizado de la deuda/exportación

(o, en el caso de una pequeña economía abierta, el

250% del ingreso fiscal), puede recibir asistencia

en el marco de la Iniciativa. En el punto de decisión,

el FMI y el Banco Mundial deciden oficialmente la

habilitación del país, y la comunidad internacional

se compromete a reducir la deuda del país hasta un

nivel viable.

Una vez habilitado para recibir el alivio, el PPME

debe mantener un buen historial con el respaldo de

la comunidad internacional, aplicando satisfactoriamente

reformas estructurales clave, conservando la estabilidad

macroeconómica e implementando una estrategia de reducción

de la pobreza( véase "Reducción de la

pobreza"). Los acreedores bilaterales del Club

de París reprograman los vencimientos, con una rebaja

de hasta el 90% del VNA, y se prevé que otros acreedores

bilaterales y comerciales hagan otro tanto. El FMI,

el Banco Mundial y algunos acreedores multilaterales

ofrecen un alivio provisional entre el punto de decisión

y el de culminación.

Los países alcanzan el punto de culminación cuando

cumplen los objetivos fijados en el punto de decisión

y pueden entonces recibir el saldo del alivio de la

deuda comprometido. Ello significa que todos los acreedores

deben reducir el valor neto actualizado de sus créditos

al país hasta el nivel viable convenido.

|

|

|

¿Por qué no simplemente condonar toda la deuda?

Se han hecho varios llamados a la comunidad internacional para que sencillamente

se elimine toda la deuda de los países más pobres del mundo, pero se

determinó que esa medida no sería la más eficaz ni equitativa para combatir

la pobreza con los limitados recursos disponibles. Hoy en día, el desafío

más grande para el desarrollo—la reducción de la pobreza en el

mundo—exige una estrategia integral que reúna los esfuerzos de los países

más pobres para ayudarse a sí mismos, mayor asistencia financiera de

la comunidad internacional y mayor acceso a los mercados de los países

industriales. El alivio en el marco de la Iniciativa PPME es sólo uno

de los elementos del respaldo internacional a los países pobres que

elimina deuda como obstáculo al crecimiento. Durante muchos años, estos

países seguirán necesitando un respaldo financiero en condiciones concesionarias

que les ayude a implementar sus estrategias de crecimiento y luchar

por sí mismos contra la pobreza.

La condonación total de la deuda socavaría los fondos de que disponen

los acreedores multilaterales para otorgar préstamos a otros países

en desarrollo, algunos igualmente pobres pero con una deuda externa

menor. Más del 80% de los pobres del mundo viven en países que no son

PPME. Una condonación total de la deuda agotaría los recursos que financian

el servicio para el crecimiento y la lucha contra la pobreza (SCLP)

y la Iniciativa PPME, y el FMI tendría que cesar de proporcionar respaldo

concesionario a sus miembros más pobres.

Reducción de la pobreza

Respaldo a los planes impulsados por los países

En 1999, el reemplazo del servicio reforzado de ajuste estructural

(SRAE) del FMI por el servicio para el crecimiento y la lucha contra

la pobreza (SCLP), también concesionario pero mejor focalizado, alentó

las expectativas en torno a la función del FMI en la lucha contra la

pobreza. Los préstamos del SCLP—como los del SRAE—tienen tasas

de interés muy bajas, largos plazos de rembolso y un período de gracia.

A diferencia del SRAE, el SCLP se basa más directamente en la relación,

entre la estabilidad macroeconómica, la reforma estructural y la reducción

de la pobreza. Sin embargo, esta atención a la pobreza no es del todo

nueva: desde fines de los años ochenta, el asesoramiento del FMI a los

países miembros ha hecho cada vez más hincapié en las políticas favorables

a los pobres, sin olvidar que la estabilización macroeconómica—sobre

todo de los precios—también puede beneficiarlos.

Los recursos del SCLP han tenido gran demanda. En los últimos años,

más de 40 países suscribieron acuerdos en el marco del SCLP o modificaron

los acuerdos del SRAE a fin de incluir las nuevas características del

SCLP. En 2001, el FMI comprometió un total de US$2.700 millones en préstamos

del SCLP, un aumento récord frente a US$1.000 millones en 2000, que

obedeció en parte a la aprobación de unos cuantiosos compromisos. Las

proyecciones actuales indican que los nuevos compromisos podrían llegar

a US$2.000 millones en 2002. Si el alto nivel de los nuevos compromisos

continúa, habrá que estudiar la necesidad de movilizar nuevos recursos

del SCLP y de subvención.

Los países pobres que deseen recibir asistencia en el marco de la Iniciativa

PPME, o préstamos de bajo costo del FMI o del Banco Mundial, deben preparar

una estrategia integral de reducción de la pobreza. Estas estrategias—formuladas

por el gobierno con una amplia participación, incluidos la sociedad

civil, donantes y organismos internacionales, y detalladas en un documento

de estrategia de lucha contra la pobreza (DELP)—ahora constituyen

la base para el crédito concesionario de las dos instituciones.

Los países no tienen que seguir ningún modelo para elaborar la estrategia

de lucha contra la pobreza, sino que cada una debe basarse en sus circunstancias

particulares; pero el DELP debe describir las principales características

de la pobreza y definir las estrategias a mediano y largo plazo que

produzcan el mayor efecto de reducción de la misma y definir también

metas realistas y verificables de reducción de la pobreza junto con

las políticas macroeconómicas, estructurales y sociales para lograr

esas metas.

Los DELP de creación local deberán generar nuevas ideas sobre la forma

de alcanzar las metas comunes de crecimiento y reducción de la pobreza

y ayudar a desarrollar un sentido de identificación y compromiso del

país con esos objetivos. El FMI y el Banco Mundial participan en ese

proceso y, junto con otros donantes multilaterales y bilaterales, ofrecen

asesoramiento y conocimientos técnicos, pero la estrategia y las políticas

deben surgir de debates nacionales en los que se tenga en cuenta, sobre

todo, el sentir de los sectores pobres.

Evaluación de los DELP y el SCLP

Si bien la aplicación del proceso de los DELP y el SCLP se halla en

sus etapas iniciales, no es demasiado pronto para evaluar las lecciones

aprendidas hasta el momento. Recientemente, el FMI y el Banco Mundial

evaluaron conjuntamente los resultados del DELP en sus dos primeros

años, y el FMI evaluó los del SCLP. Los exámenes se basaron en evaluaciones

internas y amplias consultas externas con quienes conocen directamente

el proceso de los DELP y los programas respaldados por el SCLP: gobiernos

participantes, organismos internacionales, agencias de ayuda y órganos

de la sociedad civil en todo el mundo, que suministraron evaluaciones

por escrito y expresaron sus opiniones en foros regionales y en la Conferencia

Internacional sobre Estrategias Nacionales de Lucha contra la Pobreza

organizada por el FMI y el Banco Mundial en Washington en enero de 2002.

Revisión del proceso de los DELP

En vista de que sólo se habían presentado diez DELP definitivos, el

examen se centró principalmente en su proceso y posible evaluación del

contenido. Si bien los países están elaborando sus DELP definitivos

con una lentitud mayor que la prevista, hay suficiente información para

empezar a definir las “buenas prácticas”. En una segunda revisión, prevista

para 2005, se podrá evaluar mejor el avance, incluido el impacto sobre

las cifras e indicadores de pobreza.

¿Cuáles fueron las principales conclusiones? La principal es que el

enfoque de los DELP cuenta con amplio respaldo y en general se acepta

que sus objetivos siguen siendo válidos. La mayoría de los donantes

han indicado que van a alinear sus programas de asistencia con los DELP,

pero que se requieren mejores prácticas, sobre todo para rebajar el

costo de movilizar y utilizar ayuda para los países de bajo ingreso.

Cabe notar que el proceso de los DELP está ocupando un lugar más destacado

en los debates sobre la reducción de la pobreza. La recopilación, el

análisis y el seguimiento de datos se están haciendo más sistemáticos.

Hay un creciente sentido de identificación de los países con los programas

y un diálogo más abierto dentro y entre los gobiernos y los grupos de

la sociedad civil, incluso en países que carecen de una larga tradición

de consulta. No obstante, todavía queda mucho por hacer, siendo la principal

tarea el fomento de una mayor y más significativa participación de los

actores nacionales. La calidad de la participación ha variado mucho

de un país a otro. A menudo el debate se ha limitado a aspectos de los

programas de reducción de la pobreza, lo que en la práctica ha excluido

a las organizaciones de la sociedad civil del debate más general sobre

las reformas estructurales y las políticas macroeconómicas. El examen

recomendó que los socios en el desarrollo presten más asistencia técnica

para que la sociedad civil pueda participar más plena y eficazmente

en el proceso, y se reconoció la necesidad de incluir a los parlamentarios

en la preparación, aprobación y seguimiento de las estrategias nacionales.

| El FMI amplía la lucha contra la pobreza

en la antigua Unión Soviética |

|

Tras la disolución de la Unión Soviética

hace poco más de una década, los siete países miembros

de ingreso más bajo de la Comunidad de Estados Independientes

(CEI) (Armenia, Azerbaiyán, Georgia, Moldova, la República

Kirguisa, Tayikistán y Uzbekistán) tuvieron que acometer

la doble tarea de construir un Estado y una economía

de mercado. La mayoría de estos países han avanzado

considerablemente en el logro de estas metas en el

último decenio pero la complejidad de la transición

ha reducido acusadamente los niveles de vida y, en

ciertos casos, ha hecho muy difícil la eficaz aplicación

de reformas de mercado.

|

| La Iniciativa CEI-7 tiene por

objeto mejorar las condiciones de vida en la antigua

Unión Soviética. A la derecha, mercado agrícola

de Moldova, uno de los países beneficiarios. |

El FMI—junto con el Banco Mundial,

el Banco Asiático de Desarrollo, el Banco Europeo

de Reconstrucción y Desarrollo, donantes bilaterales

y países vecinos—creó recientemente la Iniciativa

CEI-7 con el fin expreso de ayudar a reducir la pobreza

y fomentar el crecimiento económico en estos siete

países. Con casi 20 millones de personas viviendo

en una situación de extrema pobreza, es evidente que

a estos países les queda camino por recorrer para

superar las perturbaciones económicas y sociales que

trajo consigo la transición de una economía planificada

a un sistema de mercado.

Si bien cada país tiene sus propios

problemas de ajuste, el FMI y las demás instituciones

financieras internacionales que patrocinan la Iniciativa

CEI-7 han identificado algunos que son comunes a todos

ellos de cara al desarrollo. En cuanto a las reformas

políticas, debe reforzarse la capacidad del Estado

para frenar la corrupción y brindar servicios públicos

con mayor eficacia y responsabilidad. En todos estos

países se deben prestar servicios más adecuados de

salud y educación a la población y se deben tomar

medidas para luchar contra enfermedades devastadoras

como el VIH/SIDA, la tuberculosis y la malaria. Una

mayor estabilidad macroeconómica es clave para crear

un clima que permita a las empresas locales planificar,

invertir y crecer, y ayude a atraer flujos de capital

y tecnología a través de la inversión extranjera directa

para aumentar la productividad y desarrollar un sector

privado dinámico. El aumento de la cooperación regional

(por ejemplo, en materia de comercio y la energía)

es vital para incrementar la competitividad de las

economías nacionales y puede ayudar a resolver problemas

regionales y a dividir el costo de las grandes inversiones

en infraestructura. Por último, es urgente reducir

la deuda a niveles viables.

Estos siete países habrán de tomar

la iniciativa para avanzar en estas áreas redoblando

los esfuerzos en pro del desarrollo y la reforma,

pero sus socios comerciales y los organismos de desarrollo,

así como los acreedores, deberán complementar esta

labor con un fuerte apoyo para reforzar las bases

del crecimiento y reducir la pobreza. Se prevé que

la asistencia incluya préstamos a bajo costo, alivio

o reestructuración de la deuda (en caso necesario),

así como un mayor acceso a los mercados de los países

industriales y el fomento de la inversión directa.

Los organismos de desarrollo tienen previsto coordinar

mejor la administración del apoyo a la Iniciativa

CEI-7, cerciorándose de que dicho apoyo se vincule

a programas de reducción de la pobreza impulsados

por los propios países. Las instituciones internacionales

y regionales se proponen ofrecer también asistencia

técnica y asesoramiento en materia de políticas.

|

|

|

En el futuro, habrá que prestar más atención a la aplicación de los

DELP y comprender mejor la relación entre las medidas de política y

los resultados obtenidos en la reducción de la pobreza. Según el examen,

los mejores resultados se podrían obtener en las siguientes áreas:

- Marco macroeconómico. El DELP de cada país se basa en un

marco macroeconómico que sustenta sus objetivos de crecimiento y reducción

de la pobreza, pero se requieren metas de crecimiento más realistas

y acordes con las circunstancias y limitaciones de los países, y se

deben identificar más cuidadosamente las fuentes de crecimiento favorables

a los pobres que sustentan esas metas. Los países pobres también deben

prestar más atención a su alta vulnerabilidad a las perturbaciones

externas, identificando por adelantado las áreas vulnerables y las

redes de protección social u otras medidas pertinentes.

- Definición de prioridades de política. Hay que definir mejor

las prioridades y sacrificios en las medidas de política para que

las estrategias de reducción de la pobreza se ajusten a las realidades

presupuestarias, sobre todo en épocas de austeridad. La incertidumbre

en torno a las estrategias generales de crecimiento, sus costos y

los recursos disponibles suelen dificultar la definición de prioridades

del DELP. Los socios en el desarrollo deben prestar más asistencia

técnica y financiera a fin de ayudar a los países a definir prioridades.

- Análisis del efecto en la pobreza y la situación social.

Las limitaciones de la capacidad nacional y las dificultades técnicas

pueden mermar la posibilidad de observar la relación entre las medidas

de política y el diagnóstico integral de la pobreza o el análisis

de sus efectos sobre ella. Los países, con la ayuda de los socios

en el desarrollo, deben efectuar análisis más sistemáticos del efecto

en la pobreza y la situación social de las grandes reformas de política.

- Sistemas de gestión del gasto público. Los países deben evaluar

el estado actual de estos sistemas—que a menudo sufren problemas como

una cobertura incompleta, clasificación incorrecta, poca capacidad

de seguimiento del gasto y auditoría deficiente— y formular planes

realistas para mejorarlos, solicitando apoyo técnico de ser necesario.

Examen del SCLP

I¿Sastisface el SCLP las expectativas? El FMI efectuó un gran examen

entre julio de 2001 y febrero de 2002 para determinar el grado en que

se había mejorado la identificación de los países con los programas,

y si los programas del SCLP se guiaban por las estrategias nacionales

de reducción de la pobreza. Puesto que el SCLP sólo tiene unos pocos

años de creado y los acuerdos duran tres años, la revisión debió limitarse

principalmente al diseño de los programas. Para determinar si los programas

respaldados por el SCLP están cumpliendo las metas de reducción de la

pobreza o de crecimiento habrá que esperar a la revisión programada

para 2005. En la revisión reciente se concluyó, entre otras cosas, que:

- La composición del gasto público presupuestado y ejecutado se está

orientando más hacia los pobres y hacia el crecimiento en los países

que aplican esos programas. Los países están asignando una mayor proporción

del gasto público a la educación y salud, y los programas del SCLP

están procurando mejorar la eficiencia del gasto en esas áreas.

|

| Los agricultores de Camboya, uno de los países

habilitados para el SCLP, están sufriendo la peor sequía de los

últimos años. |

- Los programas respaldados por el SCLP se caracterizan por una flexibilidad

fiscal (el marco fiscal permite incrementar el gasto en la reducción

de la pobreza cuando se dispone de recursos adicionales) mayor que

la de programas previos del SRAE. Los programas del SCLP tienen como

meta un gasto público no correspondiente a intereses que supera en

una media de 2 puntos porcentuales del PIB a los anteriores programas

del SRAE. Los programas del SCLP también ofrecen mayor flexibilidad

para elevar el gasto ante un financiamiento externo (incluidas donaciones)

mayor de lo previsto, o permiten un mayor financiamiento interno para

compensar déficit de financiamiento externo.

- Casi todos los programas respaldados por el SCLP hacen hincapié

en la mejora de la gestión del gasto público. La mayoría de las medidas

se centran en el control del gasto, sobre todo en no exceder los límites

presupuestados. Otras procuran reforzar procedimientos de auditoría

o estrategias de lucha contra la corrupción.

- Unos tres quintos de las autoridades nacionales opinaron en la encuesta

que el SCLP ofrecía más oportunidades que antes para influir en el

diseño de los programas, y que los funcionarios del FMI en la sede

y los representantes residentes participan cada vez más en el diálogo

nacional relacionado con el SCLP.

- En estos programas se ha simplificado bastante la condicionalidad,

a tenor de una racionalización general de la condicionalidad estructural

de los acuerdos del FMI. En la revisión se observó en los acuerdos

del SCLP, un mayor uso de criterios de ejecución, medidas previas

y parámetros estructurales, que en los del SRAE para los mismos países.

Si bien se concluyó que los programas respaldados por el SCLP tuvieron

un comienzo promisorio, existen posibilidades de aplicar prácticas óptimas

más sistemáticamente:

- Se requiere un examen más sistemático de los marcos y políticas

macroeconómicos, incluidas las fuentes de crecimiento, otras opciones

de política así como las limitaciones y las distintas alternativas.

- El FMI y el Banco Mundial deben seguir avanzando en la diferenciación

de sus funciones y la coordinación de sus actividades. Los documentos

del FMI y las evaluaciones conjuntas deben indicar mejor las condiciones

exigidas por otros donantes para dar una idea más completa de la condicionalidad

total.

- Hay que adoptar más medidas en materia de gasto público, entre otras

la mejora de la calidad y eficiencia del gasto y el refuerzo de los

sistemas de gestión del mismo.

- La documentación debe indicar claramente la función del SCLP en

la estrategia global del país de lucha contra la pobreza así como

las opciones consideradas y los compromisos asumidos por el gobierno.

Además del diseño de los programas respaldados por el SCLP, se planteó

la necesidad de efectuar otras reformas, entre ellas:

- Más atención a las fuentes de crecimiento en los programas respaldados

por el SCLP.

- Comunicación más estrecha y eficaz con los funcionarios públicos,

los socios en el desarrollo y la sociedad civil de los países sobre

las opciones de política para los programas del SCLP.

- Documentos del SCLP que normalmente describan el análisis del efecto

en la pobreza y la situación social, así como deliberaciones con las

autoridades sobre el impacto social de las reformas clave.

- Mayor fortalecimiento de las capacidades para formular y evaluar

marcos macroeconómicos, analizar perfiles de pobreza y realizar análisis

del efecto en la pobreza y la situación social.

- Un examen de la estructura del SCLP y su idoneidad para satisfacer

las diversas ecesidades de los países de bajo ingreso.

| Dimensiones sociales del financiamiento

del FMI |

|

Cumpliendo su mandato de fomentar

la cooperación monetaria internacional, el crecimiento

equilibrado del comercio internacional y la estabilidad

cambiaria, el FMI contribuye al desarrollo económico

y humano sostenibles, y reconoce que, para tener éxito,

todo programa macroeconómico debe incluir también

medidas que aborden los problemas sociales y la pobreza.

Para apoyar estos objetivos, los programas respaldados

por el FMI deben incluir el gasto en el sector social

a fin de mejorar la educación y salud de los pobres.

El FMI presta atención a las políticas

sociales porque reconoce que los países se deben identificar

con los programas para que éstos tengan éxito, y que

la buena salud y la educación contribuyen, al crecimiento

y la reducción de la pobreza.

Para ello, el FMI colabora ampliamente

con otras instituciones, como los bancos regionales

de desarrollo, el Programa de las Naciones Unidas

para el Desarrollo, la Organización Internacional

del Trabajo, la Organización Mundial de la Salud y,

especialmente, el Banco Mundial. Aprovechando la experiencia

de estas entidades, el FMI asesora a los países para

instrumentar y financiar programas sociales y sectoriales

de reducción de la pobreza en un marco macroeconómico

propicio para el crecimiento. Se identifican así los

gastos improductivos que deberían reducirse a fin

de liberar recursos para la atención básica de salud

y la educación primaria y los rubros clave del gasto

público que deben mantenerse o incrementarse. Mediante

contactos con las autoridades y asistencia técnica,

el FMI también ayuda a mejorar la transparencia en

la toma de decisiones y la capacidad de los gobiernos

para vigilar el gasto destinado a reducir la pobreza

y la evolución de los indicadores sociales.

Análisis del impacto social

El FMI está decidido a incluir el análisis del impacto

en la situación social y en la pobreza en los programas

respaldados por el SCLP para evaluar las consecuencias

de medidas de política clave sobre el bienestar de

diferentes grupos sociales, sobre todo los más vulnerables

y pobres.

Cuando el análisis indique que cierta

medida (por ejemplo, una devaluación de la moneda)

podría perjudicar a los pobres, se abordarían estos

efectos a través de la selección de las políticas

o el momento de aplicarlas, medidas compensatorias

o redes de protección social. En los programas respaldados

por el FMI se han incluido redes de protección en

forma de subvenciones o pagos en efectivo a ciertos

grupos vulnerables, mejor distribución de productos

esenciales (como los medicamentos) y control temporal

de los precios de otros, indemnizaciones por despido

y readiestramiento para empleados del sector público

que han sido despedidos, y empleo en programas de

obras públicas.

En los países que puedan hacerlo,

el análisis del impacto social debería realizarse

al tomar decisiones de política en la elaboración

de los documentos de estrategia de lucha contra la

pobreza (DELP). En el caso de los países con capacidad

nacional limitada, el FMI se basará en el análisis

del impacto social y en la pobreza realizado por el

Banco Mundial y otros organismos de desarrollo que

participan en la elaboración de los DELP.

|

|

|

Arquitectura financiera

La evolución de la economía impulsa las reformas

En los años noventa el mundo aprendió—a veces duramente—gran

parte de lo que hoy sabe sobre la complejidad y el dinamismo del financiamiento

mundial. La década fue testigo del poder de los mercados para crear

y destruir riqueza. La brusquedad, velocidad y alcance de las crisis

de los noventa no tuvo precedentes, pero al final depararon dos lecciones:

las crisis deben evitarse en lo posible y resolverse rápidamente cuando

aparezcan.

Estas drásticas transformaciones de la economía mundial y las lecciones

que dejaron constituyen la base para las reformas que el FMI ha defendido

y hecho suyas en los últimos años. Las reformas han destacado la importancia

crucial de contar con más información y transparencia, han puesto de

relieve la función de las normas y códigos de aceptación internacional

para mejorar los resultados y elevar la confianza y han subrayado la

necesidad de intensificar la cooperación entre los países y organismos

internacionales y mantenerse más atentos a los factores de vulnerabilidad

que puedan desencadenar crisis.

Más información, por favor

Los mercados, como lo han demostrado las crisis recientes, no desean

sorpresas. La falta de información o el descubrimiento tardío de que

la información disponible era inadecuada generan inquietud e incluso

alarma. El FMI aprovechó esta lección inicial de la crisis de Asia para

instar a los países a suministrar a los mercados más información que

sea más fiable. En su lista de reformas, se destacan una serie de proyectos

de estadística:

Normas Especiales para la Divulgación de Datos (NEDD). En virtud

de las NEED, creadas en 1996, los países suscriptores (países que desean

o tienen acceso al mercado) se comprometen a cumplir determinados niveles

internacionalmente aceptados en cuanto a la cobertura, frecuencia y

puntualidad de los datos. También se comprometen a emitir calendarios

de divulgación de datos y a seguir buenas prácticas en cuanto a la calidad

e integridad de los datos. La información sobre las prácticas de divulgación

se publica en el sitio web del FMI, en la Cartelera Electrónica de Divulgación

de Datos (CEDD), que tiene enlaces a los sitios web de los suscriptores.

Sistema General de Divulgación de Datos (SGDD). El SGDD constituye

un manual práctico para los países que no tienen acceso al mercado pero

que desean mejorar la calidad de sus sistemas estadísticos. La parti-

cipación voluntaria les permite avanzar a su propio ritmo, pero ofrece

un marco detallado que fomenta el uso de principios metodológicos de

aceptación general, la adopción de prácticas de compilación rigurosas

y la mejora del profesionalismo de los sistemas nacionales. Los países

participantes publican sus planes detallados de mejora en la CEDD, lo

que permite a los observadores nacionales e internacionales evaluar

el avance.

Marco de Evaluación de la Calidad de los Datos. El éxito de

las NEDD y el SGDD, y la mayor conciencia de que las buenas estadísticas

son esenciales para la eficacia de las políticas, llevó al FMI, en consulta

con las oficinas estadísticas nacionales, otros organismos internacionales

y los usuarios de los datos, a emprender la evaluación de la calidad

de los datos. Este nuevo marco, desarrollado en 2001, ofrece los medios

para evaluar la integridad, rigor metodológico, exactitud, fiabilidad,

aplicabilidad y accesibilidad de los datos.

| La revolución de la apertura |

|

En el intercambio de información se

han producido transformaciones radicales en la última

década. Los cambios tecnológicos han revolucionado

la rapidez y facilidad con que se comparte la información

y han democratizado la producción y el consumo de

datos. Prácticamente la persona que tenga acceso a

Internet puede ahora consultar información antes restringida

a un grupo muy especializado.

En una era en que las comunicaciones

mundiales hacen al mundo muy pequeño, la disponibilidad

de información y la voluntad de apertura son más importantes

que nunca. A mediados de los años noventa, cuando

el FMI empezó a alentar a sus países miembros a dar

más información económica y financiera, su Informe

anual, cuidadosamente revisado, contenía prácticamente

el único resumen público de las consultas anuales

(del Artículo IV) con los países miembros sobre el

estado actual y las perspectivas de sus economías.

Para el año 2000, el sitio web del

FMI (www.imf.org) ya era el principal vehículo de

lo que constituyó una transformación radical en la

apertura del FMI y sus países miembros. En este sitio

se encuentran notas de información al público que

resumen las deliberaciones del Directorio Ejecutivo

del FMI sobre los informes de las consultas del Artículo

IV con varios países miembros. El sitio se ha convertido

en un instrumento clave para que las autoridades y

el FMI publiquen los objetivos y recursos de los programas

de ajuste de los países. En la actualidad se publican

los documentos de intención de las autoridades y más

de la mitad de los informes del personal sobre el

uso de recursos del FMI.

El FMI es ahora más transparente en

torno a sus propias políticas y operaciones. Normalmente

se publican los informes del personal sobre los pros

y contras de varios temas de política y resúmenes

de los debates en el Directorio Ejecutivo. El FMI

utiliza su sitio web para iniciar un diálogo (solicitar

opiniones o comentarios sobre borradores iniciales

de un documento) sobre temas clave de amplio interés

público y lograr mayor alcance a parlamentarios, organizaciones

no gubernamentales y otros grupos de interés a fin

de mejorar la comprensión de sus políticas y operaciones

por parte del público y profundizar el diálogo con

ellos.

En 2001, el FMI también, oficialmente

adoptó medidas para dar más transparencia y eficacia

a sus políticas y procedimientos al crear la Oficina

de Evaluación Independiente (véase "Oficina

de evaluación independiente" ). La oficina,

que procura complementar las evaluaciones internas

tradicionales, elige varios temas principales anualmente

para examinarlos y publica sus resultados en Internet.

|

|

|

Función de las normas y códigos

La calidad de los datos es importante, pero forma parte de un proyecto

más amplio. La aceptación y aplicación de prácticas y códigos generales

permiten medir la calidad y los resultados de las políticas, ayudan

a las autoridades nacionales a formular y evaluar las políticas y permiten

a los operadores del mercado evaluar la situación de un país. Las normas

y códigos de aceptación general también estimulan una mayor transparencia,

mejor gobernanza y mayor responsabilidad y credibilidad de las políticas.

Con la colaboración de una amplia gama de instituciones internacionales

e información de autoridades nacionales, el FMI ha elaborado normas

y códigos y ha procurado incluirlos en el examen anual (supervisión)

de la economía de los países miembros.

En 1999–2000, el FMI y el Banco Mundial iniciaron un programa de informes

sintéticos voluntarios sobre diversos temas en que los dos organismos

tienen mucha experiencia. En estos informes sobre la observancia de

los códigos y normas (IOCN), de los que se publica casi el 70%, se analizan

principalmente tres cuestiones generales: la transparencia; la regulación

y supervisión financiera, y el gobierno de las sociedades (incluidas

la contabilidad, auditoría e insolvencia). En estas áreas, los IOCN

fomentan:

- La transparencia en la formulación de las políticas y operaciones

gubernamentales. El supuesto básico es que es más probable que

un público mejor informado exija cuentas al gobierno por sus políticas,

y que los inversionistas, armados con mejores datos y normas para

evaluarlos, podrán invertir con mayor conocimiento de causa. Las herramientas

básicas son las iniciativas estadísticas del FMI (las NEDD y el SGDD)

y los códigos de transparencia de las políticas monetaria, financiera

y fiscal.

- La estabilidad del sector financiero. Como regla empírica,

la solidez y coherencia del sector financiero es proporcional a la

del marco regulatorio. El FMI y el Banco Mundial realizan cada año

varios programas de evaluación del sector financiero (PESF). En estos

análisis detallados se examina el sector financiero para identificar

los factores de vulnerabilidad, evaluar la gestión de riesgos y las

necesidades de asistencia técnica, y ayudar a los países a determinar

las medidas más urgentes. Además, los PESF evalúan la supervisión

bancaria, las normas sobre valores y seguros y los sistemas de pago,

así como la transparencia de las políticas monetaria y financiera.

- La solidez del sector empresarial. Dado que el sector privado

es el principal motor del crecimiento de la economía, la solidez de

las empresas es crucial. El Banco Mundial comúnmente asume la función

rectora en la evaluación de la gestión de las empresas, las normas

contables y de auditoría y los procedimientos en materia de insolvencia

y derechos de los acreedores.

¿Cuándo son vulnerables los países?

La información y la apertura son muy útiles para evitar perturbaciones

que susciten graves problemas, pero cuando el FMI y otras instituciones

evaluaron los daños de las crisis recientes también se planteó el interrogante

de cómo saber cuando un país está en riesgo. Las crisis de los años

noventa fueron diferentes, debido a la mayor importancia del financiamiento

privado, el contagio trasnacional y los vínculos más estrechos entre

las dificultades de financiamiento externo y las tensiones en los sectores

financiero y empresarial. Todo esto destaca la utilidad de estudiar

de nuevo y a conciencia las causas de vulnerabilidad y las técnicas

que permitan detectar problemas antes de que se conviertan en crisis.

Como primer paso, era obvio que el FMI debía vigilar más de cerca y

más continuamente la evolución de los mercados de capital, lo cual llevó

a crear el Departamento de Mercados Internacionales de Capital en 2001

a fin de complementar el trabajo tradicionalmente realizado por otros

departamentos. Como resultado, se han fortalecido las evaluaciones de

vulnerabilidad de los países, que ahora abarcan un conjunto más completo

de temas, entre los que se incluyen el efecto de los últimos cambios

del entorno económico y financiero mundial, los sistemas de indicadores

y alerta anticipada, y las conclusiones de los IOCN y el PESF, en su

caso.

Una revisión de las evaluaciones de la vulnerabilidad realizada por

el Directorio Ejecutivo del FMI también mostró la falta de información

sobre el riesgo cambiario de las empresas financieras y no financieras

y sobre las necesidades de financiamiento de los países. Esta conclusión

instó a las instituciones internacionales a transmitir a las autoridades

nacionales la urgencia de las vulnerabilidades detectadas y a seguir

trabajando en la formulación de pautas de política. En los últimos años,

se han fijado pautas detalladas sobre la gestión de la deuda pública

(en consulta con el Banco Mundial) y la gestión de las reservas internacionales

(en estrecha colaboración con los países miembros y otras instituciones

internacionales).

Fortalecimiento del sector financiero

Como lo demostró la crisis de Asia, las deficiencias financieras pueden

agravar las crisis y también causarlas. Dado que la solidez del sector

financiero resulta crucial para evitar crisis, y que su debilidad puede

avivar el fuego de una economía en peligro, el FMI ha prestado más atención

a este sector. Ha reorientado los recursos del PESF hacia las grandes

economías y los mercados emergentes clave que podrían tener un impacto

sistémico en la economía mundial y ha complementado el programa con

la formulación de indicadores de solidez financiera “básicos” y “recomendados”

que sirven para orientar los planes de supervisión de cada país e ilustrar

a las autoridades nacionales sobre las características de un sector

financiero sano. Los indicadores básicos se centran en elementos cruciales

del sistema bancario, mientras que los recomendados analizan más detalladamente

el sector bancario y ciertos aspectos de los sectores financiero no

bancario, empresarial e inmobiliario y del sector de hogares.

Evaluación de los centros financieros extraterritoriales

Tradicionalmente, las finanzas mundiales eran una suma de las finanzas

nacionales, pero la proliferación de centros financieros extraterritoriales

y el gran volumen de fondos canalizados a través de ellos han añadido

una nueva dimensión, y nivel de complejidad, a las finanzas mundiales.

Ante los crecientes pedidos de información sobre estas actividades,

el FMI ha ayudado a los centros a reunir datos y a autoevaluarse, prestando

asistencia técnica en caso necesario.

Lavado de dinero y financiamiento del terrorismo

El lavado de dinero, y su nueva relación con el terrorismo, afecta a

los centros financieros nacionales y extraterritoriales. El trabajo

del FMI en esta materia se inició ante los abusos financieros que amenazaban

la integridad y estabilidad del sistema financiero internacional. Los

hechos del 11 de septiembre dieron un nuevo alcance y sentido de urgencia

al trabajo y aceleraron los planes de coordinación de las tareas de

los organismos internacionales en la aplicación de las recomendaciones

del Grupo de Acción Financiera sobre el Blanqueo de Capitales (GAFI).

El FMI, que se especializa en la evaluación económica y en ayudar a

los países miembros a mejorar la calidad y eficacia de la supervisión

y reglamentación de sus instituciones financieras, ha centrado sus esfuerzos

en los principios de supervisión pertinentes, la colaboración con los

principales grupos de lucha contra el lavado de dinero, la asistencia

técnica y la atención al problema en sus tareas de supervisión y de

otro tipo.

|

Concretamente, los funcionarios del Banco Mundial y el FMI han elaborado

una metodología para evaluar si los controles y procedimientos para

evitar abusos son adecuados, que se está poniendo a prueba como parte

de la evaluación del sector financiero que realizan ambas instituciones.

Sus Directorios debatirán si deben añadir las 40+8 Recomendaciones del

GAFI a la lista de normas que incluye la elaboración de un IOCN sobre

la lucha contra el lavado de dinero y el financiamiento del terrorismo,

y la forma en que podrían llevarse a cabo esas evaluaciones. El FMI

y el Banco Mundial también están trabajando estrechamente con el GAFI

para adaptar las recomendaciones de este grupo sobre el lavado de dinero

al trabajo que se realiza en el marco de los IOCN.

Cuándo se debe liberalizar la cuenta de capital

Para el FMI es importante saber cuándo y cómo deben las economías de

mercados emergentes liberalizar su cuenta de capital. El acceso a los

mercados de capital ofrece oportunidades para financiar las inversiones

esenciales para el crecimiento, pero las crisis de la última década

también recuerdan los peligros de la transición y la magnitud de los

riesgos.

¿Cómo pueden los países preparar el terreno para la apertura de la

cuenta de capital y aplicar las reformas en una secuencia que refuerce

la estabilidad y minimice la volatilidad?

El FMI, en el curso de sus consultas anuales, ha ayudado a los países

miembros a evaluar su grado de preparación para liberalizar la cuenta

de capital y a establecer el orden de prioridad de las reformas del

sector financiero, subrayando la importancia de la transparencia. Si

bien no existen recetas infalibles para la liberalización, lo ocurrido

en muchos países parece indicar que sería más seguro liberalizar primero

los flujos a más largo plazo (sobre todo la inversión extranjera directa)

en vez de los flujos a corto plazo, que son más volátiles.

Resolución de las crisis

Siempre habrá crisis por más que se tomen medidas preventivas. El FMI

aspira a reducir el número y la gravedad de las crisis y ayudar a los

países a afrontarlas con decisión y eficacia cuando aparezcan. En abril,

el Director Gerente del FMI, Horst Köhler, presentó un programa de cuatro

puntos para fortalecer el marco de resolución de las crisis: mayor capacidad

para evaluar la viabilidad de la deuda de un país; una política clara

de acceso a los recursos del FMI en caso de crisis de la cuenta de capital;

mejores medios para lograr la participación del sector privado en la

resolución de las crisis financieras, y elaboración de un marco jurídico

más ordenado y transparente para reestructurar la deuda soberana.

| Información pública sobre las

finanzas del FMI |

|

En los últimos años, el FMI ha ampliado

considerablemente el volumen, calidad y oportunidad

de la información que publica sobre sus finanzas.

En el ejercicio 2002, se publicó la nueva edición

de un folleto que ofrece información detallada sobre

la estructura financiera del FMI (Organización

y operaciones financieras del FMI, Serie de folletos,

No. 45, sexta edición, 2001). El FMI también publica

en Internet (http://0-www-imf-org.library.svsu.edu/external/fin.htm)

datos básicos y actualizados sobre sus actividades

financieras, entre ellas:

- Situación financiera actual.

- Liquidez y fuentes de financiamiento

del FMI.

- Valoración y tasa de interés del

DEG.

- Tasas de cargo de los préstamos

del FMI y tasas de

- Información sobre los países:

- Acuerdos de préstamo vigentes.

- Desembolsos de préstamos y

créditos pendientes de rembolso.

- Rembolsos de préstamos y proyecciones

de obligaciones.

- Atrasos.

- Asignaciones y tenencias de

DEG.

- Estados financieros.

|

|

|

Viabilidad de la deuda. La capacidad para

distinguir entre los tipos y grados de crisis de la deuda es clave para

responder adecuadamente. Para brindar una asistencia eficaz, el FMI

debe poder diferenciar entre los casos en que se requiere una reestructuración

y un fuerte castigo contable de las deudas; aquellos casos en que el

sector oficial debe alentar a los acreedores a llegar a un acuerdo voluntario;

y los casos en que resulte indicado que el FMI y otras instituciones

otorguen financiamiento en apoyo al programa de ajuste del país y ayuden

a restaurar la confianza y a estimular la reanudación de la afluencia

de capital privado. .

¿Cuándo es viable la deuda? No es fácil dar una respuesta rápida y

contundente, pero el FMI trabaja para reforzar las técnicas analíticas

en que se basan sus opiniones. Se estudiarán más detalladamente los

elementos de estas decisiones y se someterán a prueba los supuestos

básicos sobre el aumento de las utilidades, las tasas de interés y la

balanza primaria de ingresos y egresos.

Acceso a los recursos del FMI. En los países miembros que sufren

crisis de la cuenta de capital suele haber una amplia brecha entre las

necesidades inmediatas de financiamiento y los recursos del FMI que

normalmente tendrían a su disposición (en función de sus cuotas). Una

política más clara de límites de acceso permitiría al FMI prestar el

nivel de financiamiento requerido y reforzar los incentivos para que

se apliquen políticas responsables y se evalúe el riesgo con prudencia.

Refuerzo de los mecanismos de participación del sector privado.

Dentro del marco jurídico actual, ¿cómo puede el sector privado

desempeñar una función más importante en la resolución de las crisis

financieras? Los mecanismos alternativos de financiamiento pueden ayudar

a manejar las crisis, pero los estudios del FMI indican que deben analizarse

con cuidado las circunstancias particulares y evaluarse los beneficios

frente a los posibles riesgos, incluidos la inestabilidad de los mercados

y el traslado del riesgo soberano al sistema financiero interno. Cuando

haga falta una reestructuración de la deuda soberana, será crucial frenar

la pérdida de confianza y mantener el orden.

Reestructuraciones soberanas. Se hacen necesarias cuando la

carga de la deuda de un país se torna insostenible. Son raras, pero

excepcionalmente onerosas, porque no existe un marco legal para manejar

este proceso de manera oportuna, previsible y ordenada.

En noviembre de 2001, la Primera Subdirectora Gerente del FMI, Anne

Krueger, reanudó el debate sobre la forma de resolver estos problemas

de manera más ordenada y acelerada. Su propuesta de crear un mecanismo

de reestructuración de la deuda soberana (véase recuadro)

ha desatado un animado debate sobre la estructura del mismo. Se prevé

que el FMI seguirá trabajando en esta reforma en preparación para las

Reuniones Anuales de 2002, en las que se espera debatir la propuesta.

I

| Cuando los países no pueden pagar sus

deudas |

|

Los países, como los individuos, pueden

acumular deudas y verse imposibilitados para pagarlas.

Para evitar el incumplimiento, deben reestructurar

su deuda. Pero, a diferencia de las leyes de quiebra

que rigen en cada país, el sistema financiero mundial

no dispone de un marco legal para que los deudores

soberanos y sus acreedores restructuren la deuda en

forma ordenada y oportuna. Uno de los principales

problemas para la reestructuración de la deuda soberana

proviene de la evolución de los mercados internacionales

de capital en los últimos 20 años: ahora están más

integrados y se prefieren las emisiones de bonos a

los préstamos de consorcios bancarios. Como resultado,

los prestatarios soberanos cada vez pueden emitir

más deuda en una amplia gama de jurisdicciones e instrumentos

y frente a un grupo amplio y diverso de acreedores.

Si bien con ello han aumentado las fuentes de financiamiento

de que disponen los países con mercados emergentes,

también se han agravado los problemas de coordinación,

acción colectiva y trato equitativo de los acreedores

cuando se requiere una reestructuración.

El FMI propone una solución

En noviembre de 2001, la Primera Subdirectora Gerente

del FMI, Anne Krueger, propuso un mecanismo de reestructuración

de la deuda soberana (MRDS) para facilitar la reestructuración

ordenada, previsible y acelerada de la deuda soberana

no viable. Desde noviembre, se han hecho algunas modificaciones

a la propuesta, y en la última versión se prevé una

función decisoria menos importante para el FMI. El

enfoque resultante, que tiene una vía legal y otra

contractual, ha recibido el apoyo de la comunidad

internacional.

Para que el mecanismo sea eficaz,

los deudores han de tener incentivos para hacer frente

a sus problemas cuanto antes; además, los deudores

y acreedores también han de sentirse motivados para

pactar rápidamente las condiciones de la reestructuración.

Las políticas del FMI con respecto a la disponibilidad

de recursos antes, durante y después del proceso ayudarían

a crear estos incentivos. No obstante, el país deudor

es quien decidiría si utiliza o no el mecanismo y

ni el FMI ni los acreedores del país podrían imponerlo.

El país deudor y una mayoría de sus acreedores serían,

en última instancia, quienes decidirían.

Cómo funcionaría el mecanismo

La primera vía del MRDS conllevaría un mayor recurso

a las cláusulas de acción colectiva en los contratos

de bonos soberanos. En la segunda vía se crearía un

mecanismo legal que faculte a una mayoría calificada

de los acreedores de un país para negociar un acuerdo

de reestructuración que, posteriormente, obligaría

a todos los acreedores de ese país. También habría

disposiciones para evitar que los acreedores demanden

a los deudores mientras se negocia un acuerdo de reestructuración,

salvaguardias para proteger los intereses de los acreedores

durante ese período y un mecanismo que estimule al

sector privado para brindar nuevo financiamiento al

garantizar que no habrá reestructuración de los préstamos

privados. El enfoque legal se basaría en un tratado,

quizá mediante una enmienda del Convenio Constitutivo

del FMI, que ofrezca uniformidad jurídica para todas

las legislaciones nacionales.

|

| La Primera Subdirectora Gerente

del FMI, Anne Krueger, propuso por primera vez

un plan de reestructuración de la deuda soberana

en noviembre de 2001. |

Para coordinar a los diferentes acreedores

de un deudor, debe establecerse un marco que agrupe

los créditos por categoría de instrumento a los fines

de la votación, teniendo en cuenta su grado de prelación

y los intereses económicos de los acreedores. Como

parte de este marco, se contempla la creación de un

foro de solución de diferencias entre un deudor soberano

y sus acreedores, así como entre los distintos acreedores.

Dicho foro sería pequeño, con funciones limitadas

e independiente en lo que respecta a sus miembros

y su funcionamiento.

La comunidad internacional ha aprendido

la lección de la turbulencia sufrida por las economías

de mercados emergentes en los últimos años: la cooperación

ayuda a que el sistema financiero mundial funcione

mejor. Para hacer frente al prolongado, desordenado

y oneroso proceso de reestructuración, el FMI seguirá

examinando los aspectos jurídicos, institucionales

y de procedimiento que conlleva la creación de un

mecanismo de reestructuración de la deuda soberana.

Véase una explicación más detallada