Los principales bancos centrales están recortando las tasas de política monetaria y con eso el ciclo mundial de las tasas de interés está dando un giro. Esto demuestra cuánto ha avanzado la lucha contra la inflación en muchas economías avanzadas. Pero como la incertidumbre económica sigue siendo elevada, también hay inquietud acerca de los posibles efectos de contagio. La reducción de las tasas de política monetaria podría desencadenar una búsqueda de mayor rendimiento entre los inversionistas que genere flujos de capital hacia los países emergentes y en desarrollo. Y esos flujos pueden dar un vuelco brusco si se produce un nuevo endurecimiento de las condiciones financieras debido a un shock adverso.

Para proteger la estabilidad económica y financiera de estos países, nuestro Marco Integrado de Políticas permite calibrar la mejor combinación posible de políticas frente a esa volatilidad. En un mundo más propenso a los shocks, las autoridades deben ser aún más ágiles a la hora de utilizar herramientas bien calibradas y adecuadas a circunstancias específicas. Nuestro marco muestra que, si no hay fricciones en el mercado, las políticas monetarias y fiscales suelen ser suficientes para hacer frente al impacto de los shocks externos. Pero también muestra que emplear herramientas adicionales puede ser útil en determinadas circunstancias.

Por ejemplo, en el caso de que se produzcan rápidas salidas de capital que paralicen los principales mercados de financiamiento y provoquen una fuerte caída del tipo de cambio, el banco central puede vender reservas de divisas, o prestarlas, para estabilizar los mercados y proteger la estabilidad financiera. Sin embargo, la intervención cambiaria puede conllevar costos e implicar importantes disyuntivas. Intervenir con demasiada frecuencia puede llevar a acostumbrarse a la creciente exposición a los movimientos del tipo de cambio. Y no debe utilizarse como pretexto para obtener ventajas comerciales competitivas desleales.

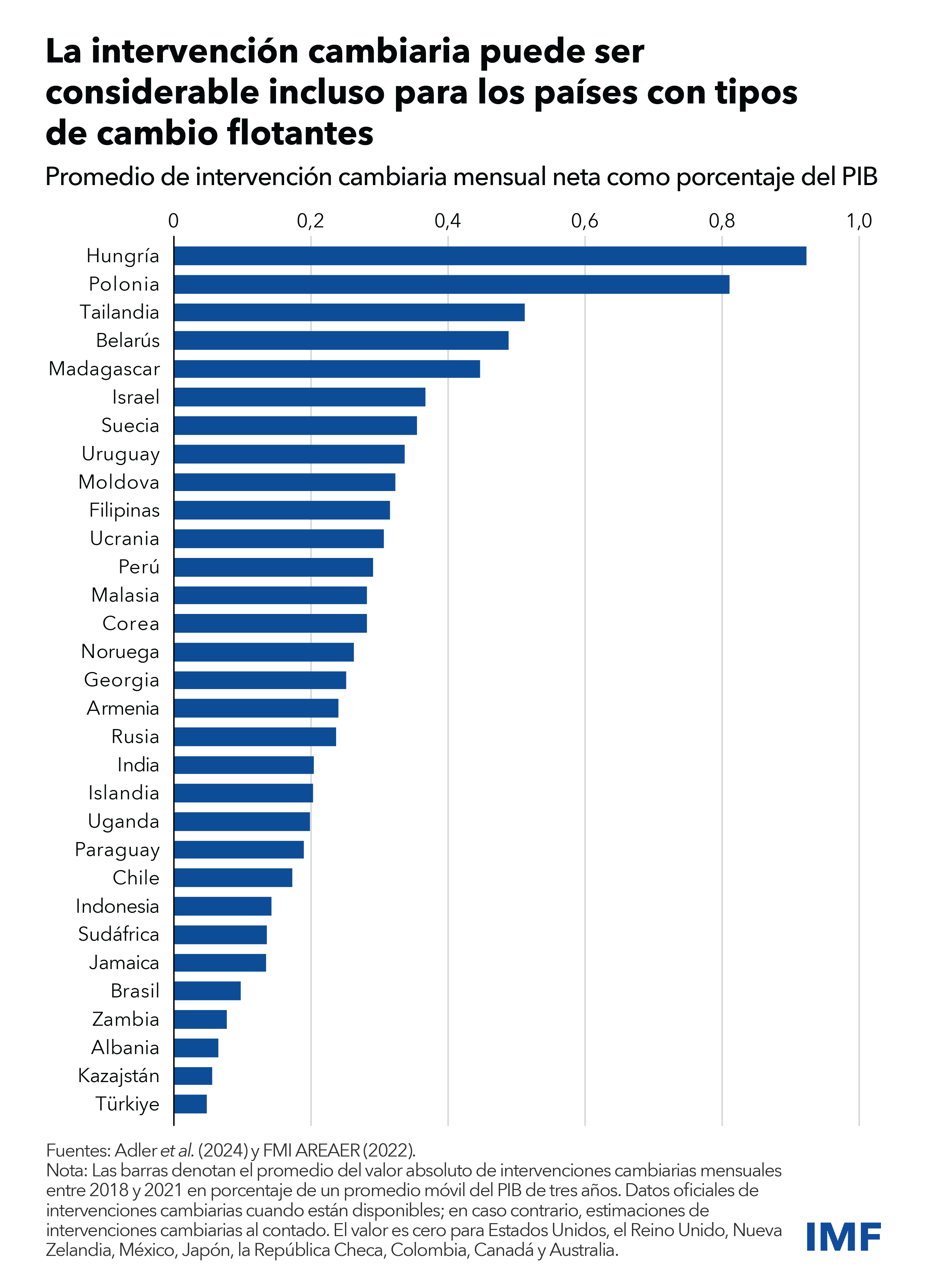

Nuestros principios detallan cuándo la intervención cambiaria puede ser útil incluso para los países con tipos de cambio flotantes, es decir, donde es el mercado quien determina principalmente el tipo de cambio. También señalan cuándo la intervención no es aconsejable.

Estamos trabajando para incorporar estos principios, publicados por primera vez en diciembre, en nuestros exámenes anuales sobre la situación económica de los países miembros, conocidos como consultas del Artículo IV. También analizaremos estas cuestiones durante encuentros y conversaciones con los países miembros en las próximas Reuniones Anuales del FMI y el Banco Mundial en Washington.

La intervención cambiaria como parte del conjunto de herramientas

Los países con tipos de cambio flotantes suelen elegir una meta de inflación y, para alcanzarla, utilizan las tasas de interés. En estos casos, se permite que los tipos de cambio se ajusten libremente para que se equilibre mejor la demanda de importaciones y exportaciones y así contribuir a mantener los saldos externos.

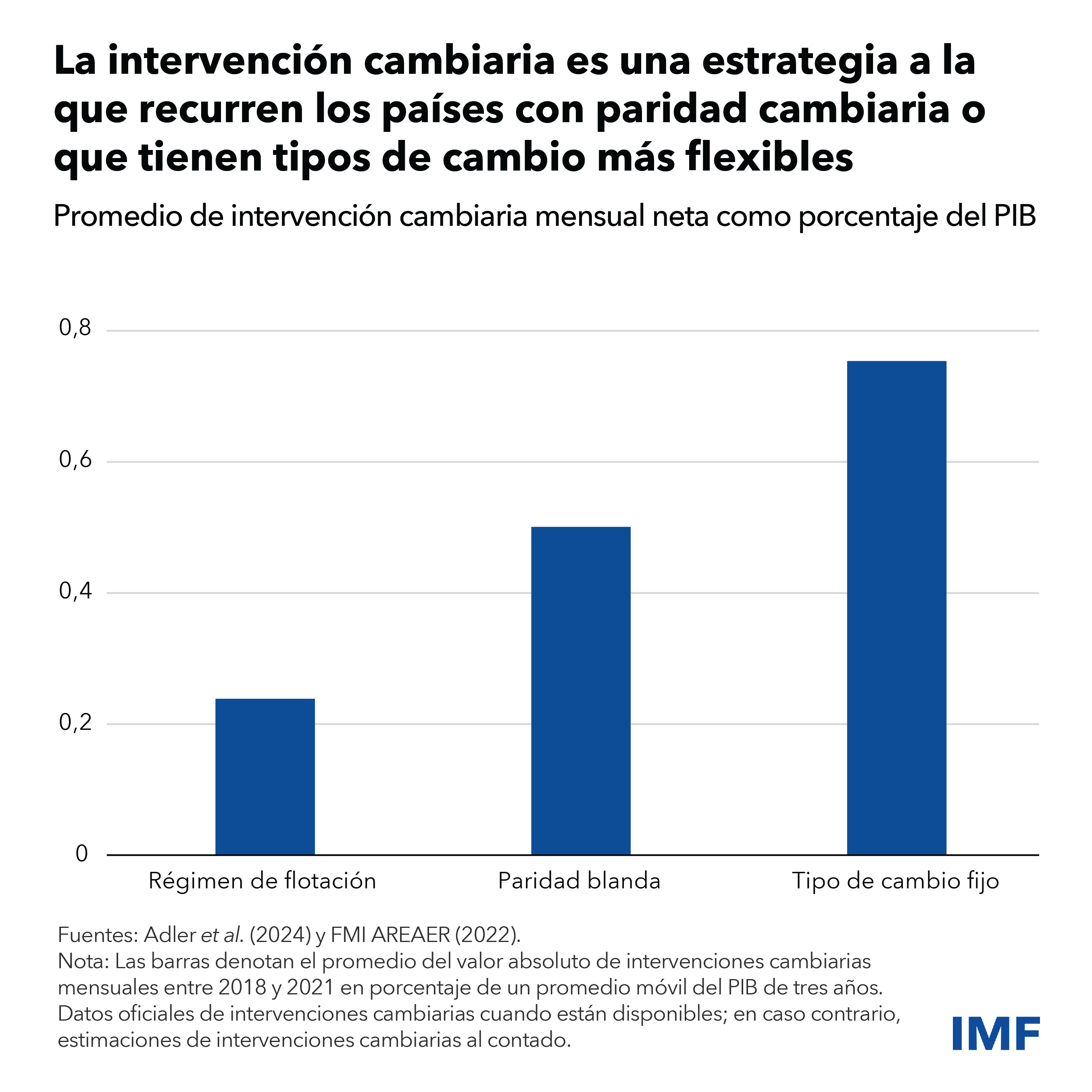

En el otro extremo del espectro, alrededor de dos tercios de los países vinculan su moneda a otra o gestionan de alguna forma el tipo de cambio. En estos casos, las tasas de interés de los bancos centrales siguen de cerca las tasas fijadas por el país ancla, y no pueden utilizarse de forma independiente para responder a la demanda interna o a los shocks de oferta. Por lo general, se utiliza la intervención en paralelo para mantener la paridad cambiaria.

Los principios se centran en los países con tipos de cambio flexibles. La mayoría de las economías avanzadas tienen tipos de cambio totalmente flexibles, conocidos como de libre flotación. Algunos, como Canadá, el Reino Unido y Estados Unidos, casi nunca intervienen, sino que dejan que los mercados determinen los valores de sus divisas, incluso en momentos de tensión. Sin embargo, los bancos centrales de otros regímenes flotantes todavía intervienen en ocasiones.

Nuestro Marco Integrado de Políticas (MIP) reconoce que las economías abiertas desde el punto de vista financiero pueden ser más vulnerables a los shocks, por lo que los tipos de cambio totalmente flexibles no siempre funcionan bien. Por ello identificamos tres circunstancias en las que los bancos centrales podrían considerar un intervención cambiaria para hacer frente a un shock importante:

- Cuando los mercados de divisas se tornan ilíquidos, un banco central puede utilizar intervenciones cambiarias para gestionar cambios bruscos en las condiciones financieras que puedan surgir de las presiones sobre los flujos de capital y los tipos de cambio y que amenacen la estabilidad macroeconómica y financiera.

- En el caso de las exposiciones cambiarias sin cobertura, un banco central puede utilizar intervenciones cambiarias para contrarrestar una caída brusca de la moneda que, de otro modo, conduciría a una crisis, por ejemplo, una que implique incumplimientos a gran escala del sector privado en la deuda denominada en dólares.

- Cuando cabe la posibilidad de que una depreciación brusca provoque no solo un aumento temporal de los precios de los bienes y servicios, sino que también eleve las expectativas de inflación, el banco central puede considerar una intervención cambiaria junto con el aumento de las tasas de interés para contener esos impactos. El uso complementario de intervenciones cambiarias puede reducir el impacto adverso en el crecimiento de la contracción de la política monetaria.

Estos casos están incorporados en los modelos conceptuales y cuantitativos del MIP, y también se basan en trabajos empíricos y consideraciones ajenas a los modelos.

Inconvenientes de la intervención

Nuestro marco también reconoce que recurrir a la intervención cambiaria puede implicar renunciar a algunas de las ventajas de la flexibilidad cambiaria total en términos de ajuste macroeconómico, como la de que las personas y las empresas alternen entre bienes y servicios nacionales y extranjeros. Otra consideración importante es el costo de acumular y mantener reservas para intervenciones cambiarias.

La intervención también puede tener efectos colaterales no deseados. El uso excesivo de intervenciones puede entorpecer el desarrollo de los mercados de divisas al reducir los incentivos del sector privado para la compraventa de divisas o la cobertura cambiaria. Las expectativas de que el banco central intervendrá para frenar las pérdidas también pueden crear riesgo moral. Además, una comunicación deficiente de la intervención cambiaria puede causar confusión sobre la función de reacción de la política del banco central y su principal instrumento para alcanzar la meta de inflación.

Unir todas las piezas

Habida cuenta de estos inconvenientes, el MIP recomienda intervenir solo en los casos que hemos descrito anteriormente y cuando los shocks son lo suficientemente grandes como para amenazar la estabilidad económica o financiera, como sería una fluctuación inusualmente pronunciada del tipo de cambio o las condiciones financieras. En estos casos, no se debe recurrir a la intervención para evitar el ajuste de las políticas monetaria y fiscal. Además, si las reservas son escasas, puede que sea mejor conservarlas hasta que se vislumbren shocks más graves.

Cuando se determina que es adecuado intervenir, esta intervención es más eficaz como parte de un enfoque combinado de políticas que integre otros instrumentos macroeconómicos y financieros. Ya antes de que se produzca un shock, los países tendrían que optar por profundizar sus mercados de divisas, para que resistan mejor las tensiones. La aplicación de medidas macroprudenciales adecuadas puede reducir el endeudamiento arriesgado en moneda extranjera. También, los países pueden anclar mejor las expectativas de inflación para reducir la necesidad de intervención en caso de shock.

Este marco actualiza nuestro asesoramiento y considera un uso más integrado de una gama más amplia de instrumentos de políticas para hacer frente a las fricciones del mercado y los grandes shocks. También se pretende fomentar el diálogo sobre políticas con los países miembros en el contexto del examen periódico que realizamos de sus vulnerabilidades y sus posibles respuestas. Cuando los países se preparan para hacer frente a una incertidumbre persistente y shocks futuros, el MIP puede ayudarlos a adaptar el proceso a sus circunstancias particulares.