(foto: KHAM/Reuters/Newscom)[/caption]

(foto: KHAM/Reuters/Newscom)[/caption]

Por Martin Mühleisen, Tryggvi Gudmundsson y Hélène Poirson Ward

El impacto económico de la pandemia de COVID-19 en las economías de mercados emergentes superó por lejos el de la crisis financiera mundial. A diferencia de otras crisis, la respuesta ha sido decisiva, al igual que en las economías avanzadas. Con todo, las políticas convencionales están tocando límite y las políticas no convencionales no están exentas de riesgo.

Una pandemia aún en curso

La pandemia de COVID-19 aún no ha tocado a su fin en el universo de los mercados emergentes (véase la lista de países en el gráfico), lo cual plantea riesgos tanto para las poblaciones como para las economías. En tanto que países como China, Uruguay y Vietnam han logrado contener el virus, otros como Brasil, India y Sudáfrica continúan luchando con un aumento de las infecciones.

El impacto económico ha sido aún más grave dado que las economías de mercados emergentes sufrieron los embates de múltiples shocks. Un factor que agravó los efectos de las medidas internas de contención ha sido la contracción de la demanda externa. La situación ha sido especialmente dura para los países que dependen del turismo, debido a la caída de los viajes, y para los exportadores de petróleo, dado que los precios de las materias primas colapsaron. Como se proyecta que el comercio internacional y los precios del petróleo disminuirán más de 10% y de 40%, respectivamente, es probable que las economías de mercados emergentes enfrenten una empinada cuesta hacia la recuperación, a pesar de que las salidas de capital se han estabilizado y de que los diferenciales soberanos han retrocedido en comparación con la marcada volatilidad observada en los mercados en el mes de marzo.

No es de sorprender entonces que la actualización de junio del informe Perspectivas de la economía mundial proyecte que las economías de mercados emergentes se contraerán 3,2% este año; la caída más pronunciada sufrida por el grupo desde que se llevan registros. Comparativamente, durante la crisis financiera mundial, el crecimiento del grupo se vio significativamente afectado, pero tocó fondo en un 2,6% positivo en 2009.

Firmes políticas de respuesta

La crisis habría sido peor aun sin las extraordinarias políticas de respaldo desplegadas. Indudablemente, las firmes medidas de política adoptadas por las economías avanzadas provocaron un vuelco en las condiciones de mercado que permitió a las economías de mercados emergentes reanudar el financiamiento externo en abril y mayo, lo cual ha contribuido a niveles históricos de emisión de bonos hasta la fecha (USD 124.000 millones a finales de junio). Pero no todos los países han visto mejorar su fortuna. Los exportadores de petróleo, los países preemergentes y los que se encuentran sumamente endeudados están experimentando un shock financiero más profundo que encareció los empréstitos o, lo que es peor, puso tope a su acceso a los mercados.

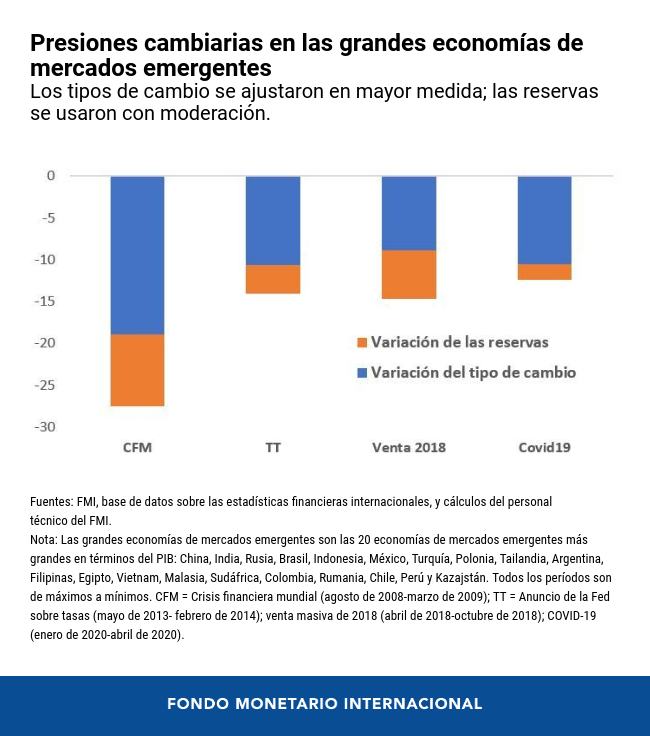

Las medidas de respaldo de las economías avanzadas les dieron a las autoridades de las economías de mercados emergentes margen de maniobra para poder amortiguar el golpe económico. A diferencia de otros episodios en los cuales las economías de mercados emergentes tendieron a adoptar políticas más restrictivas para evitar rápidas salidas de capital y el efecto inflacionario de la depreciación cambiaria, sus reacciones en esta crisis han sido más parecidas a las demostradas por las economías avanzadas (véase el observatorio de políticas del FMI). La mayoría de las economías de mercados emergentes utilizaron colchones de reservas con más cautela y permitieron que el tipo de cambio se ajustara en mayor medida, en tanto que muchos países inyectaron la liquidez necesaria para que los mercados continuaron funcionando. Países como Polonia e Indonesia distendieron más las políticas macroprudenciales para apuntalar el crédito.

Al igual que sus pares más avanzados, muchas economías de mercados emergentes como Tailandia, México y Sudáfrica relajaron la política monetaria durante este ciclo. En algunos casos, el escaso margen de maniobra para recortar más la tasa de política monetaria y las tensiones observadas en los mercados condujeron al uso por primera vez de medidas monetarias no convencionales. Entre ellas cabe mencionar la compra de bonos públicos y de empresas, si bien los montos siguen siendo pequeños en comparación con los que manejan las economías avanzadas más grandes. Por el contrario, el uso de medidas relacionadas con los flujos de capital para evitar las salidas se ha mantenido hasta el momento más bien limitado.

En el flanco fiscal, se observa algo parecido. Las economías de mercados emergentes han adoptado una orientación fiscal más distendida para poder hacer frente a la crisis sanitaria, brindar respaldo a la población y a las empresas, y neutralizar los shocks económicos. Estas iniciativas, aunque no tan amplias como las emprendidas por las economías avanzadas, son significativamente mayores que las lanzadas durante la crisis financiera mundial.

De políticas convencionales a políticas no convencionales

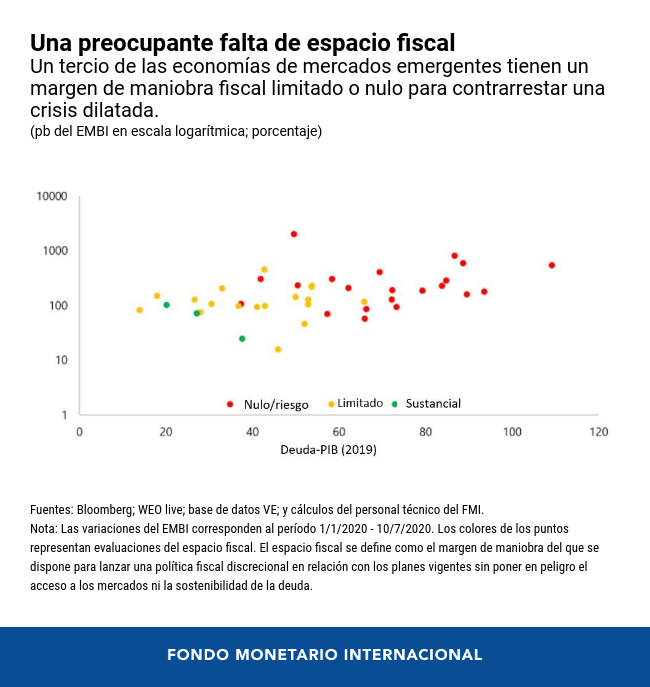

A pesar de estas medidas, las perspectivas de las economías de mercados emergentes continúan empañadas por una incertidumbre considerable. Entre los numerosos riesgos se destaca la posibilidad de que la crisis sanitaria resulte más dilatada, lo cual perjudicaría más vidas y podría tener consecuencias económicas fatales. Hacer frente a una desaceleración más profunda será difícil porque la mayoría de los mercados emergentes entraron en la crisis actual con limitado margen de maniobra para desplegar medidas de respaldo tradicionales de tenor fiscal, monetario y externo. Además, gran parte de ese margen de maniobra ya ha sido utilizado para las medidas adoptadas en los últimos meses, lo cual podría obligar a algunos países a recurrir a medidas menos convencionales.

Entre ellas cabría mencionar desde los controles de precios y restricciones comerciales hasta una política monetaria menos convencional y medidas para relajar las regulaciones crediticias y financieras. Algunas de estas medidas —que también están siendo utilizadas por algunas economías avanzadas y de bajo ingreso— acarrean costos significativos, particularmente si se las aplica de manera intensiva. Las restricciones a las exportaciones, por ejemplo, podrían distorsionar seriamente el sistema multilateral de comercio, y los controles de precios podrían obstaculizar la circulación de bienes hacia quienes más los necesitan.

La eficacia de otras políticas no convencionales dependerá de la credibilidad de las instituciones; por ejemplo, si un país ha llevado una política monetaria históricamente creíble. A medida que atravesamos la actual crisis, es escaso el tiempo del que disponemos para analizar los riesgos y los beneficios de estas medidas debidamente y de manera cuidadosa.

Aún no estamos fuera de peligro

Las economías de mercados emergentes han atravesado la primera fase de la crisis relativamente bien, pero la próxima podría ser mucho más ardua. El virus se mantiene presente, las condiciones financieras aún son frágiles y el margen de maniobra para las políticas es más pequeño, especialmente en el caso de los países que enfrentan fuertes riesgos en torno a la sostenibilidad de la deuda. Este último grupo es bastante extenso. Al comienzo de la crisis, aproximadamente un tercio de todas las economías de mercados emergentes tenían altos niveles de deuda y, según las evaluaciones, o bien no disponen de espacio para ampliar la política fiscal discrecional o cuentan con un espacio significativamente precario.

A medida que la crisis siga su curso, existe también un grave riesgo de que los problemas de liquidez se transformen en problemas de solvencia. Además de los problemas que aquejan a la deuda soberana, los riesgos de incumplimiento por parte de las empresas son alarmantemente elevados en una serie de economías de mercados emergentes. Por añadidura, la crisis ha golpeado con especial fuerza a los pobres, y este aumento de la desigualdad hará recrudecer las dificultades para las políticas en muchos países.

La complejidad de estas dificultades requiere una política de respuesta multifacética. Primero, las políticas internas deben estar concebidas para dar lugar a un crecimiento más duradero e inclusivo. Segundo, se necesitará un mayor respaldo de los prestamistas bilaterales y multilaterales si el acceso al mercado sigue siendo precario. Hasta el momento, el FMI ha brindado a 22 economías de mercados emergentes aproximadamente USD 72.000 millones (DEG 52.000 millones) en asistencia financiera. Por último, en el caso de los países con una deuda que resulte insostenible, será necesario encontrar una resolución oportuna y duradera de estos problemas, buscando una amplia distribución de la carga entre los acreedores, incluso los del sector privado. Estas dos últimas dimensiones serán analizadas en dos próximos blogs sobre el crédito del FMI y el papel del FMI en la resolución de las deudas.