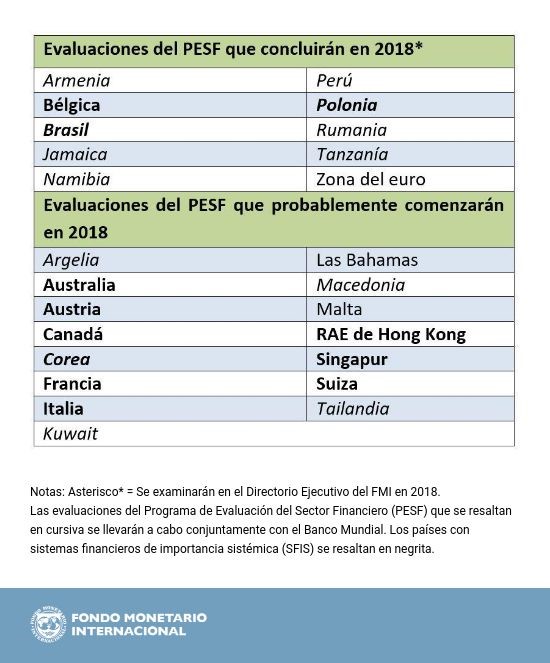

En 2018 el FMI llevará a cabo diez evaluaciones de sistemas financieros de países miembros, con el fin de identificar riesgos y proponer políticas que refuercen la estabilidad financiera. Tres de los exámenes de este año corresponderán a países con sistemas financieros de importancia sistémica: Bélgica, Brasil y Polonia. Además, expertos del FMI evaluarán la estabilidad financiera de la zona del euro. Las demás evaluaciones de la estabilidad financiera se dedicarán a Armenia, Jamaica, Namibia, Perú, Rumania y Tanzanía.

A continuación se detallan algunos de los aspectos más destacados de las evaluaciones en el marco del Programa de Evaluación del Sector Financiero (PESF) que se realizarán en 2018 en los siguientes países:

Armenia: Desde la evaluación de 2012, los bancos armenios han mejorado sus coeficientes de capital y han reforzado la supervisión. Sin embargo, las vulnerabilidades persisten, debido a la elevada dolarización del sistema financiero, que amplifica la exposición del país a los shocks procedentes del extranjero. Durante la evaluación se examinará la resistencia de los bancos a riesgos externos —como un agotamiento de la liquidez en divisas— y se analizarán las necesidades de consolidación bancaria, así como la adecuación del marco prudencial para mitigar los riesgos de la dolarización.

Brasil: El país ha iniciado una etapa de recuperación tras la recesión más grave de su historia, pero se requieren importantes ajustes fiscales y hay incertidumbre política. Con este telón de fondo, el FMI evaluará los riesgos y vulnerabilidades de los bancos; por ejemplo, los que se derivan del sector empresarial, del nexo entre gobiernos y los bancos que mantienen la deuda nacional y de las conexiones con el amplio sector de la gestión de activos. También se hará hincapié en la evaluación de los factores que ayudaron a los bancos a soportar la recesión; el papel de la banca pública, que mantiene más de la mitad de los activos del sector bancario, y la reforma del sector del crédito dirigido.

Zona del euro: Las autoridades europeas han avanzado muchísimo en la construcción de una unión bancaria que viene a complementar la unión monetaria, incluso coincidiendo con sus esfuerzos por abordar el legado de la crisis financiera mundial y las tensiones sobre los balances provocadas por la deuda pública. No obstante, el proyecto dista de estar completo. El principal problema es cómo conciliar las circunstancias y prioridades nacionales con la necesidad de armonizar y garantizar la igualdad de condiciones en materia de supervisión bancaria, política macroprudencial, preparación para afrontar crisis y su gestión, y gestión de liquidez sistémica.

Perú: Los bancos parecen ser fuertes, pero se observan una concentración del sector bancario y una fuerte dolarización de la economía. Durante la evaluación, se estudiarán medidas para seguir reduciendo los riesgos derivados de la dolarización, incrementar la competencia en los servicios financieros y fortalecer los mercados monetarios y de capitales poco desarrollados. Otros ámbitos importantes serán los mandatos institucionales y las líneas de responsabilidad en la supervisión financiera, la política macroprudencial, y la gestión y la resolución de crisis.

Polonia: Los riesgos sistémicos parecen estar bien contenidos, teniendo en cuenta los elevados niveles de capital bancario y liquidez, así como la solidez de la economía. La evaluación analizará la supervisión financiera de todos los tipos de instituciones de depósito, como las cooperativas, incluidas las de crédito, y las compañías de seguros, así como el marco de gestión de crisis, puesto a prueba por la caída de algunas cooperativas pequeñas. Asimismo, el FMI estudiará las vulnerabilidades provocadas por el incremento de las presiones inflacionarias y la perspectiva de aumento de las tasas de interés, así como por el estrechamiento de los vínculos entre los sectores bancario y público.

Rumania: La economía crece a buen ritmo, respaldada por la política del gobierno diseñada para aumentar el gasto y bajar los impuestos, y una política monetaria expansiva. La evaluación se centrará en el aumento de las vulnerabilidades provocado por las exposiciones bancarias a la deuda pública, la concesión de hipotecas a tasas bajas y la gran proporción de deuda empresarial denominada en divisas. Asimismo, ofrecerá recomendaciones de política diseñadas específicamente para contener dichos riesgos y fortalecer los marcos macroprudenciales y de gestión de crisis elaborados por las autoridades responsables.

Además de las diez evaluaciones que se llevarán a cabo este año, está previsto que en 2018 se inicien 15 nuevas evaluaciones de la estabilidad financiera, que probablemente incluirán nueve sistemas financieros de importancia sistémica: Australia, Austria, Canadá, Corea, Francia, la RAE de Hong Kong, Italia, Singapur y Suiza. También es probable que se lleven a cabo evaluaciones de la estabilidad financiera en Argelia, Bahamas, Kuwait, la antigua República Yugoslava de Macedonia, Malta y Tailandia. Cinco de esas evaluaciones se realizarán conjuntamente con el Grupo Banco Mundial.

Las evaluaciones realizadas muestran que los países están adoptando mejores métodos de seguimiento y supervisión de las vulnerabilidades financieras. También están mejorando sus marcos de pruebas de tensión de la solvencia bancaria.

La aplicación de las reformas reguladoras adoptadas tras la crisis financiera mundial también está comenzando a cambiar claramente la situación. Sin embargo, tres ámbitos generales siguen presentando deficiencias y lagunas: el análisis de riesgos macrofinancieros; la supervisión de entidades bancarias y no bancarias basada en el riesgo, y la gestión de crisis. El FMI continuará centrado en estos problemas y cooperará con los países miembros para abordarlos.