(Versión en English)

¿Qué pasa si las economías avanzadas permanecen atascadas en un bache duradero caracterizado por un crecimiento tenue, tasas de interés bajas, poblaciones en proceso de envejecimiento y productividad estancada? Japón ofrece un ejemplo del impacto en los bancos, y nuestro análisis indica que las empresas de seguros, los fondos de pensiones y los administradores de activos también podrían estar expuestos a consecuencias de gran alcance.

Cabría decir que este escenario de malestar económico ya se ha materializado; después de todo, las tasas de interés y el crecimiento económico han estado en niveles bajos desde la crisis financiera de 2008. La pregunta es si el panorama posterior a la crisis representa una desaceleración temporal del ritmo de crecimiento al que hemos estado acostumbrados desde la Segunda Guerra Mundial, o si esto es lo que de ahora en adelante va a ser normal. Es cierto que en algunas economías avanzadas los rendimientos a largo plazo han aumentado últimamente, pero lo que nos enseñó la experiencia de Japón es que no podemos estar seguros de si el escape de la trampa de escaso crecimiento y tasas de interés bajas es algo que está a punto de suceder o si va a ser duradero.

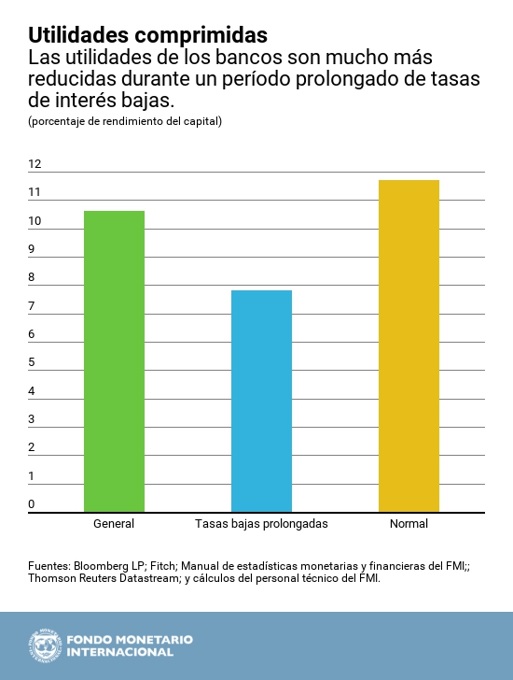

Márgenes deprimidos

En el capítulo 2 del Informe sobre la estabilidad financiera mundial (Global Financial Stability Report), preparado por el FMI, se analiza el impacto probable de un estancamiento prolongado. Algunas de las consecuencias ya parecen estar a la vista. La denominada curva de rendimientos, es decir, la diferencia entre las tasas de interés a corto y a largo plazo, ya se ha achatado. Para los bancos, que suelen obtener dinero en préstamo a tasas relativamente bajas por períodos cortos y prestarlo por períodos más largos a tasas más altas, esto se traduce en menores ingresos. A los bancos por lo general les resulta difícil reducir las tasas de interés de los depósitos a menos de cero, de tal manera que las tasas más bajas tienden a deprimir los márgenes. Y dada la probable disminución de la demanda de crédito de los hogares a medida que la población envejece y que persiste el crecimiento bajo, los mayores volúmenes de préstamos no pueden compensar los menores márgenes. En cambio, cabe prever un aumento de la demanda de servicios basados en comisiones y transaccionales.

Examinemos más detenidamente un escenario de estancamiento a largo plazo:

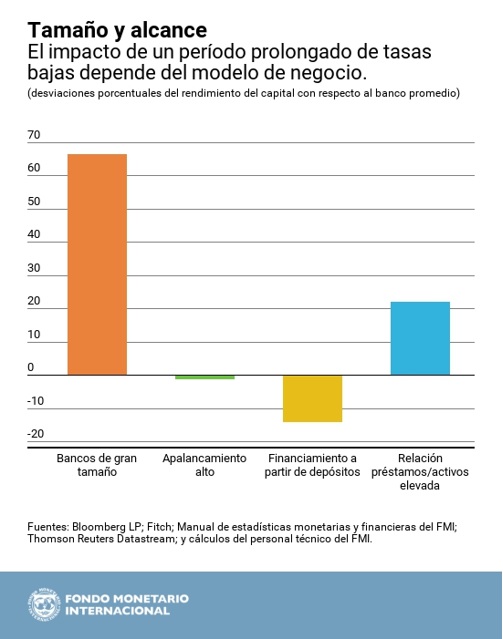

- Los bancos pequeños, financiados a partir de depósitos y menos diversificados serían los más perjudicados en este escenario. Podrían verse obligados a reducir costos para preservar sus utilidades, y, en última instancia, a fusionarse o a declarar quiebra.

- Los bancos más grandes probablemente se diversificarán en el extranjero, a medida que buscan alternativas nuevas y más rentables en los mercados emergentes.

- Las empresas de seguros de vida también ven amenazadas sus utilidades y su solvencia. Sus activos, o sus inversiones tales como bonos, suelen tener un plazo más corto que sus pasivos, o que las pólizas que suscriben. Esto significa que quizá tenga que volver a colocar los activos vencidos en inversiones con menores rendimientos, y al mismo tiempo seguir efectuando pagos cuantiosos por sus pólizas. Esto podría obligarlas a captar más capital.

- Los fondos de pensiones, al igual que las empresas de seguros de vida, quizá necesiten más capital. Además tendrían que reducir las prestaciones a largo plazo. La transición de los planes de pensiones de prestaciones definidas a contribuciones definidas continúa en marcha.

- En el caso de los administradores de activos, sus cuotas de mercado aumentan conforme más personas invierten sus ahorros de jubilación en acciones, bonos y fondos comunes. Puede ser que estos administradores absorban a algunos de los clientes de las empresas de seguros a medida que los ahorristas busquen sustituir productos garantizados pero de menor rendimiento, como los seguros de vida vitalicios.

¿Cómo deberían responder las autoridades y los reguladores a estos cambios en el panorama financiero? He aquí algunos principios generales:

- Facilitar la consolidación o liquidación de las empresas que quiebran, permitiendo así la mejora de la rentabilidad de los bancos restantes.

- Limitar los incentivos de modo que los bancos no asuman riesgos financieros excesivos.

- Introducir marcos que reconozcan las condiciones financieras de las empresas de seguros y los fondos de pensiones a través de evaluaciones coherentes de activos y pasivos en función de su valor económico, si es que esto aún no se hace.

Además, quizá las empresas administradoras de activos necesiten una supervisión más estricta a medida que su participación en el sistema financiero continúe creciendo. Concretamente, es posible que los reguladores deban vigilar las amenazas a la estabilidad financiera planteadas por la creciente popularidad de los fondos indexados pasivos, los cuales pueden reducir la diversidad de las inversiones y propiciar el comportamiento gregario entre los administradores de fondos.