(Versión en English)

En algunas economías de mercados emergentes, el endeudamiento y el ahorro en moneda extranjera —la denominada “dolarización”— son al parecer una reacción plausible frente a la crisis financiera y la inflación galopante. Pero la dolarización tiende a persistir muchos años después de haberse aliviado los problemas que le dieron origen, y limita la influencia del banco central en la actividad económica y la inflación.

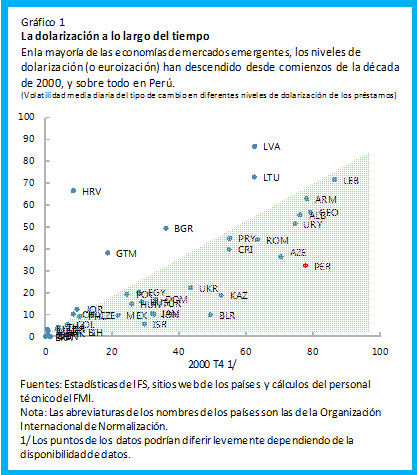

Por consiguiente, muchos países han tratado de reducir gradualmente el uso del dólar en la economía (gráfico 1). Una política de libre fluctuación del tipo de cambio de acuerdo con las condiciones del mercado facilitaría la desdolarización, ya que así ahorrar en dólares, en lugar de moneda nacional, se hace tan riesgoso como endeudarse en dólares.

El reciente shock de los términos de intercambio que afectado a numerosos mercados emergentes dolarizados ha dado más urgencia a este problema. La marcada contracción de los precios de exportación ha creado presiones de depreciación sobre las monedas de los países que exportan materias primas. La depreciación de la moneda produce ganadores (por ejemplo, los hogares que tienen ahorros en moneda extranjera) y perdedores (los hogares y empresas que obtienen préstamos en divisas, porque el costo del reembolso en dólares es mayor). En consecuencia, la probabilidad de incumplimiento de pago del préstamo aumenta, junto con los riesgos para el sector financiero.

Para las autoridades económicas de las economías sumamente dolarizadas la cuestión a dilucidar es si deben permitir que el tipo de cambio se ajuste totalmente al shock producido por la caída del precio de las materias primas, exponiendo al sector financiero a los efectos negativos sobre el balance, o si deben reducir la flexibilidad del tipo de cambio, incluso si eso entorpece el proceso de desdolarización.

En nuestro estudio examinamos datos de 33 economías de mercados emergentes correspondientes al período comprendido entre 1997 y 2015, y comprobamos que una mayor flexibilidad cambiaria reduce los incentivos para otorgar préstamos en dólares.

Efecto de la flexibilidad de tipo de cambio en la dolarización

Nuestras investigaciones sobre los efectos de la flexibilidad cambiaria en la dolarización pusieron de relieve lo siguiente:

Primero, el tipo de cambio ha fluctuado más en los países que posteriormente experimentaron una disminución importante de los préstamos en dólares (o sea, una reducción de al menos 20 puntos porcentuales en la dolarización de los préstamos durante el período de la muestra, a un nivel inferior al 20%).

Segundo, las estimaciones estadísticas confirman que una mayor flexibilidad del tipo de cambio acelera la desdolarización. Estos resultados son válidos incluso si se tienen en cuenta los efectos del diferencial entre las tasas de interés internas y externas, el marco macroeconómico de cada país (por ejemplo, si se aplican metas de inflación), los indicadores de volatilidad externa, el grado de volatilidad de la inflación y otros indicadores de riesgos internos. El análisis indica asimismo que el restablecimiento de una flexibilidad cambiaria (casi) total —y, con ello, los riesgos de conceder y obtener préstamos en moneda extranjera— incentivaría el ahorro y el endeudamiento en moneda nacional.

Los resultados del estudio indican que al afrontar un shock externo, las autoridades, si desean reducir la dolarización y controlar mejor la política monetaria, deberán permitir un ajuste total del tipo de cambio. No obstante, sigue existiendo el problema de cómo gestionar los riesgos derivados de los descalces en los balances, es decir, el problema de los hogares y las empresas que se endeudan en dólares pero que perciben ingresos denominados en una moneda nacional depreciada.

El caso de Perú

Perú —país productor de materias primas— se presta bien al estudio de casos. Tras un período de hiperinflación a fines de los años ochenta y comienzos de los noventa, que culminó en un nivel de dolarización de alrededor de 90%, el país emprendió un importante programa de reformas macroeconómicas. La adopción de una nueva ley de responsabilidad fiscal ayudó a mantener bajos el déficit y el endeudamiento, en tanto que el régimen de metas de inflación, adoptado en 2002, reforzó la confianza en la moneda nacional. Así, la tasa de inflación de Perú, cuyo promedio anual desde 2002 es de 2¾%, es una de las más bajas en América Latina.

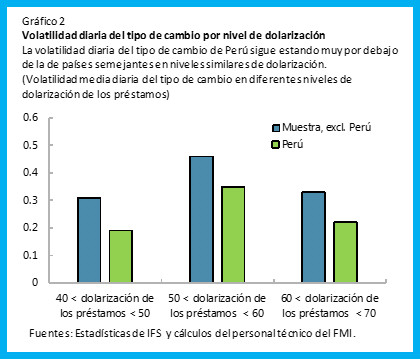

Al poner en orden la economía la dolarización disminuyó, pero en 2014 seguía siendo de alrededor de 40%. Con este nivel de dolarización, el sistema bancario seguía siendo vulnerable a las fluctuaciones del tipo de cambio. De hecho, para apuntalar su estrategia de atenuar los riesgos financieros derivados de la dolarización, el banco central combatió durante muchos años la volatilidad del tipo de cambio, lo cual podría haber limitado el grado de desdolarización en el país (gráfico 2).

No obstante, Perú ha adoptado recientemente medidas macroprudenciales (es decir, medidas orientadas a lograr una estabilidad financiera general más que a procurar la salud de determinadas instituciones) con el fin de abordar los riesgos para la estabilidad financiera y a mismo tiempo facilitar una desdolarización más rápida.

Entre otras cosas, el gobierno peruano tomó medidas para que a los bancos les resultara más costoso otorgar préstamos en moneda extranjera, por ejemplo, aplicando impuestos sobre la concesión de préstamos en divisas, imponiendo requisitos más estrictos para los préstamos en moneda extranjera (relaciones préstamo/valor más restrictivas) y reduciendo la rentabilidad de los depósitos en moneda extranjera para los bancos mediante un aumento del porcentaje de los depósitos que los bancos deben mantener en el banco central (es decir, un encaje legal más alto). Además, desde 2013 el gobierno ha adoptado metas explícitas de desdolarización y ha elevado los costos de concesión de préstamos en dólares para los bancos que no cumplan dichas metas.

Estos fuertes incentivos para reducir los préstamos en dólares de EE.UU. se contrapusieron a los incentivos para mantener depósitos de ahorro en esa moneda, puesto que el banco central resistió las presiones fundamentales a favor de una mayor depreciación de la moneda. Dado que los depósitos en dólares superan los préstamos en dólares, el banco central ha ido ofreciendo acuerdos de recompra, o repos, de moneda (compra de dólares a cambio de soles peruanos, con una promesa de revertir la transacción en una fecha fija). De este modo los bancos obtienen los soles que necesitan para otorgar préstamos en moneda nacional. Gracias a estas medidas prudenciales, la dolarización de los préstamos se redujo de 40% en 2014 a alrededor de 29% en los últimos meses, sin una compresión del crédito, lo cual facilitó la recuperación del crecimiento tras la desaceleración económica de 2014.

Sin perder de vista los riesgos para la estabilidad financiera, nuestras investigaciones indican que una mayor flexibilidad cambiaria reduciría aún más la dolarización en Perú y ayudaría a mantenerla en niveles bajos, y al mismo tiempo reducir la necesidad de adoptar medidas macroprudenciales en paralelo para subsanar los descalces en los balances, todo lo cual es aplicable también en varios otros países de mercados emergentes.