(Versión en English)

Se ha hablado mucho últimamente sobre el aumento de la deuda del sector privado en las economías de mercados emergentes. En nuestro reciente análisis, examinamos el sector corporativo en varios países y observamos que sus crecientes niveles de deuda podrían hacerlos vulnerables.

Las bajas tasas de interés mundiales registradas tras la crisis financiera mundial y las grandes cantidades de dinero volcado por inversionistas extranjeros han permitido a las corporaciones no financieras acumular niveles récord de deuda.

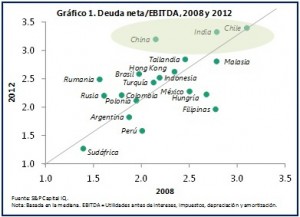

Después de la crisis, el crédito estaba fácilmente disponible, y la expansión económica contribuyó al crecimiento vigoroso de los ingresos, lo que ayudó a evitar que el apalancamiento aumentara a un nivel demasiado elevado y con demasiada rapidez. En los últimos tiempos, sin embargo, las perspectivas de un menor crecimiento están comenzando a ejercer presión sobre la rentabilidad de las empresas. Además, las mayores cargas de deuda han conducido a un aumento cada vez mayor de los gastos por intereses, a pesar de las bajas tasas de interés. Como resultado, la capacidad de las empresas para atender el servicio de su deuda se ha debilitado (gráfico 1).

Después de la crisis, el crédito estaba fácilmente disponible, y la expansión económica contribuyó al crecimiento vigoroso de los ingresos, lo que ayudó a evitar que el apalancamiento aumentara a un nivel demasiado elevado y con demasiada rapidez. En los últimos tiempos, sin embargo, las perspectivas de un menor crecimiento están comenzando a ejercer presión sobre la rentabilidad de las empresas. Además, las mayores cargas de deuda han conducido a un aumento cada vez mayor de los gastos por intereses, a pesar de las bajas tasas de interés. Como resultado, la capacidad de las empresas para atender el servicio de su deuda se ha debilitado (gráfico 1).

Vulnerables a una desaceleración de la economía

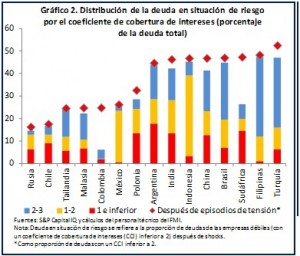

Estas presiones por el servicio de la deuda han dejado a las empresas más vulnerables a shocks, tales como grandes retiros de capitales extranjeros, incertidumbres geopolíticas o un fuerte aumento de las tasas de interés. En estas situaciones, los ingresos de las empresas podrían verse gravemente mermados, mientras que los costos de endeudamiento podrían elevarse drásticamente. Nuestro análisis basado en una muestra de 15.000 empresas grandes y pequeñas en mercados emergentes sugiere que una combinación de una disminución del 25% de los ingresos y un aumento del 25% de los costos de endeudamiento podría ampliar la proporción de empresas débiles y mermar su capacidad para atender el servicio de la deuda (gráfico 2).

Estos shocks podrían ocurrir dado que los ingresos se han reducido del 20%–30% en las empresas más débiles, mientras que los gastos por intereses aumentaron el 10%–50% después de la quiebra del banco de inversión estadounidense Lehman Brothers. Dentro de nuestra muestra de 15 países, las deudas de las empresas muy apalancadas y débiles podrían duplicarse, en US$740.000 millones, aumentando del 17% de la deuda corporativa total registrada actualmente al 35%.

Estos shocks podrían ocurrir dado que los ingresos se han reducido del 20%–30% en las empresas más débiles, mientras que los gastos por intereses aumentaron el 10%–50% después de la quiebra del banco de inversión estadounidense Lehman Brothers. Dentro de nuestra muestra de 15 países, las deudas de las empresas muy apalancadas y débiles podrían duplicarse, en US$740.000 millones, aumentando del 17% de la deuda corporativa total registrada actualmente al 35%.

Exposiciones a pérdidas cambiarias

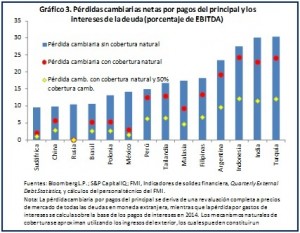

Otra fuente de vulnerabilidad se deriva de la exposición de las empresas a los riesgos cambiarios. La deuda externa va en aumento, y ahora representa más de una cuarta parte del total de la deuda corporativa en varios países. Desde la turbulencia experimentada en los mercados en mayo de 2013, las monedas han caído hasta un 30%, mientras que los rendimientos de los bonos públicos a largo plazo han aumentado casi 150 puntos básicos, en promedio.

Las corporaciones con elevados niveles de deuda en moneda extranjera podrían recibir un “triple golpe”: pérdidas cambiarias por pagos del principal y de los intereses de la deuda; menores ingresos fiscales, y mayores costos de refinanciación.

Nuestro análisis muestra que en algunos países una depreciación del 30% de los tipos de cambio nominales podría mermar los ingresos en un 20%–30%, incluso después de tener en cuenta los mecanismos naturales de cobertura relacionados con los ingresos externos (gráfico 3).

¿Son vulnerables los bancos?

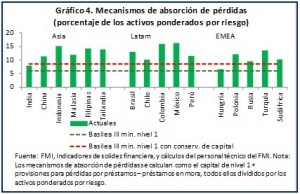

En la mayoría de los países, el sector bancario parece encontrarse en una situación saludable, con niveles suficientemente elevados de reservas de capital. Sin embargo, en algunos países el reconocimiento laxo de activos dudosos y la reclasificación de préstamos podrían ocultar el verdadero alcance del riesgo de calidad de los activos. En estos casos, existe el peligro de que el elevado nivel de pérdidas relacionadas con los préstamos corporativos sobrepase lo que se consideraban niveles adecuados de reservas de capital y provisiones por préstamos incobrables en los balances. Los países con provisiones bancarias débiles y mecanismos de absorción de pérdidas poco sólidos se encuentran en una situación de riesgo (gráfico 4).

En la mayoría de los países, el sector bancario parece encontrarse en una situación saludable, con niveles suficientemente elevados de reservas de capital. Sin embargo, en algunos países el reconocimiento laxo de activos dudosos y la reclasificación de préstamos podrían ocultar el verdadero alcance del riesgo de calidad de los activos. En estos casos, existe el peligro de que el elevado nivel de pérdidas relacionadas con los préstamos corporativos sobrepase lo que se consideraban niveles adecuados de reservas de capital y provisiones por préstamos incobrables en los balances. Los países con provisiones bancarias débiles y mecanismos de absorción de pérdidas poco sólidos se encuentran en una situación de riesgo (gráfico 4).

Sugerencias de política

La buena noticia es que en la mayoría de los países el apalancamiento corporativo aún no ha alcanzado niveles precarios. Por lo tanto, podrían adoptarse medidas preventivas para aliviar los riesgos sistémicos. Las autoridades deberían centrarse en varias cuestiones:

- Contener el rápido crecimiento del apalancamiento corporativo, en particular en moneda extranjera.

Implementar políticas macroprudenciales más firmes en aquellos países en que el crecimiento se ha visto impulsado por grandes entradas de capitales.

Implementar políticas macroprudenciales más firmes en aquellos países en que el crecimiento se ha visto impulsado por grandes entradas de capitales.- Mejorar la recopilación de datos exigiendo al mismo tiempo mejoras en la divulgación de información sobre los pasivos en moneda extranjera de las empresas, y reforzando la capacidad de resistencia de los bancos mediante la constitución activa de provisiones y la acumulación de capital.

En el caso de las empresas en los mercados emergentes, una puntada a tiempo podría ahorrar miles de millones en el futuro.