(Versiones en English, Português)

El FMI ha revisado a la baja considerablemente su pronóstico de crecimiento mundial para el 2012 y ahora prevé una recesión leve en la zona del euro. Naturalmente, un menor crecimiento mundial afectará a la actividad económica en América Latina y el Caribe.

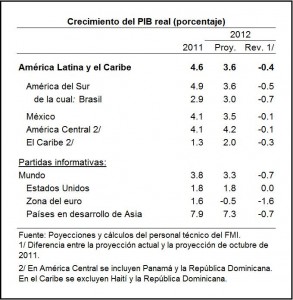

Concretamente, el FMI espera que la economía mundial crezca apenas 3¼% en 2012, ¾ puntos porcentuales menos que lo que pronosticamos en septiembre pasado.

Nuestro pronóstico para la economía estadounidense para 2012, sin embargo, no ha variado, ya que los datos recientes apuntan a una recuperación de la demanda interna más vigorosa —aunque todavía lenta— que compensará el deterioro del contexto mundial. En cambio, el retroceso de la demanda mundial si se espera que afecte los precios de las materias primas, con una caída de alrededor del 5% proyectada para el petróleo y de aproximadamente 14% para las otras materias primas.

Un crecimiento más tenue

En lo que respecta a América Latina y el Caribe, como adelanté en un artículo reciente en este blog, una economía mundial más débil y precios más bajos para las materias primas se traducen en perspectivas menos favorables (véase el cuadro). Hemos reducido nuestros pronósticos de crecimiento para la región en su conjunto alrededor de ½% para este año. En general, la corrección a la baja para América Latina es un poco menor que para la economía mundial, debido a que en gran parte de la región las economías aún disfrutan de un favorable impulso interno y de sistemas financieros estables.

En lo que respecta a América Latina y el Caribe, como adelanté en un artículo reciente en este blog, una economía mundial más débil y precios más bajos para las materias primas se traducen en perspectivas menos favorables (véase el cuadro). Hemos reducido nuestros pronósticos de crecimiento para la región en su conjunto alrededor de ½% para este año. En general, la corrección a la baja para América Latina es un poco menor que para la economía mundial, debido a que en gran parte de la región las economías aún disfrutan de un favorable impulso interno y de sistemas financieros estables.

Además, a pesar de la revisión reciente, los precios de las materias primas se mantendrán bastante por encima de su nivel de largo plazo, y el financiamiento externo se espera que siga siendo relativamente barato y de fácil acceso (véase el gráfico). Si bien la mayor incertidumbre global ha aumentado la volatilidad de los flujos de capitales, aún no observamos indicios que el nivel de estos flujos vaya a ser significativamente menor.

Sin embargo, hay un cierto grado de diversidad en las revisiones de nuestros pronósticos dentro de la región.

Sin embargo, hay un cierto grado de diversidad en las revisiones de nuestros pronósticos dentro de la región.

• En América del Sur, donde hasta hace poco el crecimiento superaba considerablemente el crecimiento tendencial, se espera que las condiciones externas menos favorables moderen a las presiones de sobrecalentamiento que se estaban gestando.

• Las perspectivas para México y América Central en líneas generales son las mismas que en octubre, dado que no hemos modificado nuestras perspectivas para Estados Unidos.

• Entretanto, el crecimiento en la región del Caribe seguirá lento, frenado por los débiles flujos de turismo procedentes de los países avanzados y el alto nivel de deuda pública.

Prepararse para lo peor

Es importante resaltar que las perspectivas para la región arriba descritas dependen de las medidas de política que se tomen en Europa. Allí las autoridades deben intensificar sus esfuerzos para contener la crisis y poner fin al aumento de las primas de riesgo de la deuda soberana y a la restricción del crédito bancario, que representan una amenaza para la economía mundial en 2012. Estos esfuerzos deberían estar respaldados por medidas de política apropiadas en otras regiones de economías avanzadas y emergentes. De lo contrario, como sugiere el escenario a la baja presentado como parte del reciente análisis del FMI sobre las perspectivas mundiales, el crecimiento mundial en 2012 podría ser alrededor de 2 puntos porcentuales más bajo, lo cual provocaría un descenso de los precios de las materias primas y agudizaría las tensiones financieras. Para nuestra región, esto significaría un menor dinamismo de las exportaciones, un deterioro de los términos de intercambio y condiciones de financiamiento más restrictivas.

Para resumir: ¿Cómo deberían responder las autoridades de nuestra región?

• Esperar lo mejor, pero prepararse para lo peor.

• Seguir reconstruyendo las defensas fiscales, y reforzando la credibilidad fiscal —la crisis de la zona del euro ilustra vívidamente los costos de perderla— y tener planes contingentes para el caso de que los riesgos en el panorama global se concreten.

• Estar preparados para relajar la política monetaria, pero solo en los casos en que la solidez institucional (incluido un tipo de cambio flexible) y el bajo nivel de inflación así lo permitan. Al mismo tiempo, se debe de vigilar atentamente cualquier signo de tensión en los sistemas financieros.