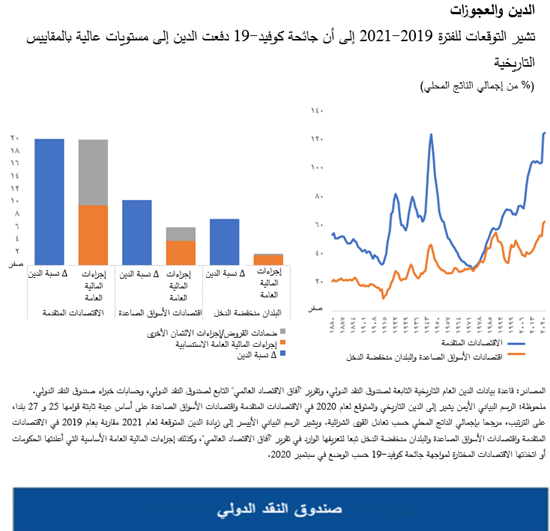

دفعت جائحة كوفيد-19 بمستويات الديون إلى ارتفاعات جديدة. فمقارنة بنهاية عام 2019، من المتوقع أن يرتفع متوسط نسب الدين في عام 2021 إلى 20% من إجمالي الناتج المحلي في الاقتصادات المتقدمة، و10% من إجمالي الناتج المحلي في اقتصادات الأسواق الصاعدة، وحوالي 7% في البلدان منخفضة الدخل. وتأتي هذه الارتفاعات فوق مستويات الدين العالية في الأصل بالمقاييس التاريخية. وبينما سيظل العديد من الاقتصادات المتقدمة لديه القدرة على الاقتراض، فإن الأسواق الصاعدة والبلدان منخفضة الدخل تواجه حدودا أضيق في قدرتها على تحمل ديون إضافية.

والواقع أن حوالي نصف البلدان منخفضة الدخل والعديد من اقتصادات الأسواق الصاعدة إما كان في أزمة مديونية بالفعل أو أنه معرض بشدة لمثل هذه الأزمة، مما يجعل زيادة ارتفاع الدين مدعاة للقلق البالغ. وإذ بدأت هذه البلدان تتعافى من الجائحة، فإن كثيرا منها يمكن أن يعاني من موجه تعثر اقتصادي ثانية ناجمة عن حالات العجز عن السداد وهروب رؤوس الأموال والتقشف المالي. ومن شأن منع هذه الأزمة أن يضع خطا فاصلا بين عقد ضائع وتعافٍ سريع يضع البلدان على مسار النمو المستدام. وكما يوضح بحث الصندوق الصادر مؤخرا*، فإن الإحجام عن إعادة هيكلة الدين إلى أن يقع العجز عن السداد يرتبط بانخفاضات أكبر في إجمالي الناتج المحلي، والاستثمار، والائتمان المتاح للقطاع الخاص، وتدفقات رؤوس الأموال الداخلة، مقارنة بما يكون عليه الوضع إذا أجريت عمليات إعادة هيكلة الديون على أساس وقائي.

ولم تقع أي أزمة دين حتى الآن بفضل الإجراءات الحاسمة التي اتُّخذت على صعيد السياسات من جانب البنوك المركزية، وسلطات المالية العامة، والدائنين الثنائيين الرسميين، والمؤسسات المالية الدولية في الأيام الأولى للجائحة. ورغم ضرورة هذه الإجراءات، فقد بدأت تصبح غير كافية بشكل سريع ومتزايد.

أولا، المبادرات المتخذة حتى الآن هي مبادرات مؤقتة بحكم تصميمها. فسوف تنتهي مع نهاية هذا العام مبادرة تعليق مدفوعات خدمة الدين* التي أطلقتها مجموعة العشرين في استجابة لدعوة الصندوق والبنك لدولي التي قوبلت بترحيب كبير. كذلك قدم الصندوق تمويلا طارئا قدره 31 مليار دولار لستة وسبعين بلدا عضوا، منها 47 بلدا منخفض الدخل، وتخفيفا لخدمة الديون لأفقر البلدان من خلال الصندوق الاستئماني لاحتواء الكوارث وتخفيف أعباء الديون. ومع الاحتياجات التي يتوقع أن تظل مرتفعة، فسوف تحتاج البلدان النامية تمويلا إضافيا بتكلفة منخفضة في عام 2021 وما بعدها.

ثانيا، يركز معظم الإجراءات المتخذة حتى الآن على السيولة – أي الحفاظ على منافذ التمويل المتاحة للبلدان، سواء من مصادر رسمية أو من السوق. ولكن مع استمرار الأزمة، يزداد بروز المشكلات المتعلقة بانعدام الملاءة – أي عدم القدرة على سداد الديون.

ولمنع وقوع أزمة مديونية في البلدان النامية، يتعين اتخاذ خطوات إضافية عاجلة.

فما هي المجالات التي ينبغي التحرك فيها؟

يجب تمديد العمل بمبادرة تعليق مدفوعات خدمة الدين حتى عام 2021. فبدون ذلك، ستضطر البلدان المستفيدة منها حاليا إلى اللجوء لإجراءات تقشفية تمكنها من استئناف مدفوعات خدمة الدين، مما يفاقم المعاناة الإنسانية التي سببتها الأزمة بالفعل. ويُتوقع أن يتيح تمديد المبادرة حوافز لمعالجة مشكلات الدين غير المستدام في وقت مبكر. فعلى سبيل المثال، يمكن ربط فترة التمديد ببرامج مع الصندوق والبنك الدولي تصمَّم للحد من مواطن الانكشاف لمخاطر الديون.

ويجب على البلدان المنكشفة لمخاطر الديون أن تعالج مواطن الانكشاف بصورة عاجلة من خلال الجمع بين إدارة الدين وإجراءات استعادة النمو. وإذا كان الدين في حدود مستدامة، ينبغي إعادة هيكلته، ويفضل أن يتم ذلك في أقرب وقت ممكن. وينبغي أن يتضمن ذلك مطالبات القطاع الخاص، حيثما وُجِد. ذلك أن تجاهل مشكلات انعدام الملاءة لا تؤدي إلا لزيادة الوضع سوءا.

وربما الأهم من ذلك كله هو الحاجة إلى إصلاح "تصميم" الديون الدولية، وهو ما يشمل عقود الدين السيادي، ومؤسسات كصندوق النقد الدولي ونادي باريس، وأطر السياسات التي تدعم إعادة الهيكلة المنظمة للديون. والهدف من ذلك هو إتاحة تخفيف عاجل وعميق بالقدر الكافي لأعباء ديون البلدان التي تحتاج إلى هذا التخفيف، الأمر الذي يعود بالنفع على النظام كله وليس على هذه البلدان وحدها.

وقد نشرنا اليوم تقريرا جديدا يقيِّم التصميم الحالي لعمليات إعادة هيكلة الديون المستحقة للقطاع الخاص ويقترح عددا من التحسينات الممكنة*. وجدير بالذكر أن الإطار التعاقدي الحالي كان فعالا إلى حد كبير في إعادة هيكلة السندات السيادية، ولكن إعادة الهيكلة التي حدثت مؤخرا في حالتي إكوادور والأرجنتين توضح المشكلات التي لا يزال يتعين معالجتها، بما في ذلك التوسع الكبير في تنوع الدائنين التجاريين والافتقار إلى شفافية الدين. فعلى سبيل المثال، ثبت أن الإطار أقل فعالية في إعادة هيكلة الحجم المتزايد من الديون غير الصادرة على هيئة سندات، وكذلك الدين المضمون بأصول والدين ذي السمات الشبيهة بالضمان. وفي حين أن شروط هذه القروض تظل غير معلنة في كثير من الحالات، فإنها تبدو شائعة إلى حد كبير في البلدان منخفضة الدخل المصدرة للموارد الطبيعية.

وبالنظر إلى أبعد من المطالبات المستحقة للقطاع الخاص، نجد أن الطرف الدائن في معظم الدين الرسمي حاليا هو بلدان دائنة غير أعضاء في نادي باريس ولا تتبع إجراءاته. ويؤدي هذا إلى زيادة صعوبة إعادة هيكلة الدين المستحق للدائنين الثنائيين الرسميين وضمان مشاركة كبيرة من كل من الدائنين الرسميين والمنتمين للقطاع الخاص، مقارنة بما كان عليه الوضع في حقبة سابقة.

ما الجوانب التي تتطلب الإصلاح في تصميم الدين الحالي؟

أولا، ينبغي أن يواصل الدائنون والمدينون تعزيز البنود التعاقدية للمساعدة على تحجيم الاضطرابات الاقتصادية التي تنشأ حين يمر المدينون بمشكلات. وقد نجح الصندوق وأطراف أخرى في تشجيع اعتماد شروط معززة للإجراء الجماعي في السندات الدولية. ولكن لا يزال يتعين القيام بالمزيد في هذا الصدد. فثمة حاجة لشروط مماثلة لتيسير إعادة الهيكلة المنظمة للديون التي لا تتخذ هيئة سندات. ومما يمكن أن يساعد أيضا استخدام شروط تنص على تعليق مدفوعات الدين أو تعليق خدمة الدين تلقائيا، كما يحدث في حالة الكوارث الطبيعية وغيرها من الصدمات الاقتصادية الكبيرة.

ثانيا، ينبغي زيادة شفافية الديون. فبدون معرفة ما تدين به البلدان بالفعل وبأي شروط، يتعذر على الدائنين اتخاذ قرارات إقراض مستنيرة. وبالإضافة إلى ذلك، فسوف يحجمون عن المشاركة في عمليات إعادة الهيكلة إذا لم يكونوا على علم بالشروط التي قدمها الدائنون الآخرون.

ثالثا، ينبغي أن يتفق الدائنون الثنائيون الرسميون على منهج مشترك للتعامل مع إعادة هيكلة الديون الثنائية الرسمية. وينبغي أن يكون هذا المنهج مقبولا من أعضاء نادي باريس والدائنين الآخرين. ومن الممكن أن تتضمن عمليات إعادة الهيكلة صحيفة شروط موحدة تتطلب من المدين الإفصاح عن ديونه بشفافية والسعي لعقد اتفاقيات إعادة هيكلة مع كل دائنيه – سواء الرسميين أو المنتمين للقطاع الخاص – بشروط متماثلة. ويسعى هذا المنهج لضمان تبادل المعلومات والاقتسام العادل للأعباء بين كل الدائنين. وبهذا، فمن المرجح أن يؤدي إلى زيادة المشاركة ويتجنب فترات التأخير المكلفة.

ولن يكون لهذه الإصلاحات كلها تأثير فوري. ورغم أن الأمر سيستغرق وقتا حتى يبدأ تأثير التحسينات التعاقدية على رصيد الدين، فإن منهجا موحدا لإعادة الهيكلة يضم تحت مظلته كل الدائنين الثنائيين – وهو ما تجري مناقشته حاليا في مجموعة العشرين – يمكن أن يُحْدِث فرقا حاسما على نحو شبه فوري.

دور الصندوق

يبذل الصندوق جهدا دؤوبا لمنع حدوث أزمة مديونية، ولدعم بلدانه الأعضاء من خلال المشورة بشأن السياسات، والتمويل، وتنمية القدرات. وسنواصل تقديم تخفيف لأعباء خدمة ديون البلدان الأفقر من خلال الصندوق الاستئماني لاحتواء الكوارث وتخفيف أعباء الديون. ونعمل أيضا على تعزيز شفافية الدين، بما في ذلك عن طريق سياسة أقوى لحدود الدين، وتقديم المساعدة الفنية في إدارة الدين، كما نتعاون مع مجموعة العشرين لتمديد أجل مبادرة تعليق مدفوعات خدمة الدين. وندعم التنسيق وإعادة هيكلة الدين بين المدينين والدائنين من خلال تحليل إجراءات استعادة الدين إلى حدود مستدامة، واشتراط مشاركة كبيرة من الدائنين حتى نقدم مساعداتنا المالية.

كل الأطراف المعنية لها دور يجب أن تؤديه

يقف العالم في منعطف حرج وينبغي ألا يقف مكتوف الأيدي في انتظار وقوع أزمة. فعليه مراجعة ترسانة أسلحته – وهي مهمة بدأناها منذ فترة في الصندوق. وينبغي أن يبذل قصاراه أيضا لمنع الوقوع مرة أخرى في مستنقع الدين السيادي، وللوقاية من هذه العاقبة إذا دعت الضرورة. فالبديل هو عجز عن السداد على نطاق واسع يلحق ضررا بالغا بالاقتصادات ويُحْدِث انتكاسة لعدة سنوات في مسار تعافيها من الأزمة. وتتعرض البلدان منخفضة الدخل لأكبر المخاطر في هذا الخصوص، كما يرجح أن تقع أكبر المعاناة على مواطني هذه البلدان في حالة حدوث أزمة دين.

وتتمثل الخطوات الأساسية في تمديد "مبادرة تعليق مدفوعات خدمة الدين"، ومعالجة مواطن الانكشاف لمخاطر الدين، وبناء تصميم أقوى للدين. ونهيب بكل الأطراف المعنية أن تقوم بدورها للحد من مخاطر وقوع الكوارث وتمهيد السبيل لنظام مالي أكثر أمانا.

* بالانجليزية

*****

كريستالينا غورغييفا، مدير عام صندوق النقد الدولي

جيلا بازارباشيوغلو هي نائب رئيس مجموعة البنك الدولي للنمو المتكافئ والمالية والمؤسسات (EFI) منذ الأول من أكتوبر 2018. وقد انضمت إلى المجموعة في يوليو 2015 قادمة من صندوق النقد الدولي حيث كانت نائبا لمدير إدارة الأسواق النقدية والرأسمالية ومسؤولة عن العمل المعني بتنظيم القطاع المالي والرقابة عليه وإدارة الأزمات. وقبل انضمامها إلى الصندوق، كانت نائب رئيس هيئة التنظيم والرقابة المصرفية في تركيا، وهو منصب عينت فيه بعد الأزمة المصرفية الكبرى التي تعرضت لها تركيا في فبراير 2001. وقبل ذلك، كانت تشغل منصب كبير الاقتصاديين لشؤون الأسواق الأوروبية الصاعدة في بنك استثمارABN AMRO بلندن.

رودا ويكس-براون تشغل منصب المستشار القانوني العام ومدير إدارة الشؤون القانونية بالصندوق. وهي تقدم المشورة للمجلس التنفيذي، والإدارة العليا، وخبراء الصندوق، وكذلك للبلدان الأعضاء في كل الجوانب القانونية ذات الصلة بعمليات الصندوق، بما في ذلك وظائفه الإقراضية والتنظيمية والاستشارية. وعلى مدار تاريخها الوظيفي في الصندوق، قادت السيدة ويكس-براون عمل إدارة الشؤون القانونية في مجموعة واسعة من المسائل المهمة المتعلقة بالسياسات والبلدان الأعضاء. وقد حررت مقالات وعدد كبير من الدراسات التي قُدِّمت للمجلس التنفيذي حول كافة جوانب قانون الصندوق، وشاركت في التدريس في حلقة دراسية حول هذا الموضوع أقيمت في جامعة تولين.

كذلك شغلت السيدة ويكس-براون منصب نائب مدير في إدارة التواصل بالصندوق، حيث قادت أنشطة التواصل في إفريقيا وآسيا وأوروبا؛ وقامت بدور أساسي في تطوير استراتيجية التواصل لدى الصندوق، وقادت جهود الصندوق الاستراتيجية للتواصل بشأن السياسات فيما يتعلق بموضوعات قانونية ومالية محورية.

والسيدة ويكس-براون حاصلة على درجة الدكتوراه في القانون من كلية الحقوق بجامعة هارفارد والبكالوريوس في الاقتصاد (بامتياز مع مرتبة الشرف) من جامعة هاورد. وقبل انضمامها إلى الصندوق، كانت تعمل في مكتب محاماة Skadden في واشنطن العاصمة. وهي عضو في نقابة المحامين بنيويورك، وماساتشوستس، وواشنطن العاصمة، وعضو في رابطة محاميي المحكمة العليا. والسيدة ويكس-براون عضو أيضا في مجلس إدارة TalentNomics, Inc.، وهي منظمة غير هادفة للربح تركز على تنمية القيادات النسائية على مستوى العالم.