وكشركة خاصة، لم تكن استقلاليته عن الحكومة محل تفكير آنذاك، وإن تحققت له هذه الاستقلالية لاحقا – بعد مضي 300 سنة – حين منحته الحكومة البريطانية في عام 1997 استقلاليته التشغيلية فيما يتعلق بالسياسة النقدية، على أن تصبح نافذة بعدها بعام.

وفي المُجْمَل، تعتبر استقلالية البنوك المركزية أمرا جديدا نسبيا – فقد اكتسبت الفكرة زخما في سبعينات القرن الماضي – ولكن تَبَيَّن أنها عامل قَيِّم ومحقِّق للاستقرار بالنسبة للبلدان التي تسعى لتحرير قرارات السياسة النقدية من التأثير السياسي. ومع ذلك، فبعد عشر سنوات من قيام البنوك المركزية بدور محوري في مواجهة الأزمة المالية العالمية، نجد أن البنوك المركزية حول العالم تجاهد لإنجاز المهام المنوطة بها في ظل ظروف صعبة. فمن أوروبا للأمريكتين، ومن إفريقيا إلى آسيا، يطالب الناخبون الساخطون وحكومات بلادهم بزيادة مساءلة البنوك المركزية، وأصبح بعضهم يتشكك في قيمة استقلاليتها التي كانت مصونة إلى حد القداسة يوما ما.

الأساس القانوني

وثقت عدة دراسات أهمية استقلالية البنوك المركزية. وبالفعل، توضح الأبحاث* القائمة على قاعدة بيانات الصندوق لتشريعات البنوك المركزية أن معظم قوانين البنوك المركزية تحتوي على "ركائز"، بصورة أو بأخرى، تقوم عليها استقلالية البنوك المركزية.

وبوجه عام، غالبا ما تعترف القوانين بأنه في حالة تلاعب الساسة بالسياسة النقدية لزيادة شعبيتهم قبل الانتخابات، فإن الأولوية التي يعطونها للمكاسب السياسية قصيرة الأجل يمكن أن تجلب معاناة اقتصادية طويلة الأجل في شكل تضخم مرتفع أو حتى مفرط. وهذا التدخل السياسي يمكن أن يقوض أهداف البنوك المركزية – مثل استقرار التضخم بالتدريج، وفي بعض البلدان، التوظيف الكامل للعمالة – وقد يخلق مخاطر طويلة الأجل تشكل تهديدا للاستقرار الاقتصادي والمالي.

وقد نبهت إلى ذلك السيدة جانيت يلين، رئيس مجلس الاحتياطي الفيدرالي سابقا، حين قالت إن "البنوك المركزية تضطر أحيانا إلى القيام بأمور لا تحظى بشعبية آنية من أجل صحة الاقتصاد. وقد رأينا في الواقع نتائج اقتصادية مريعة في البلدان التي تخضع بنوكها المركزية للضغط السياسي."

البنوك المركزية تحت وطأة التجاذُب

منذ الأزمة المالية العالمية، اتبع الكثير من البنوك المركزية استراتيجيات أدت إلى توسع كبير في ميزانياتها العمومية. وفي بعض الحالات، كلفتها الحكومات بوظائف جديدة أو إضافية لتحقيق الاستقرار المالي فوق مهامها المتعلقة باستقرار الأسعار. وفي بعض الأوساط، أدى الشعور بالقلق إزاء توسع أنشطة البنوك المركزية إلى التشكك في ضرورة استقلالية البنوك المركزية أو الدرجة الملائمة لها.

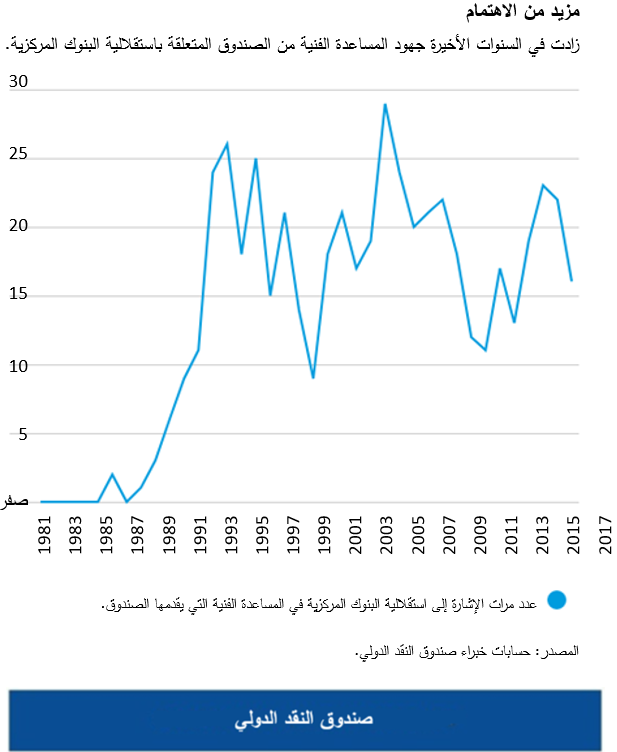

ويتأكد هذا التجاذُب بالفعل في ضوء الاتجاه العام والعناصر المكوِّنة لعمل الصندوق مع السلطات النقدية في البلدان الأعضاء. ففي رُبع زيارات خبراء الصندوق لتقديم المساعدة الفنية للعاملين في البنوك المركزية، تتضمن المناقشات قضايا تتعلق، بصورة أو بأخرى، باستقلالية البنوك المركزية.

ولا يزال الجانب الأكبر من هذا الاهتمام مركزا على تعزيز استقلاليتها في سياق التأكد من فعالية سياستها النقدية وتحديث عملياتها. ويؤكد هذا الأولوية الواضحة التي أصبحت توليها البنوك المركزية على مستوى العالم للوقاية مما يهدد استقلاليتها.

الاستقلالية والمساءلة: وجهان لعملة واحدة

وتُبرِز المناقشات المتواصلة عن استقلالية البنوك المركزية، في ضوء واقع ما بعد الأزمة، حقيقة مؤداها أن البنوك المركزية لا تعمل في فراغ ولا ينبغي لها أن تفعل ذلك. فالبنوك المركزية، كمؤسسات عامة، ينبغي أن تكون موضع مساءلة ملائمة من المُشَرِّعين ومن المجتمع.

والشفافية عنصر أساسي في هذه المساءلة الاجتماعية. ومن أمثلة الشفافية الملائمة نشر محاضر الاجتماعات، وسرعة الاستجابة لاستفسارات المُشَرِّعين، ونشر تقارير فنية مفصلة، وعقد اجتماعات مع وزراء المالية، وتنظيم مؤتمرات صحفية.

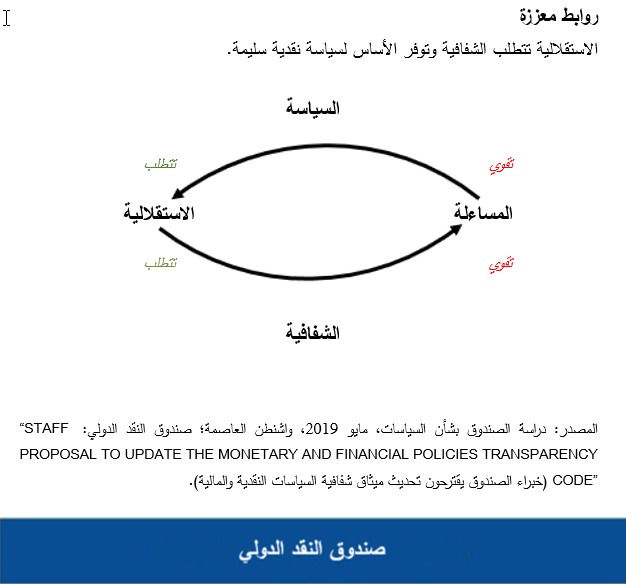

والرسم البياني أدناه يسلط الضوء على الروابط المهمة بين المفاهيم الأساسية التي تتألف منها حوكمة البنوك المركزية. وترتبط الاستقلالية والحوكمة بمفهوم الشفافية، وهي عنصر حيوي يسمح للبنوك المركزية المستقلة بإثبات فعاليتها ومسؤوليتها أمام الجمهور العام. أو، بكلمات السيد ليسيتيا غانياغو محافظ بنك احتياطي جنوب إفريقيا ورئيس اللجنة الدولية للشؤون النقدية والمالية (اللجنة التوجيهية لسياسات الصندوق): "حتى يقَدر المجتمع الأدوار التي نضطلع بها، علينا ... أن نصطحب المجتمع معنا في خطواتنا بحيث لا نكون نحن فقط من يدافع عن استقلاليتنا حين تتعرض البنوك المركزية للهجوم".

وفي فترة سابقة من هذا العام، اقترح* الصندوق ميثاقا جديدا لشفافية البنوك المركزية. ومن المتوقع أن يسهل الميثاق تحقيق شفافية أكبر لدى البنوك المركزية في ترتيبات الحوكمة والسياسات والعمليات ونتائج العمليات والتفاعل مع الأطراف المعنية الأساسية. ومن المنتظر أن يساعد هذا البنوك المركزية على التكيف مع بيئتها المتغيرة، وأن يحافظ على السبب الأساسي الذي يجعل استقلاليتها ضرورة مستمرة. ويشير المقترح بوضوح إلى أنه يُتوقع من البنوك المركزية أن تفسر وتبرر إجراءاتها وأن تصف قراراتها المتخذة في سياق تنفيذها للمسؤوليات المنوطة بها.

وثمة حاجة أيضا للاستقلالية والمساءلة من أجل ضمان الحوكمة الرشيدة* والحيلولة دون تدهور المؤسسات على المدى الطويل. فضعف الحوكمة والفساد لا يقتصران على الإضرار بالاقتصاد عن طريق إحداث خلل قصير الأجل، بل يتسلل تأثيره الضار إلى المؤسسات فيضعف فعاليتها. والبنوك المركزية غير محصنة من هذه الآثار.

حماية الاستقلالية

ولا شك أن الاستقلالية لا تزال مبدأ أساسيا في ضمان سلامة أداء البنوك المركزية – على وجه الخصوص، من منظور هدفها المعني باستقرار الأسعار. غير أن البنوك المركزية ستحتاج إلى تعزيز أدائها. فينبغي أن تعزز درجة الشفافية في قراراتها وإجراءاتها ذات الجوانب المتعددة، مع مراعاة الإفصاح الواضح للجمهور كعامل جوهري في هذا الخصوص.

ولن يتسنى ضمان استقلالية البنوك المركزية على المدى الطويل إلا بتعزيز حوكمة البنوك المركزية وزيادة شفافيتها ومساءلتها بصورة متزامنة. إنها الخطوة الأكيدة للمساعدة في إعادة بناء الثقة الجماهيرية في البنوك المركزية كمؤسسات يعتمد عليها تأخذ على عاتقها الدفاع عن السياسات الاقتصادية غير التضخمية والمنشئة لفرص العمل.

* بالانجليزية

توبياس أدريان يشغل منصب المستشار المالي ورئيس إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والسياسات النقدية والاحترازية الكلية والتنظيم المالي وإدارة الدين والأسواق الرأسمالية. وبالإضافة إلى ذلك، يشرف السيد أدريان على أنشطة بناء القدرات في البلدان الأعضاء بالصندوق.وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء.

وقد قام السيد أدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance وJournal of Financial Economics و Review of Financial Studies. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس. وقد تلقى دراسته الثانوية في الآداب والرياضيات في مدرسة Humboldtschule Bad Homburg.

أشرف خان يعمل خبيرا أول في شؤون القطاع المالي في إدارة الأسوق النقدية والرأسمالية بصندوق النقد الدولي. وهو يرأس عمل الإدارة المعني بحوكمة البنوك المركزية وشفافيتها وإدارة مخاطرها وإدارة عملاتها النقدية، كما يساهم في عمل الصندوق المعني بالتكنولوجيا المالية والتمويل الإسلامي، ويدير قاعدة بيانات الصندوق للتشريعات المصرفية.

وقبل انضمام السيد أشرف إلى الصندوق، كان رئيسا في إدارة الحوكمة والمحاسبة لدى بنك هولندا المركزي، ومستشار السياسات التجارية لمنظمة التجارة العالمية لدى وزارة الشؤون الاقتصادية في هولندا، ومحامي شركات لدى شركة المحاماة الدولية CMS Derks Star Busmann.

ويحمل السيد أشرف درجة الماجستير في كل من القانون الخاص الهولندي، والقانون الدولي من جامعة Vrije Universiteit بأمستردام، والفلسفة من جامعة جواهر لال نهرو في نيودلهي.

وكان السيد أشرف عضوا مؤسسا في مجلس كلية دوسينبرغ للعلوم المالية بأمستردام، وله العديد من المقالات المنشورة عن الحوكمة وإدارة المخاطر.