IMF的职能是维护国际货币金融体系的稳定,而加密资产正给该体系带来深刻的变化。

近年来,加密资产及其相关产品和服务已迅速增长。不仅如此,其与受监管金融体系的联系也在不断增加。政策制定者努力监测着这个不断变化的部门带来的风险,其中有许多活动都处于监管之外。事实上,我们认为它们可能很快将在一些国家演变为系统性金融稳定风险。

监管措施缺乏协调,可能助长潜在的破坏性资本流动。

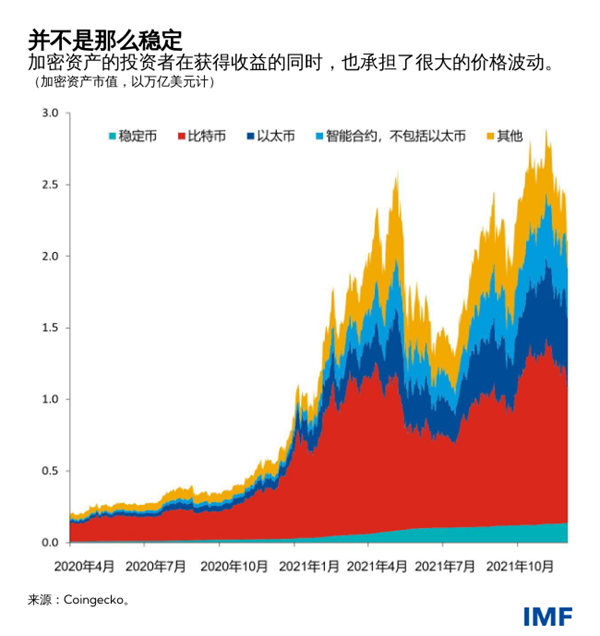

加密资产的市值已接近2.5万亿美元,这表明区块链等基础技术创新具有重要的经济价值,但也可能反映了过高估值环境下出现的泡沫。事实上,先前市场对奥密克戎变异毒株做出反应时,就出现过一轮针对加密资产的大规模抛售。

加密资产给金融体系带来的风险

确定估值并不是加密资产生态系统中的唯一挑战——风险的识别、监测和管理也给监管机构和企业带来了困难。例如,这包括加密资产交易所和钱包的操作风险和财务诚信风险,投资者保护问题,以及一些稳定币的储备资产不足和信息披露不准确等问题。此外,在新兴市场和发展中经济体,加密资产的出现可以加速我们所谓的“加密资产化”趋势——即这些资产会取代本国货币,规避外汇限制和资本账户管理措施。

这些风险凸显出为何我们现在就需要制定一套全面的国际标准,用来充分解决加密资产、相关生态系统及有关交易给金融体系带来的风险,同时为有用的加密资产产品及应用创造一个有利的环境。

金融稳定理事会应发挥协调作用,制定一个包含加密资产监管标准在内的全球性框架。其目标应在于为管理金融稳定风险和市场行为风险提供一套全面、协调的方法,其应能在各辖区得到一致的应用,同时最大限度地减少监管套利的可能性,避免将有关活动转移至要求较宽松的辖区。

加密资产的影响横跨各个部门乃至国境,这降低了国家层面举措的有效性。各国正在采用的策略截然不同,且在现有的法律法规下,可能无法在国家层面采取措施来覆盖加密资产的全部要素。重要的是,许多加密资产的服务提供商都是跨境运营的,这增加了监管执法工作的难度。监管措施缺乏协调,可能助长潜在的破坏性资本流动。

负责不同产品和市场的标准制定机构提供了不同程度的指导。例如,金融行动特别工作组(FATF)发布了基于风险的方法指南,以降低虚拟资产及其服务提供商的金融诚信风险。其他标准制定机构的行动则包括制定针对某类加密资产的广泛原则、制定规则来降低受监管实体的暴露风险以及建立信息交换网络等。虽然这些工作是有益的,但它们并未得到充分的协调,无法形成一个全球性的框架来管理在金融和市场诚信、金融稳定以及消费者和投资者保护方面存在的风险。

让监管在全球层面发挥作用

上述全球监管框架应针对各种活动和风险提供一个公平的竞争环境。例如,我们认为其应包含以下三方面内容:

- 应该对提供关键功能的加密资产服务提供商发放牌照或进行授权。这将涉及储备及资产的存储、转移、结算、托管等方面,类似于针对金融服务提供商的现有规则。应清楚说明牌照管理和授权的标准,明确指定责任主管当局,清晰界定各当局之间的协调机制。

- 应针对加密资产和稳定币的主要用例,量身定制地确定相关要求。例如,针对投资 的服务与产品的要求应类似于证券经纪商和交易商的相关要求,且由证券监管机构负责监管。针对支付 的服务与产品应符合与银行存款类似的要求,由央行或支付监督机构负责监管。无论加密资产的服务和产品最初是由哪家机构批准的,所有的监管机构(央行以及证券、银行监管机构等)都需要开展协调,以应对加密资产的各种不同且不断变化的应用所产生的风险。

- 当局应为受监管机构的加密资产敞口及业务参与提出明确的要求。例如,在银行、证券、保险、养老金领域的适当监管机构应针对不同类型的加密资产规定其资本和流动性要求以及风险敞口限制,并要求开展投资者适当性评估和风险评估。如果受监管实体提供托管服务,则应明确相关要求,以应对这些功能产生的风险。

一些新兴市场和发展中经济体面临着本国货币被加密资产替代(即所谓的“加密资产化”)的更紧迫、更严重的风险。面对“加密资产化”的挑战,当局需要对资本流动管理措施进行调整。这是因为,当人们通过不受监管的新工具、新渠道和新服务提供商来转移价值时,要使用现有监管工具来管理资本流动,可能会面临更大的挑战。

各方急需开展跨境协调与合作,以应对技术、法律、监管等方面的挑战。要为加密资产制定一套全面、一致和协调的监管方法,这是一项十分艰巨的任务。但如果我们现在就开始这么做,我们可以在获得底层技术创新好处的同时,实现维护金融稳定的政策目标。

加密资产有可能正在以深刻的方式改变着国际货币金融体系。IMF已经制定了一项战略,目的是在数字时代继续履行其职能。IMF将与金融稳定理事会和国际监管界的其他机构密切合作,为加密资产制定一套有效的监管做法。