IMF世界経済見通し

底堅さ増す回復

2017年7月

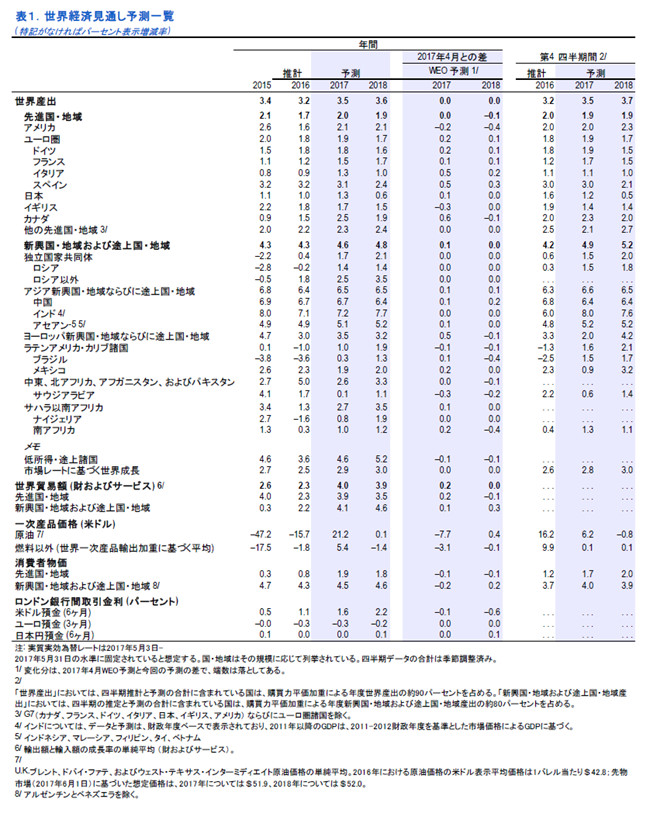

- 4月の世界経済見通し(WEO)で予想した世界経済の回復は引き続き順調で、世界産出の成長率は2017年が3.5パーセント、2018年は3.6%と見込まれている。世界全体の成長見通しに変更は無かったが、各国の寄与度はいくぶん異なっている。アメリカ経済の成長見通しは4月時点から下方修正されたが、これは主にアメリカの今後の財政政策が先に予測したほど拡張的でないという仮定を反映している。日本とユーロ圏の成長見通しは上方修正された。特にユーロ圏では、2016年終わりから2017年初めにかけて確認された経済活動のポジティブサプライズが底堅い勢いを示している。中国経済の成長予想も上方修正されたが、それは2017年第1四半期が堅調だったことと、今後も財政支援が続くという見通しを反映している。先進国・地域におけるインフレは抑制されたままで、総じて目標を下回っている。インフレは、ブラジル、インド、ロシアなどいくつかの新興国・地域でも低下してきている。

- 世界経済の成長予想における当面のリスクはほぼ均衡状態にあるが、中期的には依然として下振れ方向に傾いている。上振れリスクとしては、政治的なリスクが減少したヨーロッパで景気循環的な回復がさらに進み、より持続性あるものになる可能性が挙げられる。下振れリスクとしては、政策をめぐる不透明感が色濃い環境下で、高水準にある市場のバリュエーションと非常に低いボラティリティーを背景に市場調整の可能性が高まり 、経済成長とその期待に水を差す恐れがある。中国政府の一段と支援的な政策への傾倒は、特に信用の伸びが力強い中、中期的な成長の下振れリスクを高めている。アメリカをはじめとする先進国・地域における金融政策正常化は、予想より急速な世界金融環境の引き締めを引き起こす可能性もある。また、2017年4月のWEOで論じた内向き政策への傾倒や地政学的リスクなど、他のリスクは依然として顕著なままである。

- 2017年から2018年にかけての世界経済の成長見予測は2016年の推定値3.2パーセントより高いが、金融危機前の平均を下回っており、特に大半の先進国・地域そして一次産品輸出国の新興国・地域および途上国・地域でそうなっている。先進国・地域の多くは余剰生産力だけでなく、潜在成長にとって逆風である高齢化、投資の低迷、緩慢な生産性の伸びに直面している。弱いコア・インフレと賃金上昇圧力の見地から、政策決定の主眼は依然として、インフレ期待を目標まで引き上げ、産出ギャップを縮め、適切な分野で対外部門から国内部門へ需要のリバランスを図ることにある。潜在産出を増大させる改革があらゆる国・地域において不可欠だが、総産出量の伸びが緩やかである中、その伸びが所得配分全体で幅広く共有されることが一層重要になる。金融安定性へのリスクは、多くの国・地域で注意深く監視する必要がある。一次産品輸出国は歳入減に合わせて調整を続けながら、徐々に自国の成長源の多様化を図るべきである。

世界経済は勢いを維持

循環的な景気回復が続いている。ブラジル、中国、メキシコなどの経済規模の大きい新興国・地域および途上国・地域、またカナダ、フランス、ドイツ、イタリア、スペインなど一部の先進国・地域においては、2017年第1四半期の成長率が4月のWEOの予測値を上回った。第2四半期の高頻度データは世界経済が引き続き堅調に推移する兆候を示唆している。具体的には、世界貿易と鉱工業生産の伸びが2016年終わりと2017年初めに記録した非常に速いペースから鈍化しているものの、依然として2015年と2016年の水準を大幅に上回っている。購買担当者指数(PMI)は製造業およびサービス業が今後も堅調を維持することを示唆している。

一次産品とインフレ:原油価格は、アメリカ の高止まりする在庫と供給の増加を反映して下落している。消費者物価指数もまた、2016年後半の一次産品価格の高騰の影響が薄らぐ中で総じて低下し、大半の先進国・地域では中央銀行の目標を大幅に下回っている 。コア・インフレは概して安定したままである。新興国・地域でも総じて安定しているが、ブラジルやロシアなど一部諸国では大幅に低下している。

債券と株式市場:先進国・地域における長期債利回りは、3月以降低下していたが、6月下旬から7月上旬にかけて反発している。米連邦準備理事会(FRB)が6月に短期金利を引き上げたが、市場は依然としてアメリカの金融政策正常化が非常に緩やかな道のりをたどるとみている。フランス、イタリア、スペイン国債のドイツ国債に対するスプレッドは、選挙をめぐる不確実性の低下と景気回復の確かな兆候を理由に大幅に縮まった。先進国・地域における株価は依然として堅調で、企業収益について市場が引き続き楽観視していることを示している。市場はまた新興国・地域の見通しについても楽観的で、そのことは新興国・地域の株式市場が底堅さを増し、金利スプレッドがさらに縮小していることに反映されている。こうしたパターンに対し、石油輸出国は3月以降の大幅な原油安を反映して例外となっている。

為替相場と資本の流れ:6月末現在、米ドルの実質実効レートは3月以来約3.5パーセント下落した。一方、ユーロは、ユーロ圏の経済回復に対する信頼の高まりや政治的リスクの後退を受けて、同じ程度強含んでいる。同期間の新興国・地域の為替変動は比較的穏やかだった。メキシコペソが金融政策の引き締めとアメリカとの貿易摩擦懸念の後退を背景にやや上昇したほか、政情不安を理由にブラジルレアルが下落した。新興国・地域に向かう資本の流れは、2017年の最初の数カ月で非居住者ポートフォリオの流入の加速が目立つ中、底堅さを示している。

世界経済は2017年と2018年に成長加速へ

2016年の世界経済成長率は、現在は3.2パーセントと推定されており、これは2017年4月予測よりもわずかに高い。その主な理由は、イランの予想を大幅に上回る成長と、インドの国民勘定改定後の力強い経済活動である。経済活動は2017年に加速し、先進国・地域は2パーセント、新興国・地域および途上国・地域は4.6パーセント、世界全体では4月予測と変わらず3.5パーセントの伸びが予測されている。2018年の先進国・地域の成長予想は1.9パーセントと、2017年4月のWEOより0.1パーセントポイント低い。また、新興国・地域および途上国・地域の2018年の成長予想は、4月のWEOと変わらず4.8パーセントである。2018年の世界経済全体の成長予想は変わらず3.6パーセントである。上記の修正は後述するように、世界の二大経済国であるアメリカと中国の今後の政策に関する想定を変更したことによってもたらされたマクロ経済的な影響を反映している。

先進国・地域の経済

- アメリカの成長予測は、2017年は2.3パーセントから2.1パーセントに、2018年は2.5パーセントから2.1パーセントに下方修正された。2017年の下方修正は第1四半期の伸びが低調だったことが一因だが、特に2018年の下方修正の主な要因は、アメリカの財政政策変更のタイミングとあり方に不透明感が漂う中、財政政策が先に想定していたほど拡張的ではないという仮説に基づいている。財政刺激策に対する市場の期待も後退している。

- イギリスの2017年の成長予想も、第1四半期の予想より低調な経済活動を理由に下方修正された。

- これと対照的に、2017年第1四半期の成長が総じて予想以上に良好だったフランス、ドイツ、イタリア、スペインなどの多くのユーロ圏諸国は、2017年の成長予測が上方修正された。予想以上の成長は、2016年第4四半期の成長率の上方修正や2017年第2四半期の高頻度データと共に、従来予想よりも強い国内需要のモメンタムを示している。

- カナダの2017年の成長予測も上方修正された。その理由は力強い国内需要が第1四半期の成長率を3.7パーセントへと押し上げ、経済指標が第2四半期における底堅い経済活動を示唆していることにある。また、日本の2017年の成長予測も、個人消費、投資、輸出が第1四半期の成長を支えたことを理由にわずかに上方修正された。

新興国・地域および途上国・地域

新興国・地域および途上国・地域では、経済活動が引き続き加速するとみられており、成長率は2016年の4.3パーセントから2017年には4.6パーセントに、2018年には4.8パーセントになると予想されている。これら予測値は、4月予測から2016年が0.2パーセントポイント、2017年が0.1パーセントポイント上方修正されたことを反映している。最近のWEOにあるように、経済成長は主に一次産品の輸入国が原動力となっている。だが成長加速は、一次産品の大手輸出国において経済情勢が緩やかに改善していることも大いに反映している。大手輸出国は 2015年から2016年にかけて景気後退に陥ったが、これは一次産品価格の下落が理由あるいは状況悪化の原因であった。

- 中国経済の成長は、2017年は2016年と変わらず6.7パーセント、2018年にはいくぶん低下して6.4パーセントになると予想されている。2017年の予想は0.1パーセントポイント上方修正されたが、これは先に実施された政策緩和やサプライサイド(供給重視の)構造改革(産業業部門での過剰生産能力の解消に向けた努力など)が寄与し、第1四半期の成長率が予想を上回ったことを反映している。2018年の成長率予測は0.2パーセントポイント上昇修正された。これは、中国政府が自国の実質国内総生産(GDP)を2010年から2020年までに倍増させる目標を達成すべく、(特に大規模な公共投資を維持することで)必要な財政調整を遅らせるという予想を主に反映している。しかしながら、そうした遅延はさらなる多額の債務増加を伴うため、このベースラインでの下振れリスクも高まっている。

- インドの経済成長は2017年4月の予測と変わらず、2017年と2018年にさらに加速すると予想されている。通貨改革後に経済活動は鈍化したものの、2016年の成長率は7.1パーセントと予想を上回った。これは、力強い政府支出と、年初の改定後データが予想以上の勢いを示していたことによる。アジア太平洋地域5カ国の成長率は、世界貿易と国内需要の伸びが寄与して今後も約5パーセントと堅調を維持すると予想され、2017年の成長予測は、総じて底堅かった第1四半期の成長率を反映して4月のWEOからわずかに上昇修正された。

- 欧州新興国・地域ならびに途上国・地域では、2017年に成長が加速すると予想されている。主な牽引役はトルコの成長率予測の上方修正である。トルコでは4四半期連続の小幅なマイナス成長後、2016年第4四半期と2017年第1四半期に輸出が大幅に回復しており、ユーロ圏貿易相手国の景気見通しの改善を追い風に外需が一段と拡大すると予想されている。ロシアは4月の予測通り2017年と2018年に緩やかな回復が見込まれている。

- ラテンアメリカ諸国の経済活動は2016年に縮小後、アルゼンチンやブラジルを含む一部諸国が不況を脱する中、2017年と2018年には緩やかな回復が予想されている。2017年4月のWEOと比較してみると、ブラジルの2017年の成長予測は堅調だった第1四半期を反映して今回上方修正されたが、低調な国内需要の継続や政治・政策面での不確実性の高まりで景気回復ペースは鈍化するとの見方から、2018年の成長予測は下方修正された。メキシコの2017年の成長予測は、第1四半期の堅調な経済活動を受けて1.7パーセントから1.9パーセントへ上方修正され、2018年の予測は据え置かれた。それ以外のラテンアメリカ諸国の成長予測は、経済情勢がさらに悪化しているベネズエラも含め、ほとんどが今回下方修正された。

- 中東、北アフリカ、アフガニスタン、パキスタンの経済成長は、主に石油輸出国における経済活動の鈍化で2017年に著しく減速するものの、2018年には回復が予想されている。この地域の2017年と2018年の予測は2017年4月のWEOとほぼ変わりないが、2016年の経済成長はイランの予想以上の成長率を反映して大幅に力強かったと推定される。最近の原油価格の下落が継続 すれば、この地域の石油輸出国の経済見通しにとってさらなる重しとなるだろう。

- サハラ以南アフリカでは、厳しい状況が続くとみられている。成長率は2017年と2018年に上昇するが、この地域全体の一人当たりGDPは2017年にかろうじてプラス成長に回復できる状態で、この地域の3分の1の国々はマイナス成長にとどまるだろう。2017年の成長予測が2017年4月のWEOからわずかに上昇修正されているのは、南アフリカの見通しが小幅ながら上方修正されたからである。南アフリカでは降雨量の増加で豊作となったほか、一次産品価格の小幅反発で弾みがつき鉱業生産も上向いている。しかしながら、政情不安の高まりと消費者信頼感および企業景況感の低迷で南アフリカの経済見通しは依然として厳しく、その結果2018年の成長予測は下方修正された。

リスク

短期的なリスクは概ね均衡状態にあるが、中期的には依然として下振れリスクに傾いている。アメリカの経済予想に対するリスクは二面性を持っている:(歳入減につながる税制改革など)財政刺激策の導入は国内需要と生産をベースライン予測値以上に拡大させる可能性があるが、現政権が政府予算案に盛り込んだ歳出削減による財政再建はそれらの足かせとなるだろう。上振れリスクでは、ユーロ圏の経済活動の拡大が、良好な市場心理と政治的リスクの後退に支えられ、現在予想される以上に力強く持続性あるものになる可能性がある。下振れリスクでは、政策をめぐる不確実性の長期化やその他のショックが株式をはじめ高水準にある市場のバリュエーションに調整を引き起こし、ボラティリティーを現在の非常に低い水準から高める可能性が挙げられる。これを受け、特に金融部門に脆弱性を抱える国々で全般的に支出が落ち込み、信頼感が低下する可能性もある。一次産品価格の下落は、多くの一次産品輸出国でマクロ経済的な負担をさらに増幅させ、必要な調整を一層複雑にするだろう。回復力と持続性を脅かす他の下振れリスクとして以下が挙げられる:

- 政策をめぐる不確実性の長期化。選挙関連のリスクは後退したものの、政策に関する不確実性は依然として高水準にあり、さらに上昇する可能性もある。その原因として、例えば、予想が難しいアメリカの規制・財政政策、イギリスのEU離脱後の条件をめぐる交渉や地政学的リスクが挙げられる。そうなれば景気に対する信頼を損ない、民間投資の意欲を削ぎ、成長を弱めるだろう。

- 金融不安。中国政府が最近注力している金融セクターのリスク対策を継続せず、(主にマクロプルデンシャル政策を通じて)過剰な信用の伸びを抑制することを怠れば、経済成長が突如として減速し、貿易チャネル、一次産品価格チャネル、コンフィデンス・チャネルを通して他の国々に悪影響が及ぶことになるだろう。アメリカにおける予想より速いペースの金融政策正常化は世界中で金融環境の引き締めを誘発し、新興国・地域へ向かう資本の流れを逆転させ、米ドル高の中で新興国・地域経済は高水準のレバレッジ、ドルペッグ制、またはバランスシート上のミスマッチによる重圧にさらされる恐れがある。同時にこのような金融政策の引き締めはアメリカ経済の明るい見通しを反映しており、同国の貿易相手国は需要拡大の波及効果を享受することになるだろう。一部のユーロ圏諸国では、銀行の脆弱なバランスシートと低調な利益見通しが政治的リスクの増大と相まって、金融安定性に対する懸念を再燃させるほか、長期金利の上昇が公的債務のダイナミクスを悪化させるだろう。最後に、金融危機以降に強化してきた金融規制と監督が国内また国際的に広範囲にわたり緩和されることがあれば、資本と流動性バッファーの縮小につながり、監視効果を弱め、世界の金融安定性に悪影響をもたらすことになるだろう。

- 内向きの政策。より長期で見た場合、潜在成長力を押し上げ、成長をより包摂的なものにすることを怠れば 、保護主義を助長させ、市場に友好的な改革を妨げることになるだろう。その結果、世界的なサプライチェーンの混乱と生産性低下を招くほか、交易可能な消費財が入手困難になり、低所得家計が過度に悪影響を被るとみられる。

- 非経済的な要因としては、地政学的な緊張の高まりや国内の政治的不和、ガバナンスの弱さや汚職に起因するショックが全て経済活動の阻害要因になり得る。

これらのリスクは相互に関係しており、お互いを増幅させることもあり得る。例えば内向き政策への転換は、地政学的な緊張の高まりだけでなく、世界的なリスク回避志向の高まりと関連している可能性もある。非経済的なショックは直接的に経済活動を圧迫するだけでなく、景気に対する信頼感を損ない、市場心理に水を差すこともある。また、世界的な金融引き締めが予期していたよりも急速に行われたり、先進国・地域が保護主義へとシフトしたりした場合は、新興国市場からの資本流出が再び加速することになるだろう。

政策

それゆえ政策の選択は、経済見通しを形作り、リスクを軽減する上で非常に重要なものとなる。

- モメンタムの強化。異なる景気循環局面に直面している国々には、それぞれ異なる金融財政政策のスタンスを取ることが引き続き適切である。需要が依然弱くインフレが過度に低い先進国・地域では、金融と(実行可能な面で)財政支援は継続されるべきである。その他の国々では、経済状況の進展に合わせて金融政策は緩やかに正常化されるべきであり、財政政策は経済の潜在供給力を拡大するような改革の支援に集中すべきである。財政再建が必要な国々では、成長に配慮した措置を行うべきである。新興国・地域では、引き続き可能な限り為替レートが緩衝機能を果たすことを許容すべきである。

- 力強くバランスのとれた成長の実現。民間セクターにおけるバランスシートの修復を加速させ、公的債務の持続性を確実にする努力は、力強い回復にとって非常に重要な基盤である。黒字国と赤字国が過剰な経常収支の不均衡を是正する努力も同様である。

- 高度かつ包摂的な成長の長期維持。この目標を達成するには、生産性向上と投資促進のため周到に順序立てられ状況に適した構造改革、労働参加におけるジェンダーギャップの縮小措置、技術変化や貿易で打撃を受けた人々に対する積極的な支援が必要である。

- 低所得・途上諸国では、概して一次産品輸出国がマクロ経済の不均衡を是正するためにかなりの調整を必要とするが、これは石油輸出国にとっては長引く原油安で深刻化する問題だ。多様化する低所得・途上諸国にとって、政策の優先順位は各国の多様性の状況によって様々である。しかし、それらの国々における包括的な目標は、経済が堅調に成長している時に財政基盤を強化し、外貨準備を積み増すことによって、将来の潜在的なショックへの耐性向上を目指すべきである。

- 国際的な経済関係にとって円滑に機能するマルチラテラル(多国間)な枠組みも、力強く持続性があり、バランスの取れた包摂的成長にとって重要な要素である。ゼロサム政策の追求は歴史が示すように、最終的には全ての国に苦痛を与えるだけである。各国の政策は必然的に相互作用し、他の全ての国々に影響を与える。それゆえ、政策担当者が定期的な対話を行い、合意されたメカニズムの中で意見の不一致を解決する時にこそ世界経済は全ての国々にとって遥かに円滑に機能する。ルールに基づいた貿易システムは世界の繁栄にとって特に欠くことのできないものである。しかし、そのシステムは貿易面の調整だけでなく、急速な技術変化への調整も促進するため、国内政策によって支持されねばならない。

- 同時に、国際社会はマルチラテラルなシステムを、変化する世界経済に適応させ続けるべきである。積極的な対話や協力は、各国の根拠ある懸念に対応しつつ、ルールの改善と改革を推進できるだろう。このプロセスは、持続性ある相互利益と公平性を確保するものとなる。また、確固とした国内政策と共に、このプロセスは多国間主義からの広範な後退を回避するのにも役立つだろう。多国間主義からの後退は、保護主義の台頭や金融・規制監督の最大限の緩和競争で起きるが、それは結果的に全ての国が損を被る構図となる。