日本のインフレを巡る不確実性:機動的な金融政策の必要性が浮き彫りに

2023年5月26日

日本の総合インフレ率は、金融・財政政策による下支えと観光業の急増を背景に景気回復が続いたため、2月に40年ぶりの高水準に達した。ここ数か月はエネルギー価格の下落によってインフレ率が減速したものの、生鮮食品とエネルギーを除くコア価格の基調的な動向は勢いを増しており、4月には4.1%と40年ぶりの高水準を付けた。

急激な物価上昇が望ましいとされることはあまりないが、日本は1980年代後半から1990年代初頭以降デフレを繰り返してきたため、例外と言えよう。世界第3位の経済大国が転換点に立ち、日本銀行がようやく物価を2%の目標付近で維持できる可能性があるという希望が見えてきた。その理由は3つある。

- インフレは当初、基調的な需要が底堅かったことからではなく、世界的なエネルギーとサプライチェーンの危機によって引き起こされたが、価格圧力がより広範で、より持続的である兆候がますます見られるようになってきた。

- 労働組合と大手企業間で毎年行われる交渉(「春闘」)は、物価上昇と一致するように予想以上の賃上げで合意する兆しだ。

- 企業調査は、インフレ期待が上昇し続けることを示しており、これが企業の価格設定に影響すると考えられる。

しかし、こうした要素にはインフレを維持することが困難になる注意事項も伴う。労働者の70%以上を雇用する中小企業は利益率が低く、十分な賃上げを行う余裕がないため、十分な賃上げができない可能性がある。

さらに、世界経済の減速を背景に円が値を上げ、輸出の競争力が低下し、日本が低インフレやデフレ状態に戻る恐れがある。また、家計調査によると、期待インフレ率が2%を大きく下回っている。最新のスタッフレポートでは、観光客が引き続き急増していることと円安効果の遅延により、インフレ率が来年末まで2%の目標を上回ったままになると予測している。

政策課題

日本銀行(日銀)が直面する主な課題は、金融の安定を守りながら、インフレ目標を大幅に上回ることなく、いかにして目標を持続的に達成するかである。インフレ率が上昇する中、日銀は主要中央銀行の中で唯一マイナス金利を導入しており(マイナス0.1%)、金融政策が依然として超緩和的である。

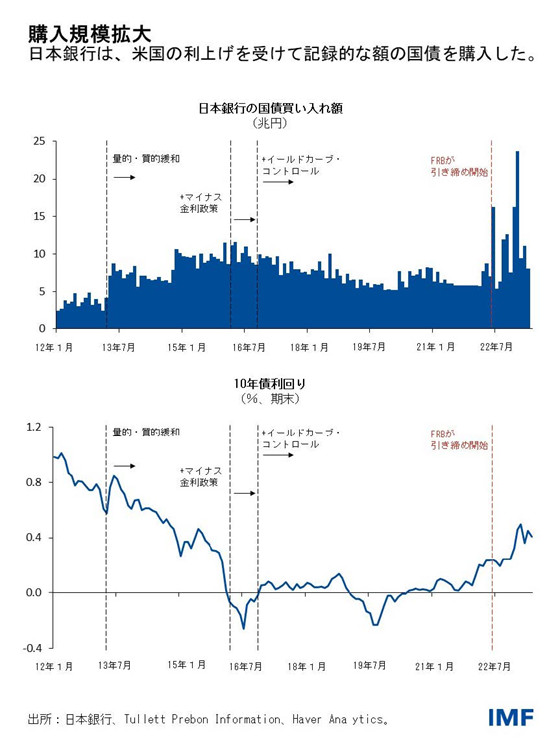

中央銀行は、イールドカーブ・コントロールの下、10年債利回りを目標範囲内に維持するために必要なだけ日本国債を購入するとしている。イールドカーブ・コントロールによって投資家は、確固たる利回りの上限が設けられたと認識し、上限を維持するためにできるだけ多くの国債を購入する必要性が減った。イールドカーブ・コントロールは、2016年の導入以来、大方成功してきたのだ。

昨年、米連邦準備銀行や他の中央銀行が利上げし始めて以来、イールドギャップが生まれ、円に大きな下押し圧力がかかったことから状況が変わった。日本の緩和サイクルが終わるという投資家の憶測により、中央銀行は利回りの上限を守るために数兆円の債券を購入せざるを得なくなり、市場が不安定化した。

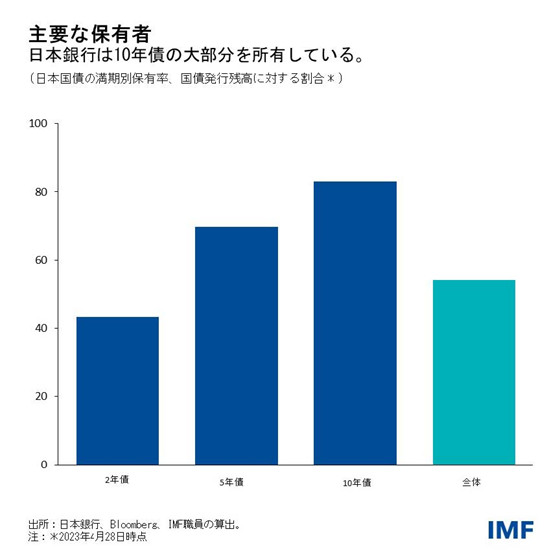

日銀は現在、80%を超える発行済み10年債を保有している。長期金利の上限設定に伴うこうしたコストの増加を踏まえると、中央銀行は長期金利の柔軟性を高め、今以上に市場の力に任せるべきである。同時に、インフレリスクが上下双方向に振れる可能性があることから、政策当局者は、2%のインフレ目標を持続的に達成できるという証拠が得られるまで、短期政策金利を据え置き、緩和的な姿勢を維持するべきだ。

このように柔軟性を高めることで、機動的な金融政策を実現し、望ましくない副作用を軽減し、景気回復を妨げたり物価の安定を損なったりするリスクを減らす。

日銀が柔軟性を高める方法はいくつかある。10年債の金利目標範囲を、市場の力が主導的な役割を果たす程度に拡大し、債券市場への継続的な介入の必要性を最小限に抑えることができる。実体経済の活動により重要である短期利回りを低く抑えるには、長期金利ではなく5年物金利などの短期金利に上限を設けることができる。また、特定の利回りの水準を厳守するためのコストを回避するために、利回りの数値ではなく数量ベースの購入目標に移行することができる。

最新のスタッフレポートで概説しているように、政策当局は、各アプローチの長所と短所、および国内金融安定性への潜在的な影響を慎重に検討しなければならない。

世界的な波及効果

日本は30年以上にわたり世界最大の純債権国である。長年低金利が続く中、投資家が高い利回りを求め、外国投資が増えた。こうしたことを背景に対外資産は3.2兆ドルにある。つまり、国債利回りが上昇すれば、投資家を再び国内資産に引き付け、また、国外からの投資を増やすことに役立つ可能性がある。

海外資産のバリュエーションが損なわれることで日本人による海外資産の売却が加速したり外国人による日本資産の購入を促したりし、世界の利回りに上昇圧力がかかる可能性がある。日銀が昨年12月に10年債利回りの目標変動幅を拡大し市場を驚かせた際に見られた傾向だ。こうした波及効果は、日本の投資家が債券の大きなシェアを保有している国(ユーロ圏のいくつかの国、オーストラリア、米国など)で目立つだろう。意図しない潜在的な結果と市場のボラティリティの高まりを抑えるためには、日本の金融政策スタンスのいかなる変更も、明確に伝えることが重要である。

究極的には、日本が2%の物価目標を持続的に達成するためには、金融緩和を他の政策で補完する必要がある。パンデミック関連の財政支援を撤回したり、新たな措置に関しては経済の過熱を避けるために、脆弱な世帯のみに対象絞ることなどである。

また、転職しやすくしたり、女性や高齢者が働きやすくしたりすることで、個人所得や購買力を上げることも役立つ。賃金上昇に関するこうした構造的な障壁を克服することで、所得と経済成長の好循環という恩恵を享受することができるだろう。

****

プルバ・ケラは、アジア太平洋局の日本担当エコノミスト。サリ・フェンドールは金融資本市場局のシニア金融部門専門家。