写真:Gopixa/iStock by Getty Images

IMF サーベイ・マガジン : 一般的な投資ファンドにも金融不安定化リスクが

2015年4月8日

- 金融システムの中で資産運用業の役割が高まっている

- 役割の高まりにより金融システムの安定の上でメリットもリスクも発生

- データの改善と監視の強化を図り、より細かな監督を行うことが必要に

一般的な投資信託など単純な仕組みの投資ファンドでも金融システムの不安定化をもたらすリスクがあり、規制当局は投資ファンドについての理解を深める必要がある。そのためにはよりきめ細かな監督を行い、データの改善と監視の強化を図る必要があると、国際通貨基金(IMF)は最新の研究で提言している。

ソウルの個人投資家。ごく一般的な投資信託商品でも金融システムを不安定化させるリスクがある。(写真:ロイター・Jo Yong-Hak)

国際金融安定性報告書

資産運用業者を通じることで投資家にとっては分散投資が容易になる。また、資産運用業は、銀行部門が危機に陥ったときに実体経済への資金供給を続ける「スペア・タイヤ」としての役割を発揮できる。銀行と異なり、資産運用業者が販売する投資信託は、資産の価値の増減による損益が最終投資家に直接帰着するため、デフォルトをおこすことはまれである。

国際金融安定性報告書所収の最新の研究は、最近議論が高まっている資産運用業のリスクを取り上げている。高レバレッジ・ヘッジ・ファンドやマネー・マーケット・ファンドなど、特定の分野の抱える金融安定性へのリスクについては広く認識されているところである。反面、債券や株式を対象とする投資信託やETFなどに代表されるレバレッジの低い、「プレーン・バニラ」とも称される一般的な商品に関しては、リスクの規模や有無を含め、議論が続いている。

「資産運用業に関連するリスクが注目を集めているのは、業界の規模拡大に加え、より流動性の低い債券への投資が増えていることと、いくつかの先進国では多くのファンドが同じような資産に投資する一方で銀行がマーケットメーカー業務から撤退している点に懸念があるからである」、とIMFの国際金融安定分析課長のGaston Glosは説明している。

規模と多様性

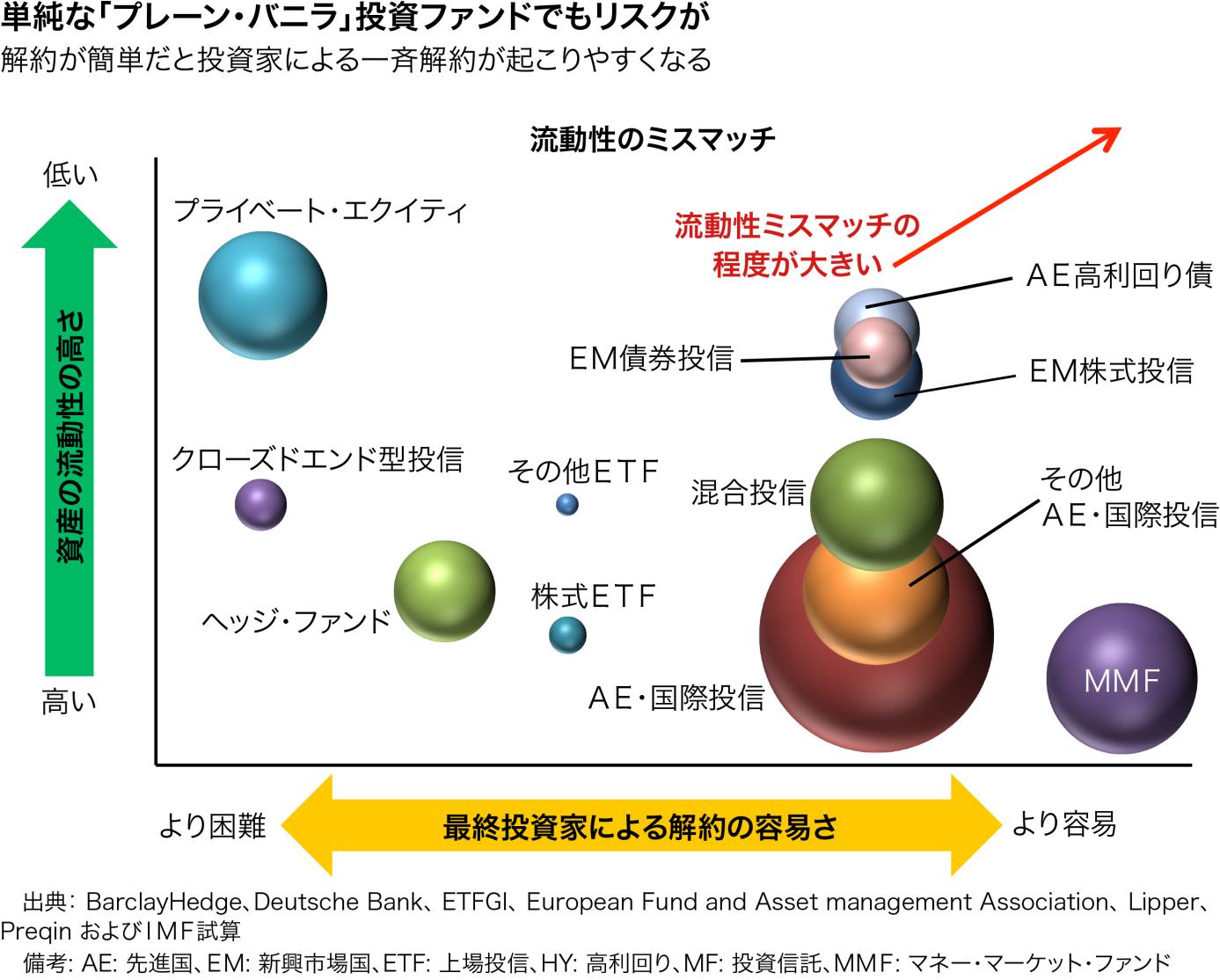

IMFの試算では資産運用業者が運用する資産規模は全世界で75兆ドルに達し、世界GDPの100%を超える。特に債券ファンドの規模拡大が著しく、その投資対象も新興国債券や高利回り社債など、流動性の低い資産に向かっている。多くのファンドは随時の償還を認めているため、ファンドの資産側と負債側の流動性のミスマッチが拡大する結果となっている。

例えば米国の金利上昇のスピードが想定以上に早まるなど、何らかの外部環境の変化をきっかけとしてこうしたファンドで大規模な解約が起きると、市場に広範な影響を与える可能性がある。特に、そうした状況下で銀行が市場の流動性を維持するために関与しなければ、あるいは関与できなければ、重大な影響が生じる可能性がある。

最新の国際金融安定性報告書では、IMFは資産運用業に起因するリスクを詳細に分析し、どのような監督体制の改革が必要かを提言している。

リスクを理解する

リスクの内容を理解するには、最終投資家が直接証券を購入した場合に対し、投資ファンドが介在する結果、どのようなリスクが新たに生じるかを整理することが重要である。IMFの分析では次のようなリスクがある。

第一に、投資信託による投資は新興国債券など、流動性の低い市場では資産の価格に影響を与える。即ち、投資信託による売買がこれらの市場での価格動向を左右し、ファンドによる保有割合が高い資産では市場不安が高まると価格が急落する傾向にある。

第二に、ファンドの解約・償還が容易なため、個々の投資家が直接社債を購入している場合と比べると、ファンド保有者が一斉に解約に走るというリスクが大きい。また、ファンドによっては採用する資産評価方法や投信価格の値決め方式の影響で、早めに解約を申し出た投資家がより多くの資金を回収できる仕組みとなっているケースがあり、「先行者利得」の可能性が生じている。こうしたリスクに対し、流動性の低い資産に投資している、あるいは一斉解約が生じ易いなど、よりリスクの高いファンドでは対抗措置をとってリスクを抑えている。具体的には、流動性の高い資産の保有割合を高めたり、高めの償還手数料を課したりなどの措置をとっており、中でも償還手数料はストレス時の償還圧力を緩和する上で有用であることが確認されている。

第三に、ファンドの日々の運用が運用担当者に一任されているため、投資家と運用担当者の間にインセンティブの乖離が生まれている。その結果、運用担当者は他の運用者と同じような行動をとるという、群衆行動に陥りがちである。ここ数年、群衆行動の傾向が高まっていることは計量的にも確認でき、これは低金利環境下で多くのファンドが利回りの向上を目指し、同種の資産の購入に向かっていることも一つの原因ではないかと推察される。

第四に、銀行とは違い、ファンドの規模が大きい、あるいは運用を担当する資産運用業者の規模が大きいからといってファンドのシステミックなリスクが高まる訳ではない。むしろ、規模よりは資産内容のほうが重要であると見られる。システム的に重要な資産運用業の定義に関し、世界の金融監督者の間で今活発に議論されているが、こうした知見を活かすことが重要であると考えられる。

大局的な見地からの監督を

現状、個別業者レベルでの監督の必要性が認められる。現在、資産運用業への監督は投資家保護とディスクロージャーを基軸としており、大多数の国では個別業者の監視はほとんど行われていない。IMFは証券監督当局がより個別的で詳細な監督を強化し、データの充実、リスク指標の改善、ストレステストの実施など分析の強化を図るべきと提言している。資産運用業の監視と監督に関するグローバルな指針を策定が不可欠である。

政策・監督当局は、資産運用業が全体として金融システムの安定にどのような影響を及ぼすかを分析するため、マクロ・プルーデンス的な視点を充実すべきである。このため、規制監督当局はリスク管理のための手法が十分なものか、再検討する必要がある。

Gelosによれば、「特に、解約が他の投資家の解約に波及しないよう、インセンティブ構造を工夫する必要がある。具体的な方法としては、投資家全体としては追加的な負担が生じないような形での償還手数料体系を変更することが考えられる。例えば、償還手数料収入をファンドの純資産として受け入れることも考えられる。また、ファンド持分価格の値決めに際しても、持分の売却の際に流動性ディスカウントを残存投資家が負担することにならないようにすべきである」。

IMFは4月15日に国際金融安定性報告書の詳細を公表する予定である。