各中央銀行は昨年、多くの国でインフレ率が数十年ぶりの高水準に上昇したため、積極的に金利を引き上げた。今は、エネルギー価格の下落により総合インフレ率が低下しており、金融政策が今年緩和される可能性があるという期待が高まっている。

こうした見方から、世界的に長期金利が急速に低下しており、先進国と新興市場国ともに、金融市場が活性化した。

これは、金融政策が過度に引き締められ不要な経済収縮を引き起こすとの結論に至りがちだが、投資家はディスインフレの進展について楽観的過ぎるかもしれない。確かに総合インフレ率の上昇ペースは減速し、一部の国ではコアインフレ率もわずかに落ち着いたが、どちらも依然として高過ぎる水準にある。したがって、中央銀行はインフレとの闘いにおいて断固たる姿勢を示し、インフレ率が持続的に目標水準に戻るために十分な期間、政策が適切に引き締められた状態を維持しなければならない。

積極的な引き締め

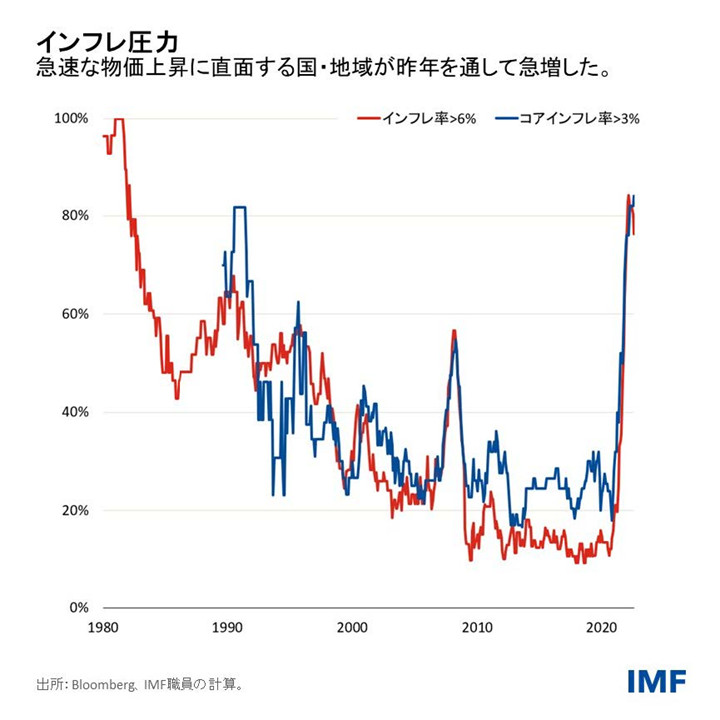

低インフレが長年続いた後、パンデミックからの回復期間にインフレ率が急上昇したことは予想外の展開だった。インフレを牽引した主な要因は、供給の混乱、ロシアのウクライナ侵攻後のエネルギー価格の高騰、住宅と耐久財への支出を煽った大規模な金融・財政刺激策などである。インフレ率は世界経済の5分の4を超える国・地域で6%を超え、物価上昇がますます広範囲にわたる中でインフレ期待が数十年ぶりの高水準へ高まった。

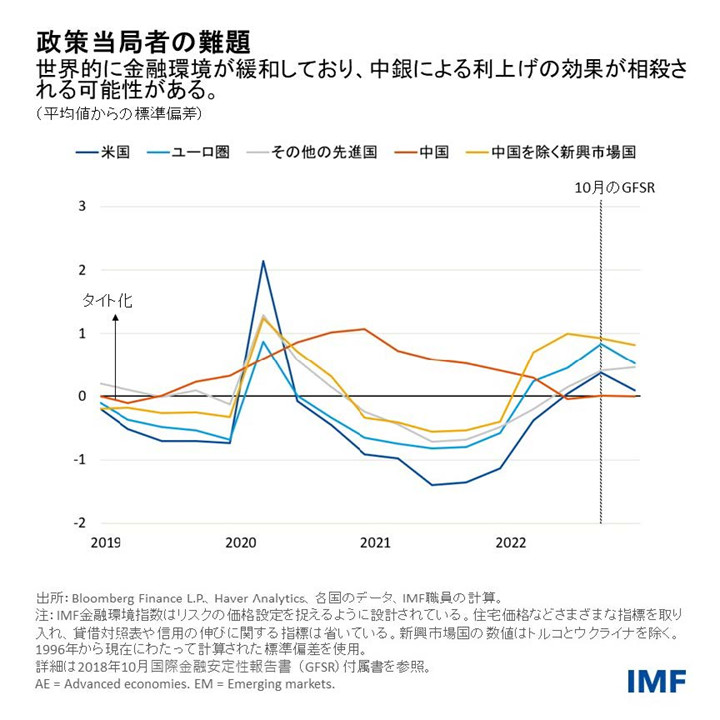

これに対し、新興国市場の中央銀行は2021年から金融政策を急速に引き締め、その後先進国の中央銀行も引き締め始めた。これにより、昨年秋にかけて世界的に金融環境がタイト化した。その結果、今年の世界経済成長は鈍化する見込みだ。過熱する労働市場を冷やすために失業率がどの程度上昇する必要があるかについては意見が分かれている。

投資家の楽観論

しかし、昨年末以降、エネルギー価格が後退するとともにインフレがピークに達した可能性がある兆しが見られ、金融市場が活性化している。一部の国では、自動車や家具などコアインフレ指標に含まれる商品の価格が下落した。

労働市場が引き続き堅調であると同時に、インフレ圧力を和らげる取り組みに進展が見られることで、政策当局が経済成長を大きく妨げることなくインフレを抑えることができた、いわゆるソフトランディングに成功したとの見方につながった。

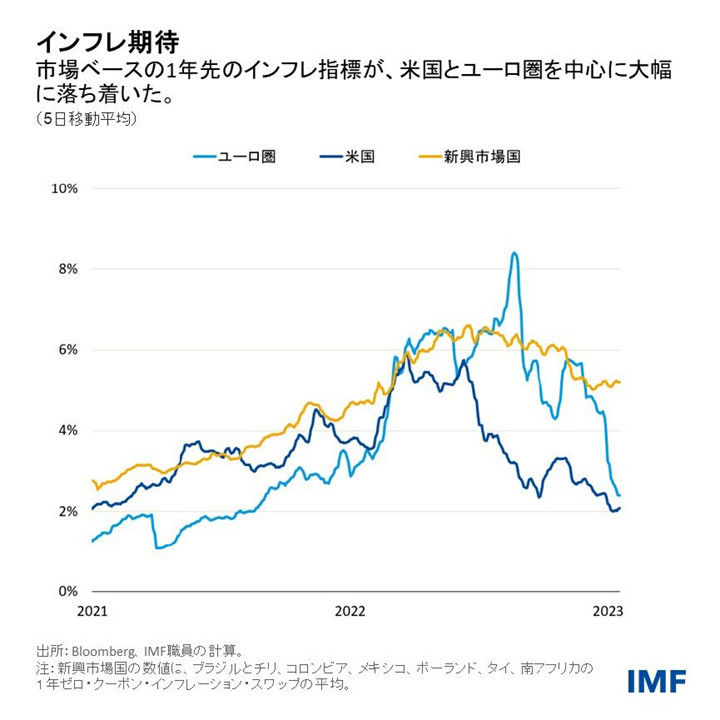

米国とユーロ圏では、市場ベースの1年先のインフレ指標が、昨年春の6%から中央銀行の目標である2%に近い水準に戻った。他のいくつかの先進国の指標も同様の動きが見られた。新興国でも、先進国よりペースは遅いものの市場ベースの1年先のインフレ指標が落ち着いた。

緩和期待

こうしたディスインフレへの期待により、中央銀行が近いうちに政策を引き締めなくなるだけでなく、比較的速く利下げするとの見方が高まった。これにより多くの国では、長期国債の利回りが短期国債を下回っている。歴史的に、このような利回り曲線の逆転は景気後退の前に起きることが多々ある。実際、アナリストの評価によると、多くの国で景気後退リスクが高い。ただ景気後退が発生した場合でも軽度になるとの見方だ。

中央銀行が利上げを継続しているにもかかわらず、金利低下への期待の高まりと小幅な景気減速のみを材料に、ここ数か月で金融環境が大幅に緩和した。市場はこの比較的良好な状況を反映し、株式相場が反発し、クレジットスプレッドが大幅に縮小している。

中央銀行にとっての課題

中央銀行が政策を引き締めている最中に見られる金融環境の緩和は、政策当局者にとって課題を突きつける。

一方で、金融市場は、失業率が大幅に上昇することなくディスインフレが起きる可能性があることを示唆している。政策当局者はその見解を受け入れ、金融環境の緩和を事実上、認めることができよう。中央銀行が金融引き締めに熱心になり過ぎて不必要に痛みを伴う景気後退を引き起こすことを懸念する市場参加者の多くは、こうした動きを支持している。

あるいは、中央銀行は投資家の楽観論に反し、インフレ圧力が予想よりも持続するリスクを強調することもできる。このリスク管理アプローチの下では、インフレが持続的に落ち着くという具体的な証拠が得られるまで、より長い間金利を引き上げておく必要がある。

政策金利見通しや金融市場のリスク資産の価格調整を誘発し、株価の下落や信用スプレッドの拡大を招く可能性があるが、物価の安定を確保するためには、こうしたアプローチが必要な理由が3つある。

- 歴史は、高インフレ率を下げるための強力で断固たる金融政策措置がなければ、高インフレが長引き、場合によっては一段と上昇する可能性があることを示している。

- モノのインフレ率は低下しているが、労働市場の大幅な冷え込みがなければ、サービス業で同じ動きが見られる可能性は低い。中央銀行が、モノの価格の急激な下落を間違って解釈し、よりゆっくりと調整されるサービスのインフレと賃金が顕著に落ち着く前に、政策を緩めることを避けることが重要だ。

- 過去の経験に基づくと、急激な物価上昇が長引くと、インフレ心理が家計や企業に定着するにつれて、インフレ期待が上放れしやすくなる。

政策当局者は引き続き断固たる姿勢を

中央銀行は、賃金やサービス価格を含むインフレ率が目標に持続的に戻ったという証拠が得られるまで、金利をより長く維持する必要性を伝えなければならない。

政策当局者は、失業率が上昇し、インフレ率の上昇ペースが鈍化し続けるにつれて、政策を緩和する圧力に直面するだろう。これらの課題は、新興市場国にとって特に深刻となるだろう。

言うまでもなく、今は多くの特殊要因がインフレを影響している異例の時期であり、政策当局者が想定しているよりも早くインフレ率が落ち着く可能性もある。しかし、時期尚早に緩和すれば、経済活動が回復した際にインフレが再び急上昇するリスクがある。そうなれば各国はさらなるショックを受けやすくなり、インフレ期待が上放れする可能性がある。したがって、政策当局者は断固とした姿勢を保ち、滞りなくインフレ率を目標に戻すことに集中することが重要である。