Comment les investisseurs réagissent-ils aux nouvelles ? Les chercheurs tentent depuis plusieurs décennies de répondre à cette question fondamentale, mais deux nouveaux facteurs rendent l’enjeu encore plus pressant.

Premièrement, les innovations réalisées dans le secteur des technologies de l’information ont considérablement étendu la sphère de diffusion des nouvelles financières et économiques et la vitesse à laquelle elles se propagent. Les agences de nouvelles en temps réel comme Reuters et Bloomberg acheminent presque instantanément l’information à un nombre sans cesse croissant d’acteurs du marché.

Deuxièmement, bien des pays, surtout émergents, ouvrent leurs marchés financiers au reste du monde, d’où l’influence directe de plus en plus probable des nouvelles étrangères sur des marchés locaux.

L’étude de l’effet des nouvelles sur le comportement des investisseurs et sur les prix des actifs a longtemps représenté un défi colossal. Que sont au juste les « nouvelles » ? De quoi parlent-elles ? Et comment pouvons-nous systématiquement distinguer les bonnes nouvelles des mauvaises ?

Heureusement, ces dix dernières années, le traitement du langage naturel (l’exploration et l’analyse de grandes quantités d’information textuelle pour en extraire les principales caractéristiques, comme le sujet abordé ou le ton) a accompli d’énormes progrès et les réussites de l’exploration de textes économiques et financiers (provenant des médias traditionnels et des médias sociaux) se sont multipliées.

En s’appuyant sur les plus récentes technologies, le FMI a lancé un projet de recherche pour évaluer l’influence des nouvelles sur les prix des actifs internationaux. Le projet consiste à analyser un corpus de plus de quatre millions d’articles sur l’économie, les marchés financiers, les affaires et la politique publiés par Reuters partout dans le monde de 1991 à 2015. Les chercheurs ont établi si le ton de chaque article était optimiste ou pessimiste au moyen des techniques d’exploration de textes permettant de détecter l’utilisation de mots positifs comme « gains », « reprise » ou « confiance » et de termes négatifs comme « crises », « pertes » ou « baisse ». Armés de ces données, nous avons créé un indice du sentiment économique fondé sur les nouvelles pour les marchés avancés et les marchés émergents. Nous nous sommes ensuite demandé si l’optimisme (ou le pessimisme) des nouvelles actuelles pouvait servir à prédire les fluctuations à venir des prix des actifs.

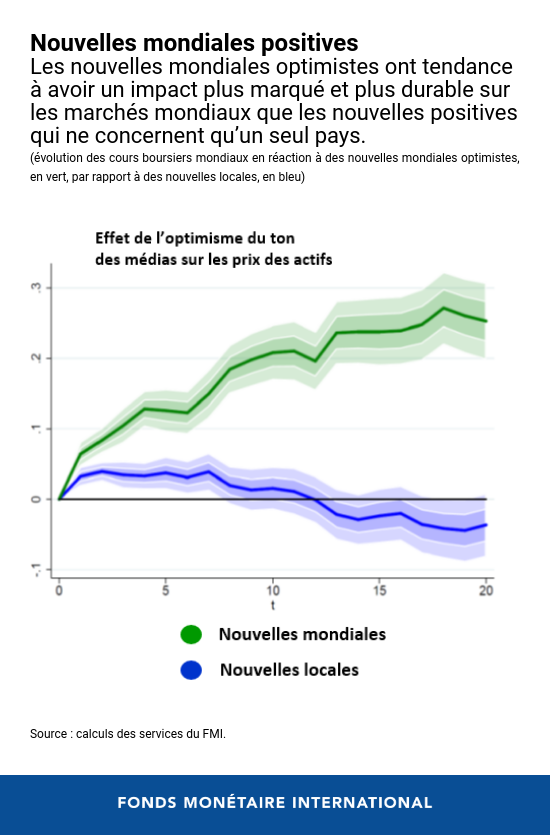

Nous avons constaté que les changements soudains du sentiment exprimé dans les nouvelles influent fortement sur les prix des actifs partout dans le monde, ce qui confirme que le ton utilisé dans les médias est en général un excellent indicateur du sentiment des investisseurs. L’étude met aussi en relief le rôle des nouvelles étrangères (et des investisseurs étrangers) par opposition à celui des nouvelles locales (et des investisseurs locaux) dans l’évolution des prix des actifs locaux. (Par nouvelles étrangères, nous entendons les nouvelles concernant de multiples pays et de leurs relations mutuelles par opposition aux nouvelles locales qui ne concernent qu’un seul pays.)

L’expression d’un optimisme soudain dans les nouvelles mondiales génère des retombées fortes et durables sur les prix des actifs à l’échelle mondiale, tandis que l’optimisme des nouvelles locales a un effet beaucoup plus limité et circonscrit dans le temps. Sur le plan technique, l’étude est un autre exemple de la puissance du texte utilisé comme données d’entrée dans la recherche de pointe sur l’économie et les marchés financiers.

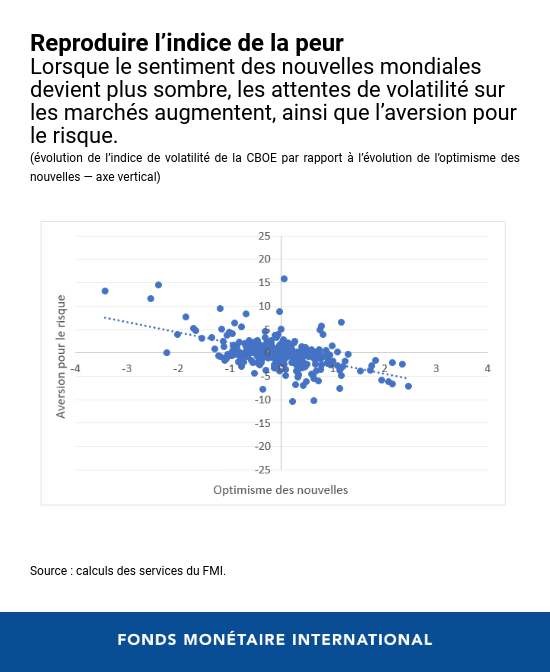

De façon importante, l’étude démontre aussi l’utilité des nouvelles technologies (notamment les mégadonnées et l’exploration de textes) dans le travail quotidien des institutions. Ainsi, l’humeur émanant des nouvelles publiées partout dans le monde jour après jour (« l’indice du sentiment fondé sur les nouvelles mondiales ») donne des résultats comparables à d’autres indicateurs populaires de l’aversion mondiale pour le risque comme l’indice de volatilité de la CBOE ou l’indice VIX, qui témoigne des attentes de volatilité des marchés au cours des 30 prochains jours et qu’on surnomme souvent « l’indice de la peur ». Toutefois, l’indice fondé sur les nouvelles prédit avec plus d’exactitude que l’indice VIX les fluctuations à venir des prix des actifs internationaux.

Nous ne comprenons pas encore pourquoi le sentiment exprimé dans les nouvelles a une si forte influence et pourquoi il semble si riche en information sur l’humeur des investisseurs par rapport aux autres grands indicateurs couramment utilisés. Toutefois, l’étude montre déjà que la surveillance en temps réel du ton des nouvelles est un moyen très efficace pour détecter les changements soudains du sentiment des investisseurs impossibles à détecter autrement, un élément essentiel en matière de surveillance financière.